In 2018 bijvoorbeeld verloor de MSCI World Quality index slechts 0,74 procent, ten opzichte van een verlies van ruim 4 procent voor de MSCI World index. In 2011 pluste de kwaliteitsindex ruim 7 procent en presteerde daarmee ruim 9 procentpunt beter dan de bredere markt, en ook ten tijde van de grote financiële crisis in 2008 wisten aandelen van hoge kwaliteit de verliezen enigszins te dempen.

Zo niet in 2022, waarin inflatieangst en rentevrees de markt opschudden en kwaliteitsaandelen over het algemeen dit keer niet hun kenmerkende bescherming boden. De MSCI World Quality index incasseert een verlies van bijna 13 procent waarmee de underperformance ten opzichte van de MSCI World index uitkomt op ongeveer 4 procentpunt.

Kwaliteitsbedrijven worden, zolang de waardering redelijk is, bij uitstek gezien als de ideale buy-and-hold aandelen in een beleggingsportefeuille. Een solide kern van volwassen bedrijven die gedurende hun lange historie bewezen hebben tegen een stootje te kunnen. Wellicht niet altijd even avontuurlijk, maar een betrouwbare component die de weerbaarheid van de portefeuille vergroot.

Geen eenduidige definitie

De definitie van kwaliteit is niet eenduidig, maar maatstaven of kenmerken die deze bedrijven worden toegedicht zijn bijvoorbeeld een hoge return on equity, een hoge nettowinstmarge, stabiele winstgroei en een conservatieve financiering. Deze superieure karakteristieken zijn gebaseerd op een duurzaam concurrentievoordeel als gevolg van schaalvoordelen, netwerkeffecten, immateriële activa of kostenvoordelen, waarbij de executie van het bedrijfsplan in handen is van een competent managementteam.

Opvallende afwezige in deze opsomming is het concurrentievoordeel dat verkregen kan worden op basis van superieure technologie. Hoewel technologische innovatie een bedrijf een voorsprong kan geven, wordt de duurzaamheid van die technologische voorsprong steeds korter waardoor een blijvend concurrentievoordeel hierdoor moeilijker te realiseren is.

Het is een reden waarom de beheerders van het GuardCap Global Equity Fund bijvoorbeeld nooit hebben overwogen om in Apple te beleggen. Het bedrijf heeft weliswaar een reeks aan (baanbrekende) productintroducties op zijn naam staan, maar het team beargumenteert dat Apple uiteindelijk een fabrikant van consumentenelektronica is en dat de historie talloze voorbeelden kent van bedrijven die een (langdurige) technologische voorsprong zagen verdwijnen toen er een ander revolutionair product door een concurrent werd geïntroduceerd. Denk bijvoorbeeld aan hoe de dominantie van Nokia of BlackBerry is geërodeerd.

Kwaliteit op verlies

Ondanks dat kwaliteitsbedrijven kenmerken bezitten waar beleggers doorgaans warm voor lopen, was dit in 2022 totaal anders. In ieder kwartaal bleef de MSCI World Quality index achter bij de MSCI World index, en in ieder kwartaal werd er een verlies geïncasseerd. De teleurstellende prestaties van kwaliteitsaandelen zijn toe te schrijven aan het groeikarakter van de index en de dominantie van technologiebedrijven en het gebrek aan energieaandelen die dit jaar veruit het beste presteerden. Software, hardware en semiconductorbedrijven, waaronder indexzwaargewichten Apple, Microsoft, NVIDIA en ASML kennen een tegenvallend jaar.

Het betekent echter niet dat beleggers die kwaliteit prefereren deze aandelen negeren, integendeel. Zo zijn de beheerders van Maj Invest Global Value Equities zeer positief over de halfgeleiderindustrie en hebben ze over de afgelopen 12 maanden posities opgebouwd in onder andere KLA, Teradyne en Micron Technology. Ook Stuart Rhodes, beheerder van M&G Global Dividend, maakte gebruik van de koersdruk om de kwaliteit en groeipotentie van zijn portefeuille te upgraden en kocht posities in KLA, ASML en Broadcom.

Lagere kwaliteit versloeg de markt

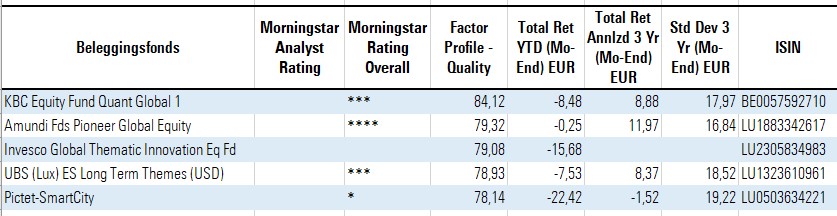

Hoewel de dit jaar achterblijvende prestaties van kwaliteitsaandelen mogelijkheden bieden om de kern van de portefeuille te verstevigen, zijn het per saldo de aandelen van lagere kwaliteit die de markt versloegen. De top-5 van deze week is daarom samengesteld op basis van Morningstar’s Risk Model Factor Profile score voor fondsen in de categorie Aandelen Wereldwijd Large-Cap Gemengd.

De kwaliteitsfactor is gebaseerd op de winstgevendheid en de financiële leverage van een onderneming. Het rendement op eigen vermogen over een periode van 12 maanden en de verhouding tussen schuld en kapitaal staat hierbij centraal. Een percentielscore van 1 staat voor hoge kwaliteit, terwijl 100 staat voor lage kwaliteit.

De Top-5

Het fonds Amundi Pioneer Global Equity voert de lijst aan met een score van 79,3. Het fonds kent dan ook een sterkere hang naar waardeaandelen dan de gemiddelde concurrent in de categorie. De blootstelling aan bedrijven met een duurzaam concurrentievoordeel, zogenaamde wide-moat ondernemingen, bedraagt slechts 15%. Dat is veel minder dan het categoriegemiddelde van 47% en 38% voor de index.

Ook zijn bedrijven in deze portefeuille vaker gefinancierd met vreemd vermogen, getuige de debt/capital ratio van 43% die vier procentpunt hoger ligt dan die van de index. Ook op factoren als winstgevendheid en return on invested capital scoort de portefeuille duidelijk minder goed. De portefeuille herbergt meer financiële waarden, terwijl de weging van energieaandelen ruim twee keer zo hoog ligt als voor het categoriegemiddelde. De blootstelling naar dit type bedrijven heeft de strategie geholpen in 2022, want het kan een positief rendement van 2,2% overleggen.

Top-5 low-quality aandelenfondsen