Bovendien corrigeerden activaklassen die doorgaans negatief gecorreleerd zijn zoals aandelen en bedrijfskrediet aan de ene kant en veiliger geachte staatsobligaties aan de andere kant in tandem, waardoor ook mixfondsen harde klappen kregen.

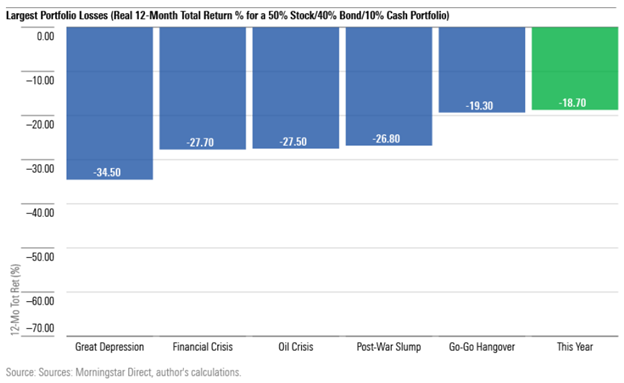

Mijn Morningstar collega John Rekenthaler in de VS plaatste de prestaties van een 50% aandelen 40% obligaties en 10% cash portefeuille in context. Onderstaande tabel maakt deze inzichtelijk voor verschillende perioden in de geschiedenis (alle rendementen zijn in US dollars):

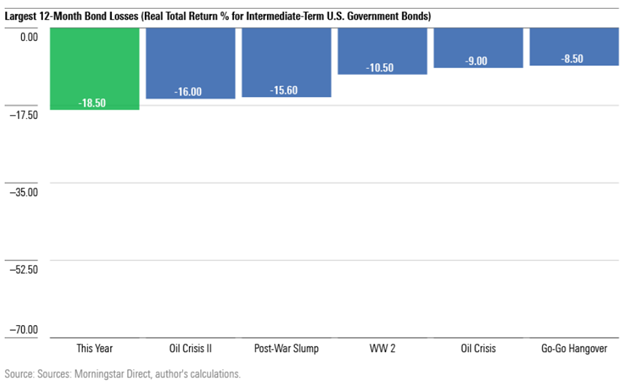

Hoewel dit op het eerste gezicht niet dramatisch lijkt, waren aandelen een relatieve zegen dit jaar. De afgelopen maanden hebben groeiaandelen het zwaar gehad, maar waardeaandelen bleven standvastig. Hetzelfde kan helaas niet gezegd worden van obligaties; die legden de slechtste resultaten over 12 maanden voor sinds 1926. Het is duidelijk dat deze obligatie berenmarkt nog lang zal worden herinnerd door beleggers.

Inflatie, rentes en groei

Beheerders van vastrentende of multi-asset portefeuilles moeten nu navigeren tussen inflatieverwachtingen, het beleid van de centrale bank en de economische groeicijfers. In de tweede helft van oktober, voor de renteverhoging van de Federal Reserve op 2 november dus, heeft Morningstar contact opgenomen met enkele beheerders van fondsen die door de analisten kwalitatief worden beoordeeld om hun mening te vragen over de huidige marktomgeving en recente wijzigingen in hun positionering. Hier zijn de vijf belangrijkste conclusies:

- Bijna alle door ons ondervraagde beheerders verwachten dat de Fed’s beleidsrente het jaar zal afsluiten op 4,5%. De meesten verwachtten ook verdere renteverhogingen in de eurozone tot en met het eerste kwartaal van 2023, met de beleidsrente van de ECB ergens tussen de 2,25% en 3%.

- Managers keken over het algemeen optimistischer naar de Amerikaanse dan naar de Europese economie, waar de kans op een recessie groter lijkt.

- De meeste beleggers die we spraken verwachten dat het aantal wanbetalingen bij bedrijven laag zal blijven, gezien verbeteringen in de balans van veel kredietnemers.

- Binnen multi-asset portefeuilles hebben veel beheerders de aandelenblootstelling verminderd en/of zijn ze overgestapt op meer defensieve sectoren.

- Ondanks de verwachting dat de renteverhogingen zullen aanhouden, neigden de meeste beheerders van obligatie-en multi-asset portefeuilles ernaar de duration* te verhogen in afwachting van verdere correcties in risicoactiva. (Multi-asset managers waren jarenlang onderwogen in duration).

* Duration is de gewogen gemiddelde looptijd van een verzameling vastrentende waarden en meet de rentegevoeligheid van een portefeuille van obligaties. Meestal, hoe hoger de looptijd van een obligatie, hoe meer de prijs zal dalen wanneer de rente stijgt en vice versa.

Andere risico’s

Terwijl de terugkoppeling tussen inflatie, groei en centrale bankbeleid de meeste aandacht opeist, houden sommige beheerders ook rekening met andere risico’s. Het team van L&G beschouwt de wereldwijde huizenmarkt in ontwikkelde economieën als zeer kwetsbaar. Het team achter BGF Asian Tiger Bond blijft het buitenlandse beleid van China op de voet volgen. Terwijl het conflict tussen Rusland en Oekraïne voortduurt zijn de markten ook bezorgd over een verdere escalatie. Echter, weinig portefeuillebeheerders zien dit als een significant risico.

Portefeuilleveranderingen

Gezien de verwachtingen voor verdere renteverhogingen is het misschien verrassend te zien dat de meeste manager die wij spraken, onlangs stappen ondernamen om de duration van de portefeuille te verhogen. Toch is het een logische stap voor die geloven dat toekomstige renteverhogingen al zijn ingesprijsd.

Met het verhogen van de duration wordt geanticipeerd op marktvolatiliteit en een economische vertraging. Meestal ging deze stap gepaard met een vermindering van de blootstelling aan bedrijfskrediet en/of aandelen in de context van mixfondsen.

Gareth Witcomb, portefeuillebeheerder van JPMorgan Global Balanced (Bronze-rating) verlaagde zijn aandelenbelang, blijft onderwogen in Europa en verminderde de blootstelling aan waardeaandelen. Binnen het vastrentende deel van het fonds kiest Witcomb nu vaker voor Amerikaanse overheidsobligaties met een langere looptijd omdat die waarschijnlijk zullen profiteren van een klimaat van lagere groei en vertraagde rentestijgingen.

Niet iedereen overtuigd

Toch is niet iedereen overtuigd. Kaldemorgen en Schmidt, de twee co-lead managers van DWS Concept Kaldemorgen (Silver-rating) kozen ervoor om duration van de portefeuille drastisch te verkorten door short te gaan op Amerikaanse staatsobligaties en Duitse bunds aan het begin van dit jaar. Hoewel ze de voormalige shortpositie in het tweede kwartaal sloten, was de duration wel nog steeds negatief gedurende de eerste helft van 2022 (dicht bij 0 per eind oktober 2022). Het totale aandelengewicht werd ook verlaagd van 51% eind 2021 naar 37% aan het einde van oktober. De beheerders neigen nu naar dividend en defensieve aandelen, waardoor de allocatie naar groei en cyclische aandelen is afgenomen. Sommige beheerders nemen ook grondstoffen op binnen hun portefeuille.

Matthew Merrit, hoofd van de multi-assetgroep van Insight en manager van Insight Broad Opportunties (Bronze-rating) heeft zowel aandelen als de blootstelling aan duration en krediet verlaagd. In plaats daarvan verhoogde hij in de eerste helft van 2022 de blootstelling aan grondstoffen tot 10% via een brede grondstoffenindex ETF. Vervolgens verlaagde hij die positie opnieuw toen het voor hem duidelijk werd dat de groeivooruitzichten slecht zijn en grondstoffen niet langer effectief zouden zijn als diversificatiemiddel.

Ook de managers achter DWS Concept Kaldemorgen handhaafden hun positie in goud rond de 8% van de totale activa per eind oktober 2022 en verhoogden de blootstelling aan de Amerikaanse dollar in het vierde kwartaal van 2021. (Recent verlaagden de managers de blootstelling aan US dollars gezien de sterke prestaties). Kaldemorgen heeft al lang goud in bezit en ziet het als een alternatieve valuta en bescherming tegen geopolitiek risico.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/O26WRUD25T72CBHU6ONJ676P24.png)