Capital Group New Economy Fund in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ***

Beheerteam: Above Average

Fondshuis: High

Beleggingsproces: Above Average

Capital Group New Economy Fund

Dit fonds heeft recent een reeks personele wijzigingen in het team ondergaan, en veel leden zijn tamelijk nieuw, maar de beleggingsaanpak blijft onaangetast. Ook deze strategie hanteert de typische beheerstijl van Capital Group met de multi-manager aanpak en afzonderlijke segmenten in de portefeuille. De aandelenselectie en gedurfde keuzes voor bijvoorbeeld een relatief hoge weging voor smallcaps, heeft goede resultaten opgeleverd. Wel kan dit leiden tot hogere volatiliteit op korte termijn en achterblijven tijdens marktrally's. Morningstar's fondsanalist Samiya Jmili kent dit fonds een Morningstar Analyst Rating van Silver toe.

Uitgebreide toelichting

Beheerteam

Hoewel er nieuw leiderschap aan het roer staat, rechtvaardigen de systemische sterke punten van deze strategie, de ervaring en bekwaamheid van de beheerders en hun belang in het eigen fonds een Above Average rating op de People Pillar.

Op 1 juni 2022 nam industrieveteraan Mathews Cherian, toen een van de medebeheerders van Capital Group New Economy, de leiding over als eindverantwoordelijke voor deze strategie en dus ook alle portefeuillesegmenten en de co-managers daarvan. Cherian heeft meer dan 25 jaar ervaring in de sector en heeft enkele jaren een andere strategie bij het fondshuis geleid. Cherian volgde Tim Armour op die voordien deze rol vervulde, maar nu co-manager op zijn eigen portefeuillesegment is.

In juli 2018 verdeelde Capital Group de activa van de strategie over zijn dochterondernemingen Capital Research Global Investors en Capital World Investors. Cherian leidt de hele strategie en het team van CWI, terwijl Harold La het team van CRGI onder zijn hoede heeft. Diversiteit aan beleggingsstijlen is hier nog steeds een sterk punt. Medebeheerder La zetelt in Hong Kong en richt zich op aandelen uit opkomende markten, terwijl Armour kijkt naar cashrijke bedrijven die ondergewaardeerd zijn in het licht van hun historie en hun toekomstig potentieel.

De teams van CWI en CRGI putten elk uit ongeveer 50 analisten, van wie sommigen een eigen portefeuillesegment beheren. Alle acht beheerders hebben ieder ten minste $100.000 belegd in de Amerikaanse versie van dit fonds, van wie zes zelfs meer dan $1 miljoen.

Fondshuis

Capital Group heeft bewezen dat het in staat is om zijn zwakke punten aan te pakken en te investeren in verstandige groeimogelijkheden. Het uitstapje naar exchange-traded funds (ETF's) betekent een verandering van beleggingsvorm, maar niet in beleggingsstijl. In februari 2022 introduceerde het zes ETF's - vijf aandelen, één obligatiestrategie die zich onderscheiden van het bestaande aanbod en vallen onder de paraplu van Capital Group.

Deze nieuwe producten maken gebruik van de beproefde investeringsfilosofie van Capital Group: ze worden actief beheerd, maken gebruik van de het kenmerkende multimanager-aanpak en putten uit zijn enorme pool van ervaren beleggers. Deze structuur, gecombineerd met diepgaande door analisten geleide onderzoeksportfolio's, lost de capaciteitsproblemen op voor zowel de legacy fondsen als de nieuwere ETF's, die niet kunnen worden gesloten voor nieuwe beleggers. Toch zou Capital Group de capaciteitsgrenzen aan zijn strategieën duidelijker kunnen communiceren.

Het fondshuis heeft lange tijd sterke resultaten behaald in aandelen, maar zijn expansie, eerst in vastrentende waarden en vervolgens in multi-asset strategieën, hebben tastbare, gunstige resultaten opgeleverd. De eerste heeft haar aanpak sinds de kredietcrisis van 2008 aangescherpt dankzij een instroom van nieuw talent en meer middelen. Met robuustere modelleringscapaciteiten en een diepgaander team heeft de recent gevormde Capital Solutions Group ook het fund-of-fund-aanbod van het fondshuis duidelijk versterkt.

Proces

Dit fonds is eind 2019 opgericht, maar de strategie dateert al van 1983 en was aanvankelijk bedoeld om in te spelen op de verschuiving van een door maakindustrie gedomineerde economie naar een economie die gebaseerd is op diensten en informatiebedrijven. Om die relatief beperkte focus te compenseren, breidde het beheerteam zijn mandaat in de loop der jaren geleidelijk uit. Eind 2009 werden met goedkeuring van de aandeelhouders alle sectorbeperkingen opgeheven, op voorwaarde dat de managers zich zouden richten op bedrijven die innovatie stimuleren.

Begin 2020 heeft het team verdere geografische diversificatie doorgevoerd via het verhogen van de limiet voor niet-Amerikaanse bedrijven van 45% naar 50% en het wijzigen van de prospectusbenchmark naar de MSCI All Country World Index, waar dat voordien de S&P 500 was. De houdt historisch gezien een aanzienlijk deel van de activa aan in aandelen van opkomende markten. De strategie houdt meestal 20% tot 33% van de activa in mid- en small-capaandelen, waardoor het een grotere weging in small-caps heeft dan de internationale benchmark.

Elke beheerder beheert een deel van de portefeuille conform zijn of haar stijl, maar de portefeuillesegmenten samen vallen doorgaans in het stijlsegment large-cap groei van de Morningstar Style Box. De omloopsnelheid van de portefeuille ligt doorgaans onder het categoriegemiddelde en dat onderstreept de lange termijn beleggingshorizon van de beheerders. Ze houden vaak een fors deel in contanten aan, ongeacht het marktklimaat, en zal dubbelcijferige allocatie aan cash toepassen wanneer overtuigende beleggingskansen ontbreken.

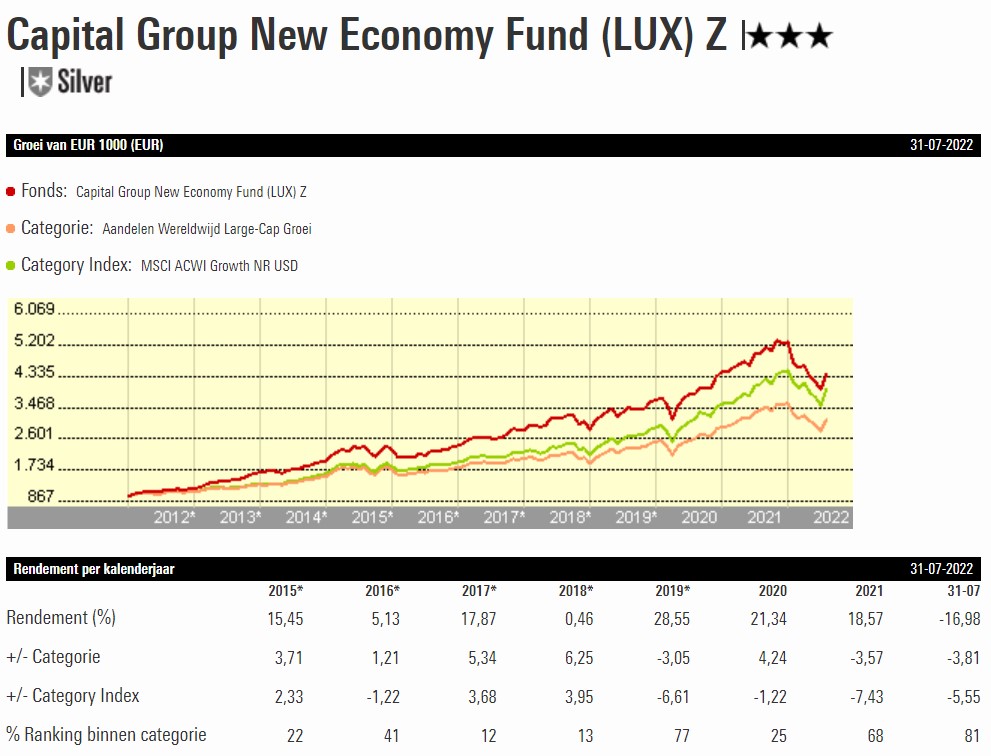

Prestaties

Hoewel het eigen track record van dit fonds te kort is om relevant te zijn, heeft de strategie een langere geschiedenis en die laat overtuigende resultaten zien. Het uitgebreide track record van de fondsklasse B van het UCITS-fonds, dat voortborduurt op dat van zijn Amerikaanse zusterfonds, laat zien dat het de MSCI ACWI (de gekozen benchmark) en de meer geschikte MSCI ACWI Growth-benchmark met respectievelijk 2,2 en 0,7 procentpunt heeft verslagen in de afgelopen 10 jaar tot en met juni 2022.

Sterke aandelenselectie ligt ten grondslag aan deze benchmark verslaande resultaten; de forse allocaties naar small-cap aandelen en opkomende markten kunnen voor meewind zorgen, zoals in 2012-2013 en 2017 het geval was. Deze zelfde kenmerken zijn grotendeels verantwoordelijk voor de bovengemiddelde volatiliteit van het fonds die op korte termijn tot underperformance kan leiden.

Dat zagen we tijdens de marktrally van 2019, toen Amerikaanse large-caps aan kop gingen. Het rendement van 26,5% van deze strategie bleef toen achter bij de 32,7% van de index. Het aanzienlijke cash-gedeelte in de portefeuille (ongeveer 5%-10%) belemmert de prestaties in sterk stijgende markten, maar tegelijk biedt het een buffer in periodes van markttumult, zoals tijdens de uitverkoop van 2020.

De aandelenselectie van het fonds is doorgaans positief voor de prestaties, maar kan ook bijdragen aan een hoger risicoprofiel van de strategie. Dankzij de technologiekeuzes deed het fonds het beter dan zijn concurrenten in 2020, maar die positionering leidde, samen met de keuze voor gezondheidszorg, ondanks een sterk begin van 2021 toch tot teleurstelling in dat jaar. In de eerste helft van 2022 was de strategie onderwogen in enkele grote technologienamen zoals Apple en Visa en dat deed afbreuk aan de relatieve resultaten, aangezien sommige van die aandelen beter standhielden tijdens de recente wereldwijde uitverkoop op de aandelenmarkten.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse Z laten dit fonds uitkomen in het op een na goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina Capital Group New Economy Fund Z. Daar vindt u onder andere het fondsrapport over dit fonds.

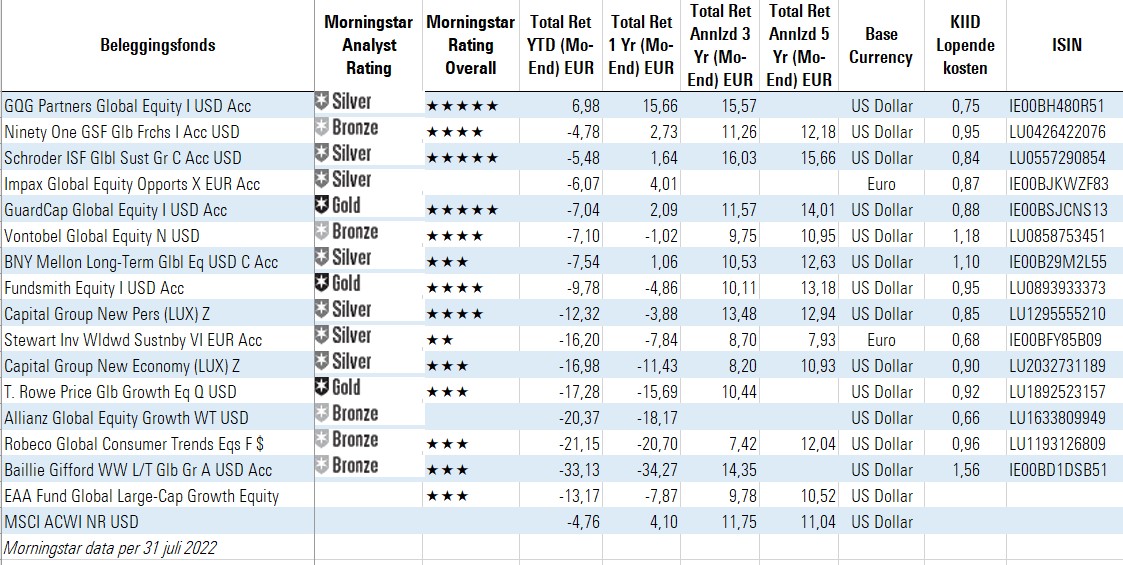

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Wereldwijd Large Cap Groei, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Vanguard LifeStrategy 60% Equity ETF

- Impax Environmental Markets Fund

.jpg)