Door de coronapandemie zijn de waarderingen van beursgenoteerde ondernemingen in de reisindustrie afgelopen jaar hard door elkaar geschud. In dit verband kun je met recht spreken van een virale disruptie. Na de koersval van (bijna) een jaar geleden veerden de aandelen van hotelketens en online boekingssystemen voor vliegtickets, hotelaccomodatie en auto’s afgelopen zomer met grote kracht weer terug. Dat was tekenend voor het optimisme van beleggers over de lancering van coronavaccins.

Sommige waarderingen stroken echter niet met de realiteit: het zal nog tot 2023 duren voor de vraag op reisgebied helemaal hersteld is, en terug op het niveau van 2019. Bovendien zal de vraag naar zakenreizen nog lang achterblijven bij die van plezierreisjes, en krijgt de reisindustrie in de nabije toekomst ook nog de nodige concurrentie van Google, Amazon en Facebook. Tijd dus voor beleggers om hun aandelenportefeuille weer eens onder de loep te leggen.

Vooral de huidige beurswaardering van Airbnb is met zo’n 185 dollar nu veel te hoog, volgens Morningstar-analist Dan Wasiolek. Volgens hem zou een waardering (Fair Value) van 68 dollar meer op z’n plek zijn. Dit betekent dat er nu sprake is van een zware overwaardering: beleggers betalen volgens Wasiolek nu een premie van 173 procent bij aankoop van het aandeel.

Ook hotelketen Hilton en InterContinental zijn momenteel in zijn ogen wat te hoog geprijsd.

Sabre is ondergewaardeerd

Het aandeel van het Texaanse reistechnologiebedrijf Sabre, wereldwijd de grootste leverancier van distributiesystemen voor luchtboekingen in Noord-Amerika, is juist ondergewaardeerd met de huidige koers van ruim 12 dollar. Die zit volgens Morningstar 24 procent onder de eigenlijke waarde van 16,20 dollar. Ook het aandeel Accor is als je het Morningstar vraagt wel wat meer waard dan je er nu op de beurs voor betaalt.

Ondanks de opgeblazen waardering voor Airbnb, moet wel gezegd dat die vanaf 2022 het grootste deel van de boekingen zal krijgen - tussen de 50 en 60 procent van het totale aantal. In 2019 lag dit marktaandeel nog tussen de 40 en 50 procent. Ook andere online boekingsplatforms (zoals Booking en TripAdvisor) zullen in de jaren 2022-2025 weer hard groeien, met gemiddeld 36 procent. Verder bestaat de reissector natuurlijk ook nog uit de traditionele hotels: deze markt vertegenwoordigt een waarde van maar liefst 548 miljard dollar. Daarmee is die een stuk groter dan de markt van vakantieverhuur (144 miljard dollar) of belevenissen en ervaringen (171 miljard dollar) waarop Booking en Expedia actief zijn. Deze twee partijen hebben hier beide wel een groot marktaandeel, van elk meer dan 25 procent.

Het effect van minder live congressen

Wat betreft het aantal geboekte vliegtickets: dat zal pas in 2024 weer op het niveau van 2019 liggen, verwacht analist Wasiolek. De jaarlijkse groei blijft met 2 procent een eind achter bij die van privétickets (5 procent). Dat verschil komt doordat live conferenties vaak vervangen zullen worden door congressen en conferenties per video. Dat heeft natuurlijk ook een negatief effect op de beursgenoteerde hotelketens Marriott, Hilton, InterContinental, Hyatt en Accor. Bij hen is 60 tot 70 procent van de vraag naar hotelkamers immers afkomstig van zakenreizigers.

Hetzelfde negatieve effect ondervinden Sabre en Amadeus, de Europese evenknie van Sabre, die computerreserveringssystemen ontwikkelt voor allerhande types reserveringen, zoals vliegtickets, hotels en auto’s. Beide techpartijen haalden voorheen meer dan de helft van hun inkomsten uit zakelijke reizen. Toch zullen zij hun concurrentievoordeel – en daarmee hun Moat-status bij Morningstar – de komende jaren vergroten. Dat zullen zij doen door hun positie te versterken op de toeleveringsmarkt (die 110 miljard dollar vertegenwoordigt) en de markt voor IT-systemen bedoeld om vliegpassagiers te laten boarden.

Al met al scoren Sabre en Amadeus ongeveer even hoog als het gaat om de concurrentievoordelen op het gebied van hun netwerk, schaalvoordelen en de overstapkosten voor klanten.

Het in Amsterdam gevestigde Booking scoort het hoogste waar het gaat om zijn concurrentievoordeel op netwerkgebied, omdat het een sterke positie heeft op zowel de traditionele hotelmarkt als op het gebied van alternatieve accommodatie, zoals die op Airbnb te vinden is. Het concurrentievoordeel van TripAdvisor is het kleinst: de positie van deze partij wordt bedreigd door concurrentie van de zijde van Google, Amazon en Facebook.

Marriott en Hilton scoren hoog

De traditionele hotelketens Marriott en Hilton hebben op hun beurt het grootste concurrentievoordeel binnen de hotelleriesector op het gebied van merkkracht en overstapkosten. Dit ondanks het feit dat ze beide tot nog toe sterk leunden op zakelijke reizigers. Hun kracht zit mede in hun sterke loyaliteitsprogramma’s, waar bij Marriott 141 miljoen klanten aan meedoen en bij Hilton 103 miljoen. Ook hun omvang telt: respectievelijk beschikken de twee ketens over bijna 1,4 miljoen en 1 miljoen hotelkamers. Dat maakt het ook aantrekkelijk voor andere hoteleigenaren om zich aan te sluiten bij een van de twee reuzen, en van hun naamsbekendheid te profiteren.

Voor de 13 ondernemingen uit de reissector wiens concurrentievoordelen Morningstar analyseerde, geldt dat zij allemaal beschikken over een zogeheten Narrow Moat, die duidt op beperkte concurrentievoordelen. Maar kijk je naar de verwachtingen voor de toekomst van deze dertien, dan zijn er grote verschillen. Bij twee partijen signaleert analist Wasiolek een negatieve Moat-trend: bij Sabre en Amadeus. Bij vijf van hen zijn de toekomstverwachtingen op Moat-gebied juist positief: bij Booking, Marriott, Hilton, InterContinental en Hyatt.

Wat beïnvloedt iemands concurrentiepositie?

In Morningstar’s ogen wordt de concurrentiepositie van de spelers binnen de online reissector beïnvloed door vijf factoren. Als eerste moet je je als belegger afvragen wat de structurele invloed van de coronapandemie is op de vraag. Ten tweede, hoe de positie is van een speler binnen de groeiende alternatieve accomodatiemarkt (dus buiten de traditionele hotels). Ten derde, hoe een partij het doet op de aantrekkelijke ervaringenmarkt van tours en bezienswaardigheden aanbieden. Ten vierde is van belang in hoeverre een organisatie profiteert van de grote traditionele hotelwereld. En tot slot, hoezeer een partij bedreigd wordt door techbedrijven als Google, Amazon en Facebook.

Uit deze test van vijf vragen komt Booking zoals gezegd uit de bus als de speler met het sterkste netwerk binnen de online reiswereld. Die biedt het meest complete reispakket aan. Airbnb heeft ook een solide positie, maar is te weinig aanwezig binnen de traditionele hotelwereld – en het is lastig om daar nu nog iets aan te veranderen.

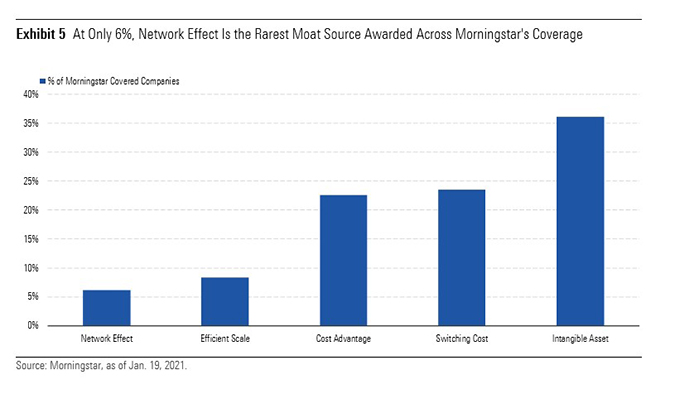

Het concurrentievoordeel van een bedrijf – en daarmee de vraag of en zo ja, welke Moat-status Morningstar het toekent – kan gevoed worden door vijf zaken. Te weten de immateriële activa waarover het beschikt (zoals octrooien en copyrights), de kostenvoordelen, de overstapkosten voor klanten, de schaalvoordelen op het gebied van efficiëntie en het netwerk. Van die vijf is het netwerkeffect het schaarst. Van de meer dan 1.550 bedrijven die Morningstar volgt, kan maar 6 procent bogen op dit netwerkeffect, terwijl bijvoorbeeld 36 procent van de bedrijven over immateriële activa beschikt en 23 procent kostenvoordelen behaalt.