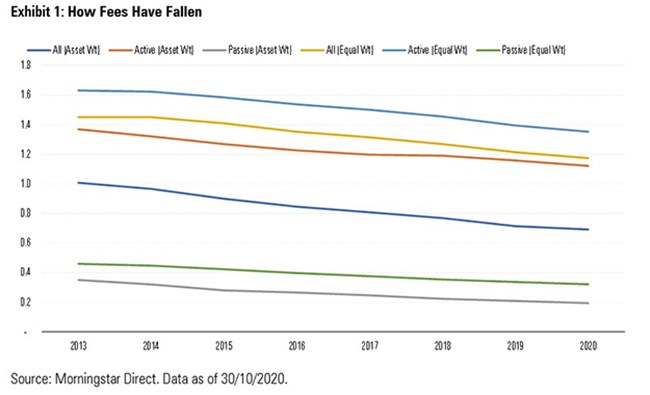

Europese beleggers betalen gemiddeld minder kosten dan ooit tevoren. Morningstar publiceerde een studie waarin we de trends in de vergoedingen analyseren voor de beleggingscategorieën aandelen en vastrentende effecten tijdens de periode 2013-20. Volgens onze studie - die de kosten meet die beleggers betaalden voor de fondsen waarin ze in die periode belegden - bedroegen de activagewogen, gemiddelde lopende kosten voor deze fondsen 0,69% in oktober 2020, een daling met 31% ten opzichte van 2013.

Bron: Morningstar Direct. Gegevens per 30/10/2020.

De daling in kosten is zeer positief nieuws voor beleggers. Onderzoek van Morningstar heeft aangetoond dat kosten een betrouwbare voorspeller zijn voor rendement in de toekomst. Fondsen met lage kosten hebben een grotere kans om te overleven en beter te presteren dan hun duurdere concurrenten. Dit is omdat kosten over een bepaalde periode worden toegepast en een aanzienlijk negatieve impact hebben op het rendement.

Zowel de actieve als de passieve fondsen verlaagden hun kosten, maar de passieve fondsen namen het voortouw. Bijvoorbeeld, de activagewogen, gemiddelde lopende kosten voor passieve fondsen daalden met 44% van 0,35% tot 0,19% terwijl die voor actieve fondsen daalden met 18% van 1,37% tot 1,12%. De afgelopen jaren groeide de sector van passieve fondsen sterk en de verschillende aanbieders voerden een heftige prijzenoorlog. De dalende vergoedingen werden daarnaast ook grotendeels teweeggebracht door de netto-uitstroom van dure naar goedkopere aandelenklassen of naar passieve fondsen.

Binnen de onderzochte categorieën hebben beleggers sinds 2013 immers duidelijk de voorkeur gegeven aan oplossingen met een lagere kostprijs. De totale instroom in fondsen en aandelenklassen met kosten in het laagste kwartiel van hun categorie werd steeds groter in vergelijking met de instroom in fondsen en aandelenklassen in de duurdere kwartielen. Bovendien zijn er binnen het kwartiel van de goedkoopste vergoedingen aanwijzingen dat er een verschuiving van actieve naar passieve fondsen plaatsvindt.

Gezien de groeiende populariteit van ESG-beleggingen heeft onze studie ook de trends in de vergoedingen onderzocht binnen het segment van de ESG-fondsen en dat van de conventionele fondsen. Eén van de meest voorkomende vragen die beleggers zich stellen is of ESG-fondsen hogere kosten impliceren in vergelijking met de conventionele fondsen. Dit is met name relevant voor die groep van beleggers die zich nog steeds afvragen of duurzaam beleggen minder rendabel is.

Uit onze studie bleek dat voor de groep van categorieën die we hebben geanalyseerd, de gemiddelde kosten van de geconsolideerde ESG-fondsen - waaronder zowel passieve als actieve fondsen - lager zijn dan die van de niet-ESG-fondsen. In oktober 2020 bedroeg de activagewogen, gemiddelde kosten voor ESG-fondsen 0,57%, ten opzichte van 0,71% voor niet-ESG-fondsen. De kosten voor zowel ESG als niet-ESG-fondsen daalden sinds 2013. De gemiddelde vergoeding voor ESG-fondsen nam af met 42% en met 29,6% voor niet-ESG-fondsen.

Als we echter de actieve en passieve ESG-fondsen afzonderlijk bekijken, blijkt dat vergoedingen voor actieve ESG-fondsen lager zijn dan die voor niet-ESG-fondsen. Vergoedingen voor passieve ESG-fondsen zijn daarentegen hoger dan die voor niet-ESG-fondsen. Dit kan worden verklaard door het feit dat veel passieve niet-ESG-fondsen in populaire categorieën zoals gemengde Amerikaanse large-capaandelen bodemprijzen hanteren. Maar met de exponentieel groeiende instroom in ESG-beleggingen zijn ook daar al signalen die wijzen op mededinging op het gebied van vergoedingen in ESG-producten onder de passieve fondsaanbieders.

De instroom in ESG in 2019 en 2020 gaat in de richting van de fondsen in de duurdere kwartielen. Dit was met name zo in het geval van de passieve ESG-fondsen. Dit is omdat in het kwartiel van de goedkoopste vergoedingen, voornamelijk fondsen zitten die uitsluitend basisuitsluitingen toepassen. Fondsen die uitsluitingen combineren met een 'best-in-class' selectie - waaraan beleggers momenteel de voorkeur geven - vallen daarentegen in het kwartiel van de hogere vergoedingen.

Over het algemeen verwachten we dat de concurrentie op het gebied van de vergoedingen de volgende jaren nog zal toenemen op de Europese fondsenmarkt. De passieve fondsen met lage kosten blijven hun marktaandeel vergroten en dit zet druk op de aanbieders van actieve fondsen om scherpere prijzen aan te bieden. Dit is goed nieuws voor beleggers omdat hun beleggingen rendabeler zullen zijn.