Francesco Lavecchia: Welkom bij Morningstar. Ik ben Francesco Lavecchia. Vandaag is hier bij mij Mark Preskett, Senior Portfolio Manager bij Morningstar Investment Management Europe. Mark, vandaag praten we over het risico van beleggen in autocratische landen.

Kun je om te beginnen verhelderen welke uitwerking de oorloog in Oekraïne heeft op beleggers die in ETF's of fondsen zitten die in Russische assets beleggen?

Mark Preskett: Hallo Francesco. Dank voor de uitnodiging. Als je ongeveer 12 maanden teruggaat, hebben Russische aandelen- en obligatiekoersen een soort reis doorgemaakt. Begin 2022, toen de risico's van een invasie toenam, begonnen investeerders Russische activa te verkopen en begonnen de prijzen te dalen. Dus als we kijken naar het gewicht van Russische aandelen binnen de index van opkomende markten, bedroeg dat eind 2021 ongeveer 3,6%. Op het moment van de invasie was dat met ongeveer een derde gedaald tot 2,8%. Dus een materiële prijsherziening voorafgaand aan het evenement. Toen begon het conflict. Er werden snel sancties opgelegd aan Russische bedrijven. En naarmate het conflict escaleerde, werden Russische effecten grotendeels niet-belegbaar en niet-verhandelbaar.

Dus, ten eerste, hebben de meeste fondsbeheerders de posities die in hun portefeuilles bleven, afgewaardeerd tot nul. Indexaanbieders namen de beslissing om Russische effecten uit hun indices te verwijderen in de maand maart 2022. En de ETF's volgden in grote lijnen dit voorbeeld in de daaropvolgend weken. En uiteindelijk verloren alle eigenaren van een obligatie- of aandelenfonds uit opkomende markten daar geld.

En toen was er een soort resteffect. Dus verloren ook honderden bedrijven die buiten Rusland gevestigd zijn of met handelsbetrekkingen of bedrijfseigendom binnen Rusland. En dan moet je je ook de materiële secundaire effecten realiseren op de prijzen van grondstoffen, de energieprijzen en gasprijzen, die uiteindelijk een van de belangrijkste aanjagers van de wereldwijde inflatie zijn geworden. Maar die directe impact bleef daar beperkt tot het bedrag dat de Russische effecten binnen de relevante indices hadden.

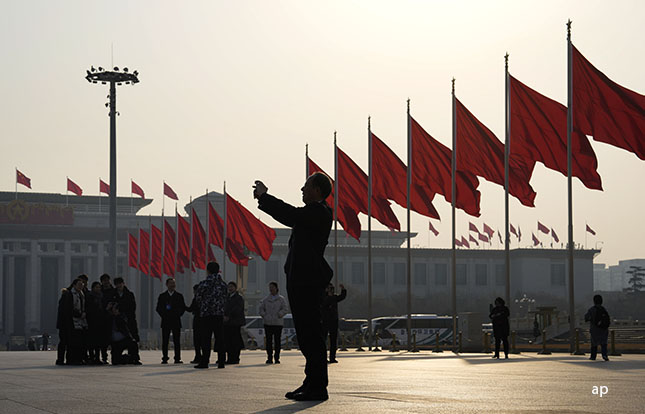

Lavecchia: Laten we ons nu eens voorstellen dat wat we vorig jaar in Rusland zagen, opnieuw zou kunnen gebeuren in andere autocratische landen zoals China. Kun je het scenario beschrijven van wat er zou kunnen gebeuren met de portefeuilles die op de Chinese markt zijn belegd?

Preskett: Ja. Zoals ik al eerder zei, waren de Russische verliezen dus redelijk – wereldwijde investeerders konden die verliezen opvangen, alleen al vanwege het geringe gewicht van de activa in de indices en de handelsbetrekkingen die we met Rusland hebben. Die 3,6% is geen immaterieel bedrag in een index voor opkomende markten, maar als je dat cijfer vergelijkt met het huidige gewicht van China, verbleekt het. Chinese aandelen beheersen dus ongeveer 33% van de aandelenindexen van opkomende markten en de ETF's die ze volgen. Er zijn ook Chinese staatsobligaties. Ze zitten nu rond de 10%, 11% van de Bloomberg Global Aggregate Bond Index, een bekende wereldwijde obligatie-index, en ETF's zullen dat volgen.

Dus ik denk dat we het hier hebben over een worst case scenario: een invasie van Taiwan door China. Als we de routekaart van Rusland nemen, denk ik dat we in eerste instantie prijsdalingen bij grondstoffen zouden zien. Misschien zouden we een soort van groeiende strijdkrachten zien in de zeeën rond Taiwan, en ik denk dat we daardoor materiële prijsdalingen zouden zien. Sancties zouden ertoe leiden dat Chinese aandelen niet meer verhandelbaar worden, en we zouden dezelfde route afleggen waarbij Chinese obligaties en aandelen uiteindelijk uit opkomende en Aziatische indices worden verwijderd. En zoals ik al zei, hun gewichten zijn materieel.

Ik zou ook willen waarschuwen dat de gevolgen ook materieel zouden zijn voor de wereldeconomie. China is de werkplaats van de wereld. Het is de belangrijkste productiehub voor de ontwikkelde wereld. Het is een enorme consument van westerse goederen, maar ook een producent van westerse goederen en diensten voor het Westen en het is de afgelopen tien jaar een belangrijke aanjager geweest van desinflatoire krachten. We zouden dus een materiële economische vertraging, verstoring van de toeleveringsketen en potentiële inflatie zien. Het zou een vrij rampzalige gebeurtenis zijn.

Lavecchia: In je werk maak je keuzes door de afweging tussen risico en verwacht rendement te evalueren. Dus, wat zou je risico/opbrengstanalyse op dit moment zijn in het geval van China?

Preskett: Dus ja, China is een belangrijk land om het goed te doen. Zoals ik al zei, zullen de meeste beleggers directe toegang hebben tot Chinese aandelen, gezien het belang ervan in de aandelenindex van opkomende markten. Voor ons is het bestuur een belangrijk risico, en het is een echt fundamenteel onderdeel geweest van onze beoordeling van China. Dus, specifiek voor Taiwan, zouden we dit zien als een gebeurtenis met een extreem lage waarschijnlijkheid, maar met een aanzienlijke potentiële impact op waarderingen. De Chinese autoriteiten zijn consequent geweest in hun boodschap dat vreedzame hereniging het doel is, en daar moeten we mee doorgaan. We vergelijken dat met Rusland; ze annexeerden de Krim in 2014. Er is daar geschiedenis, zeer recente geschiedenis. En de retoriek van Poetin is heel anders dan de retoriek van Xi.

Maar voor ons, als we naar China kijken, beoordelen we eigenlijk alle regelgevende maatregelen tegen technologieaandelen, de covid-lockdowns, de ineenstorting van enkele heel belangrijke vastgoedbedrijven en vragen over de wettigheid van Chinese aandelennoteringen in het buitenland. En deze hebben in feite een grotere impact gehad op de risico's van China. Uiteindelijk hebben ze ertoe geleid dat Chinese aandelen in 2021 en de eerste maanden van 2022 flink werden verkocht, zelfs zozeer dat volgens ons China zeer goede waarde voor beleggers bood.

We zien de risico's in alle opzichten afnemen. Dus, China heeft de lockdowns beëindigd, de reoriek over sommige technologoieaandelen zwakt af en sommige vastgoedontwikkelaars krijgen steun. Dus volgens ons is China momenteel interessant om naar te kijken, ondanks de geschetste risico's. China maakt deel uit van onze portefeuilles en we zijn positief voor de te verwachten rendementen op de middellange en lange termijn.

Lavecchia: Heel goed, Mark. Veel dank voor je tijd. Voor Morningstar ben ik Francesco Lavecchia. Bedankt voor het kijken.