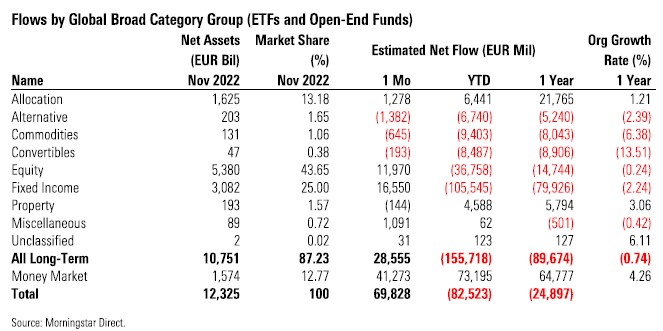

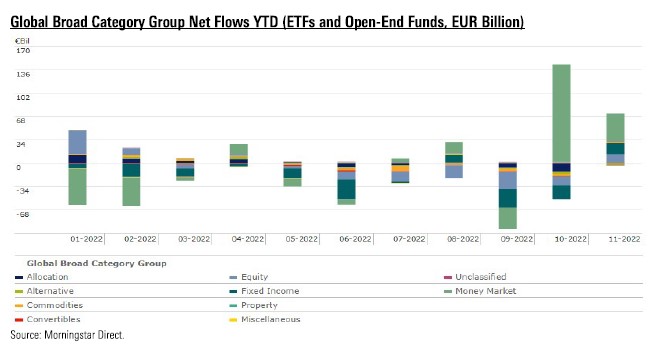

Europese fondsbeleggers hadden er weer zin in in november 2022, na zes maanden op rij van fikse uitstroom. November was de beste maand voor beleggingsfondsen die in Europa gevestigd zijn sinds januari, met een netto-instroom van €28,6 miljard aan vermogen.

De markten trokken weer aan op basis van de verwachting dat het tempo van de renteverhogingen door de centrale banken zal verminderen naarmate de economieën wereldwijd gaan vertragen. Opvallend is dat de Europese aandelenmarkten het beter deden dan de Amerikaanse, gedreven door de energieprijzen die recentelijk merkbaar daalden.

Aandelenfondsen kenden weer instroom; zij haalden €12 miljard aan nieuw geld op, en daarmee beleefden ze de beste maand sinds januari 2022. De aandelencategorieën global large-cap en US large-cap gingen aan kop, terwijl fondsen in Europese aandelen nog altijd uit de gratie waren.

Obligatiebeleggers kenden in november hun beste maand sinds december 2021 met een netto-instroom van €16,6 miljard. De inflatie lijkt af te nemen en de rentestappen van de centrale banken worden al kleiner, en dat verandert het beeld voor obligatiebeleggers na een dramatisch slecht 2022.

Het beheerd vermogen van de Europese fondsen tezamen steeg in november naar €10.751 miljard tegen €10.372 miljard per eind oktober.

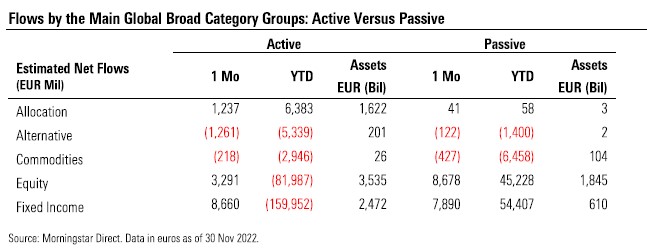

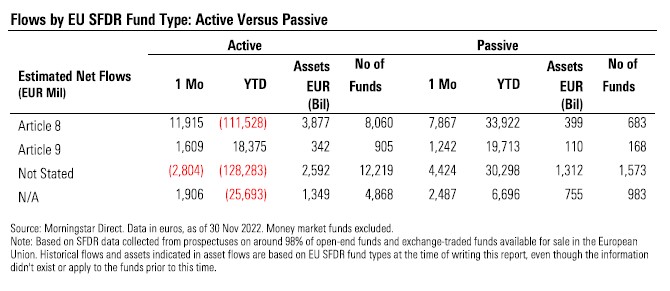

Actief versus passief

Passieve fondsen boekten in november een netto-instroom van €16 miljard, en ook actieve fondsen deden het goed met 12,6 miljard aan nieuw geld. Zowel aandelen- als obligatiefondsen eindigden bij actief én passief in de plus. Grondstoffenfondsen kenden bij beide juist een netto-uitstroom.

Het marktaandeel van passief stijgt intussen verder; naar 23,99% per eind november 2022 tegen 21,88% een jaar eerder.

Groen in opmars

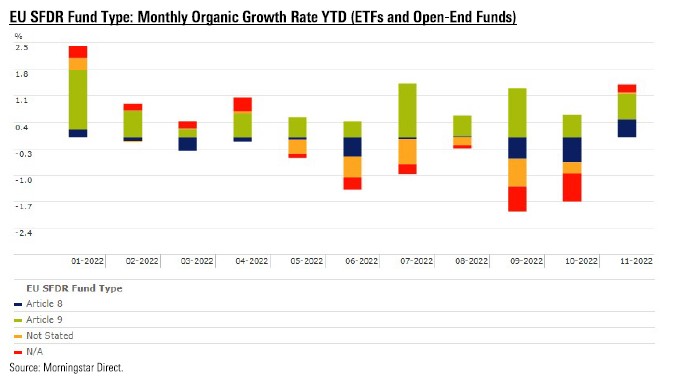

De regels van de Europese Unie omtrent publicatie van duurzame beleggingen, ook wel SFDR genoemd, zijn sinds 10 maart 2021 van kracht. Fondshuizen moeten informatie geven over de ESG-risico's en de negatieve impact van hun beleggingen op mens en maatschappij. Uit onderzoek van Morningstar blijkt dat SFDR duidelijk invloed heeft op het fondsenlandschap en de keuzes die beleggers én aanbieders maken. Sindsdien hebben fondshuizen veel van hun strategieën geüpgraded en nieuwe fondsen geïntroduceerd die voldoen aan de vereisten van Artikel 8 of 9 volgens het Morningstar ESG Commitment Level.

De Artikel 8 fondsen kenden in november hun beste maand sinds december 2021 met een instroom van €19,7 miljard. De 'donkergroene' fondsen van Artikel 9 boekten €2,9 miljard aan instroom.

De Artikel 9 fondsen hebben in 2022 tot dusver een autonome groei van 7,88% geboekt. Bij de Artikel 8 fondsen was over diezelfde periode sprake van een autonome afname van 1,55%. In die periode van januari tot en met november kenden de fondsen die niet onder Artikel 8 of Artikel 9 vallen een autonome afname in de bandbreedte tussen 0,79% en 2,17% negatief.

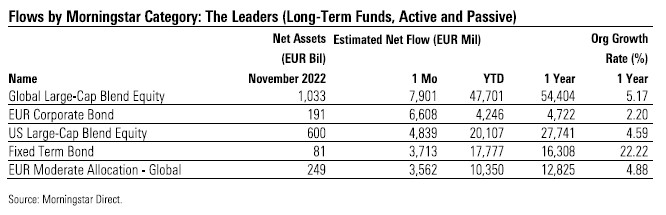

Instroom op fondscategorie-niveau

De duidelijke winnaar temidden van het opverende beleggerssentiment is de categorie global large-cap aandelen gemengd met €7,9 miljard instroom. Binnen die categorie was de UBS FS MSCI ACWI SF ETF in zijn eentje goed voor 2,6 miljard aan netto-instroom.

Ook EUR bedrijfsobligaties deden het goed en staan op plek 2 in de top-5. Wel blijkt uit onderstaande tabel dat de instroom voor 2022 tot dusver (de kolom YTD) in absolute zin een stuk kleiner is dan bij de andere categorieën. Dat geeft aan hoe lastig obligaties het hadden in 2022.

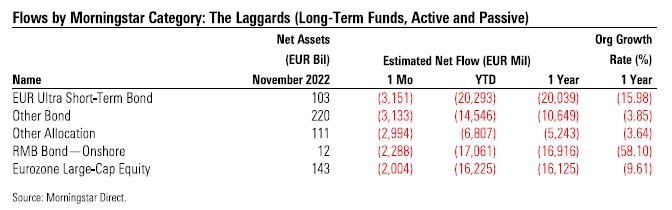

Uitstroom op fondscategorie-niveau

Het magere obligatieklimaat wordt weerspiegeld in de top-5 van achterblijvende categorieën. Net als in recente maanden staan kortlopende obligaties bovenaan. Ook vinden we nog Chinese obligaies en de brede categorie overige obligaties terug.

Dat Europese aandelen bij fondsbeleggers nog niet terug op de kaart staan, blijkt uit de vijfde plek in de lijst voor Eurozone large-cap equity. Fondsbeleggers zijn bevreesd dat de Europese economieën last gaan krijgen van steeds meer vertraging en het remmende effect van hogere rentes en een aanhoudend krappe arbeidsmarkt, plus de nog altijd hoge inflatie die de bestedingskracht van consumenten en huishoudens flink aantast.