Het hoofdkantoor van Swiss Re in Zürich, Zwitserland. (Foto: Swiss Re)

Herverzekeraars: niet het type bedrijf waar je als particuliere belegger vaak aan denkt voor het slapengaan. Als burger hoor je zelden iets over ze. Wat herverzekeraars doen? Zij nemen een deel van de financiële risico’s over van ‘gewone’ verzekeraars, bijvoorbeeld bij levensverzekeringen. Maar doordat dit zaken zijn die zich tussen twee verzekeraars afspelen, is hun werk doorgaans onzichtbaar voor mensen die bijvoorbeeld een schade- of levenspolis hebben bij een verzekeraar.

Toch is het interessant om je eens te verdiepen in hun business, omdat er een enorme hoeveelheid geld omgaat in deze tak van sport. Morningstar's aandelenanalist Henry Heathfield, die de verzekeraars volgt, nam onlangs twee joekels uit de herverzekeringswereld onder de loep: Swiss Re en Hannover Rueck, vorig jaar respectievelijk de nummer 2 en 3 in de Top 50 van grootste herverzekeraars ter wereld. Dat ranglijstje stelt kredietbeoordelaar A.M. Best jaarlijks op.

Wie de grootste speler dan is? Münchener Rückversicherungs-Gesellschaft (MUV2). Duitsers en Zwitsers zijn kennelijk goed in dit type werk. Op nummer 6 van de Top 50 staat overigens een naam die de meeste particuliere beleggers wél zullen kennen: Berkshire Hathaway, het beursgenoteerde conglomeraat van ’s werelds beroemdste belegger Warren Buffett. De verzekeringstak daarvan is van oudsher zeer groot binnen Berkshire.

Onder- en overgewaardeerd

Terug naar Swiss Re en Hannover Rueck, waarvoor geldt dat de een ondergewaardeerd is op de beurs (Swiss) en de ander juist licht overgewaardeerd (Hannover dus). En om een indruk te geven van de omvang van deze concerns: de beurswaarde van Swiss Re (SREN) ligt rond de €25,34 miljard en die van Hannover Rueck (HNR1) om en nabij de €21,61 miljard. Om te beginnen met de eerste: Swiss (inderdaad een Zwitsers bedrijf) blijkt hechte banden te hebben met Berkshire Hathaway, zo staat in Heathfield’s analyse.

Zo heeft Berkshire (BRK.B) zwaar in Swiss Re geïnvesteerd toen die in de problemen raakte tijdens de grote financiële crisis die vanaf 2008-2009 de wereld teisterde. Maar de twee ondernemingen deden al lang daarvoor zaken met elkaar. Berkshire is namelijk de herverzekeraar van alle Amerikaanse levensverzekeringen die bij Swiss Re afgesloten worden, waarvan de contracten jaarlijks vernieuwd moeten worden.

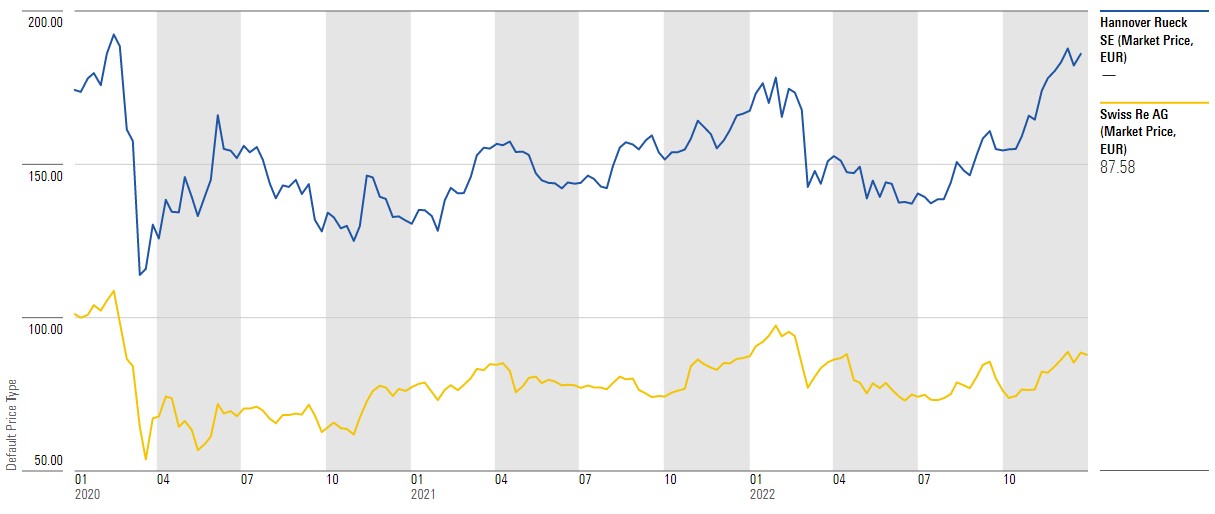

De aandelenkoersen van Hannover Rueck en Swiss Re over de afgelopen drie jaar. voor de vergelijkbaarheid is de koers van Swiss Re in euro weergegeven.

Swiss Re: veel te hoge schulden

Het is dus een tijd niet goed gegaan met Swiss Re en Morningstar-analist Heathfield steekt zijn kritiek over de strategie die Swiss sinds begin deze eeuw voerde, niet onder stoelen of banken. Die stoelde namelijk tot voor kort op agressieve expansie met behulp van overnames. Daardoor heeft het concern nu veel te hoge schulden. Ook stortte Swiss zich binnen de herverzekeringsbusiness onder andere op het uitlenen van effecten, zoals aandelen en obligaties. Een riskante strategie, want toen de financiële markten vervolgens hard daalden, heeft Swiss daar zwaar verlies op geleden.

Maar inmiddels volgt Swiss Re volgens Heathfield een gezondere strategie, waarbij het zich meer concentreert op de traditionelere vormen van herverzekeren, zoals underwriting. Daarmee wordt het werk bedoeld waarbij de rekenaars van de herverzekeraar de omvang van het te verzekeren risico vaststellen en de bijbehorende premies; ook stellen zij de acceptatievoorwaarden op.

Ook zou de directie van Swiss Re tegenwoordig gedisciplineerder te werk gaan, al vindt Heathfield dat die nog wel gas moet terugnemen met de inkoop van eigen aandelen. Daarin is Swiss overmatig, in zijn ogen. Maar gezegd moet ook dat de kwaliteit van de investeringsportfolio van Swiss Re hoog is en dat deze herverzekeraar een prima dividend uitbetaalt aan haar aandeelhouders.

Meer pluspunten

Ook vindt Heathfield de activiteiten van de commerciële verzekeringstak zeer hoopvol. Die houdt zich bezig met verzekeringen voor middelgrote en grote bedrijven; een activiteit die niets met herverzekeren te maken heeft dus. ‘Corporate solutions’ heet deze divisie bij Swiss Re, waarbij het bedrijf streeft naar een positie als primary lead.

Dat wil onder andere zeggen dat jij als verzekeraar dé contactpersoon bent voor commerciële klanten en al hun assets (vermogensbestanddelen) tot in detail bestudeert. Als je deze sleutelpositie (op het gebied van kennis, persoonlijke contacten en data) bekleedt, kun je als herverzekeraar je vak als underwriter logischerwijs beter uitoefenen en wordt het risico kleiner dat een klant een claim tegen je zal indienen vanwege een incorrecte risico-inschatting van jouw kant.

De bruto inkomsten van de deze bedrijfstak (inkomsten min de kosten voor herverzekeren) zijn in de loop der jaren verdubbeld, terwijl Swiss Re tegelijkertijd de bedrijfskosten enorm heeft verlaagd. In de eerste negen maanden van 2022 bedroegen de netto inkomsten van deze divisie omgerekend bijvoorbeeld zo’n €334,65 miljoen ($356 miljoen volgens Swiss Re zelf dat in dollars rapporteert), inclusief grote reserves voor de oorlog in Oekraïne en voor natuurrampen.

Bij de divisie Life & Health (waaronder bijvoorbeeld levensverzekeringen vallen) was dat ongeveer €207,75 miljoen ($221 miljoen). Alleen de bedrijfstak Property & Casualty (o.a. schadeverzekeringen) draaide zwaar verlies in de eerste negen maanden van dit jaar: min €267,91 miljoen (min $285 miljoen).

Overgewaardeerd of ondergewaardeerd?

En hoe wordt het aandeel Swiss Re op de beurs gewaardeerd? De koers van Swiss Re beweegt de laatste dagen tussen de 80 en 90 Zwitserse franken, omgerekend circa €85, terwijl de Fair Value van het aandeel volgens analist Heathfield 115,50 Zwitserse frank bedraagt. Dat wil zeggen dat het aandeel in zijn ogen behoorlijk ondergewaardeerd is.

Hoe zit dat bij de nummer 3 op de wereldranglijst van herverzekeraars, Hannover Rueck? Daar is de situatie op de beurs precies omgekeerd: de koers van het aandeel Hannover Rueck schommelt rond de €180-185, terwijl de Fair Value volgens analist Heathfield €180 bedraagt. Daarmee is het aandeel dus licht overgewaardeerd.

Hannover Rueck: degelijke cijfers

Volgens Heathfield beschikt Hannover Rueck echter over allerlei positieve eigenschappen waar het concurrent Swiss (in elk geval tot voor kort) juist aan ontbrak, zo blijkt als je de rapporten van de analist over de twee herverzekeraars naast elkaar legt. Zo is de directie van Hannover uiterst gedisciplineerd, doet het zelden een overname en geeft het de voorkeur aan dividend uitbetalen boven eigen aandelen inkopen, aldus Heathfield.

De cijfers van de Duitse herverzekeraar zijn ook prima, getuige de derdekwartaalcijfers: de bruto premie-inkomsten groeiden toen bijvoorbeeld met 13,5% (als we de wisselkoersen even buiten beschouwing laten). Maar bovenal beheerst Hannover de kunst van underwriting goed, volgens de analist. De analist roemt in dit kader de ‘diepgaande expertise op diverse nichegebieden’ van Hannover, zoals de luchtvaart- en olie-industrie en op specialistische gebieden zoals borgstellingen.

En dat is in het afgelopen jaar van winterstormen in Europa, Hurricane Ian en overstromingen in Australië geen overbodige luxe, om nog maar te zwijgen over de oorlog in Oekraïne (daarvoor heeft Hannover overigens een bedrag gereserveerd ter waarde van €331 miljoen). De totale verliezen (door ingediende claims) van de schadeverzekeringstak van het concern kwam met €1,5 miljard euro de eerste negen maanden van 2022 overeen met de verwachtingen van Morningstar-analisten.

Dat is niet onbelangrijk, want deze divisie draagt ruim twee derde bij aan de winst die naar de aandeelhouders van Hannover vloeit. De rest is afkomstig van de divisie Life & Health (onder andere zorg- en levensverzekeringen).

Het hoofdkantoor van Hannover Rueck. (Foto: Hannover Rueck - Press)

Vakmensen zijn de baas

In zijn analyse van herverzekeraar Hannover Rueck benadrukt Heathfield hoe belangrijk het is dat een herverzekeraar het vak van underwriting tot in de puntjes beheerst. Daarover heeft hij bij Hannover geen enkele twijfel: hij spreekt over ‘total ownership of the underwriting process by Hannover Re’s underwriters’. En onderschat niet hoe belangrijk deze vakmensen zijn voor het slagen (en falen) van een herverzekeraar, aldus Heathfield.

Volgens de analist hebben de underwriters bij Hannover meer de vrije hand gekregen dan bij andere herverzekeraars. Zo mogen zij meer beslissingen naar eigen inzicht nemen, zonder dat te hoeven overleggen met afdelingshoofden en dergelijke, en dragen zij meer verantwoordelijkheid binnen het hele herverzekeringsproces.

Zij onderhouden bijvoorbeeld ook zelf het contact met klanten en mogen zelfs met hen onderhandelen over hun contract. Dat verkleint volgens Heathfield het risico dat die ontevreden overstappen naar de concurrent – zij hebben één aanspreekpunt binnen Hannover, en dat is iemand die over diepgaande kennis beschikt en van alle ins en outs op de hoogte is.

Efficiënte werkwijze

Deze werkwijze zorgt bovendien voor lagere kosten binnen de organisatie, omdat er zeer efficiënt gewerkt kan worden en dossiers weinig overgedragen hoeven te worden en ook weinig heen en weer gaan tussen verschillende afdelingen of personen binnen Hannover Rueck.

Van strategische vergezichten is bij deze herverzekeraar geen sprake: de groeiambities zijn bescheiden en gericht op organische groei. Maar dat prefereert Heathfield in dit geval boven een agressieve koers van acquisities en overnames – juist omdat Hannover intern zijn zaakjes zo goed op orde heeft. Het leverde de herverzekeraar onder klanten de reputatie op van een partij die claims eerlijk en redelijk snel behandelt, tegen lagere kosten, dankzij de platte organisatiestructuur, waarin vakmensen de dienst uitmaken, en niet middenmanagers.

Tot slot zetelt Hannover Rueck – what’s in a name? – ook nog in Hannover: en dat is een stuk goedkoper dan je hoofdkantoor in München, Parijs of Londen hebben, zoals haar concurrenten. Maar een koopje op de beurs – nee, dat is het aandeel Hannover niet, anders dan concurrent Swiss Re. Aan de belegger de keus.