Hoogrentende obligaties corrigeerden net als andere activa dit jaar toen de bezorgdheid over stijgende inflatie, renteverhogingen en een economische recessie oplaaide. Eind oktober 2022 was het effectieve rendement van de ICE BofA US High Yield Index gestegen van 4,4% aan het begin van het jaar naar 8,9%. Over dezelfde periode was de spread ten opzichte van Amerikaanse staatsobligaties toegenomen van 3,1% tot 4,6%. De spread piekte op bijna 6% begin juli maar zweeft sindsdien rond de 5% niet ver van het maandelijks gemiddelde sinds 1997.

Echter, de spread van Amerikaanse obligaties met een kredietrating van CCC en lager steeg veel sneller dan minder risicovolle segmenten van de high yield obligatiemarkt, van 6,8% eind vorig jaar tot 12% eind oktober. De spread van Amerikaanse hoogrentende obligaties met een kredietrating van BB, de hoogste binnen het universum, liep op tot bijna 3% ten opzichte van 2,1% begin dit jaar. Die met een kredietrating van B klom van 3,5% tot slechts 4,8% over diezelfde periode.

Het effectieve rendement op de meest risicovolle obligaties groeide gestaag door tot 16,3% eind oktober, een verdubbeling ten opzichte van de 8% aan het eind van vorig jaar. In maart 2020 en februari 2016 liep het rendement kort op tot boven de 20% om dan weer snel te dalen.

Waar liggen de kansen?

T. Rowe Price strategen zijn van mening dat high yield obligaties momenteel een aantrekkelijk rendementsvoordeel kunnen bieden ten opzichte van aandelen, zeker wanneer de winstcijfers van die laatste naar beneden zouden worden aangepast. Net als andere managers die wij spraken, is T. Rowe Price van oordeel dat de kredietkwaliteit binnen het universum is verbeterd sinds het einde van de financiële crisis en emittenten over het algemeen meer liquide middelen en minder schulden op de balans hebben staan. Hoewel de winst tijdens een recessie zou kunnen dalen, geloven zij dat het wanbetalingsrisico beperkt zal blijven.

Fitch Ratings voorspelt dat het wanbetalingspercentage van hoogrentende obligaties in de VS eind 2023 zal eindigen op 2,5%-3,5% onder zowel het historische gemiddelde van 3,8% over de voorbije 21 jaar als de 5,2% in 2020. Wat ook helpt is dat veel bedrijven hun schuld in de voorbije twee jaar herfinancierden en zo hun looptijden verlengden tegen gunstige voorwaarden.

De Top-5

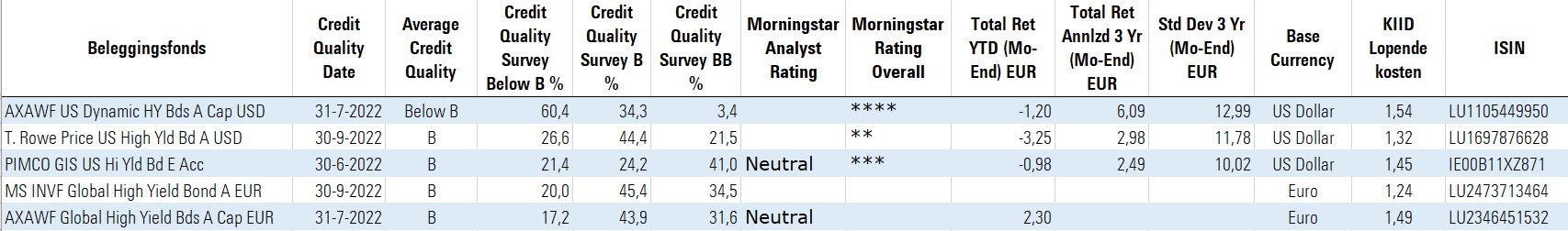

Voor de Top-5 van deze week kijken we naar beleggingsfondsen in de Morningstar Categorieën Global High Yield Bond, EUR High Yield Bond en USD High Yield Bond waarvan een distributievergoedingsvrije fondsklasse beschikbaar is in Nederland. Gemiddeld hielden fondsen binnen de USD high yield bond Morningstar Categorie 11,3% van hun activa in obligaties met een kredietrating onder B in vergelijking met 4,8% voor de Europese equivalent en 8,1% voor het wereldwijde universum per eind september 2022. Sinds eind 2011 fluctueerde het percentage in de VS veelal tussen de 10% en 15%. De regionale verschillen hebben onder meer te maken met de samenstelling van de markt, zo neemt energie een groter aandeel in de VS dan Europa.

Deze vijf fondsen hielden de grootste allocatie aan naar hoogrentende obligaties met een kredietrating lager dan B.

Op de eerste plaats vinden we het AXA WF US Dynamic High Yield Bonds fonds. Deze strategie wordt beheerd vanuit Connecticut door Michael Graham. Het fonds profiteerde in oktober van de overwogen positie in het best renderende deel van de markt. Deze agressievere positionering werkte uitstekend in jaren van hoogtij zoals de periode 2019-2021 waar de strategie telkens in het eerste deciel van haar categorie eindigde.

Echter, over de eerste 10 maanden van dit jaar eindigde het fonds in het 72ste percentiel van de USD high yield bond Morningstar Categorie. Het sloot vorige maand af met een yield-to-worst van 12,25% vergeleken met 9,06% voor de ICE BofA US High Yield benchmark. Graham voorziet geen ernstige recessie of een scherpe stijging van het wanbetalingspercentage van Amerikaanse high yield emittenten tot ver boven het langetermijngemiddelde en houdt daarom weinig cash aan in de portefeuille.

Kevin Loome staat sinds 2018 aan het roer van de T. Rowe Price’s US High Yield Bond strategie. Hij heeft meer dan 30 jaar ervaring binnen de industrie en was voorheen hoofd US Credit bij Henderson Global Investors. Aan het eind van september 2022 had het fonds een overweging van respectievelijk 7,6% en 15,3% in kredieten met een B en CCC-rating terwijl het voor 29,2% onderwogen was in BBs versus de ICE BofA US High Yield Constained benchmark.

De top uitgevers per eind september waren LSF0 Atlantis Holdings actief in de detailhandel en Citgo Holding en Occidental Petroleum binnen energie. Die laatste sector heeft een aandeel van 7,1% en is daarbij de grootste sector binnen de portefeuille. Loome houdt momenteel 6,5% van de activa in cash. Zoals wel meer fondsen met een lager kredietprofiel lijkt 2022 een moeilijk jaar te worden. De strategie eindigde in het laatste kwintiel van haar USD high yield bond Morningstar Categorie over de laatste 10 maanden van 2022.

PIMCO GIS US High Yield Bond verdient volgens Morningstar analisten de aandacht van beleggers, want het profiteert van ervaren beheerder Andrew Jessop en een omvangrijke groep van meer dan 50 analisten. Bovendien werd Jessop, na het vertrek van comanager Hozef Arif in juli 2019 vergezeld door Sonali Pier, een lid van PIMCO’s leveraged credit-team sinds 2013 en hoofdbeheerder van de multisector-kredietstrategie PIMCO Diversified Income sinds 2017.

Jessop’s aanpak is gedisciplineerd en hoewel de blootstelling aan obligaties met een kredietrating onder B een pak hoger is dan van de meeste concurrenten (21,4% versus 11,7% voor de USD high yield bond Morningstar Categorie per eind juni 2022), blijft de portefeuille goed gespreid. Bovendien geeft Jessop de voorkeur aan de beter gepositioneerde bedrijven in die ratingklasse. Over de jaren heen zijn Jessop en zijn team erin geslaagd om naar hun mening verkeerd geprijsde obligaties te ontdekken en problemen te voorkomen. Zo uitte hij zijn bezorgdheid over buitensporige schulden in de energiesector voordat de olieprijzen eind 2014 kelderden. Deze strategie krijgt van Morningstar analisten een Silver rating.

Top-5 High yield obligatiefondsen met laagste kredietrating