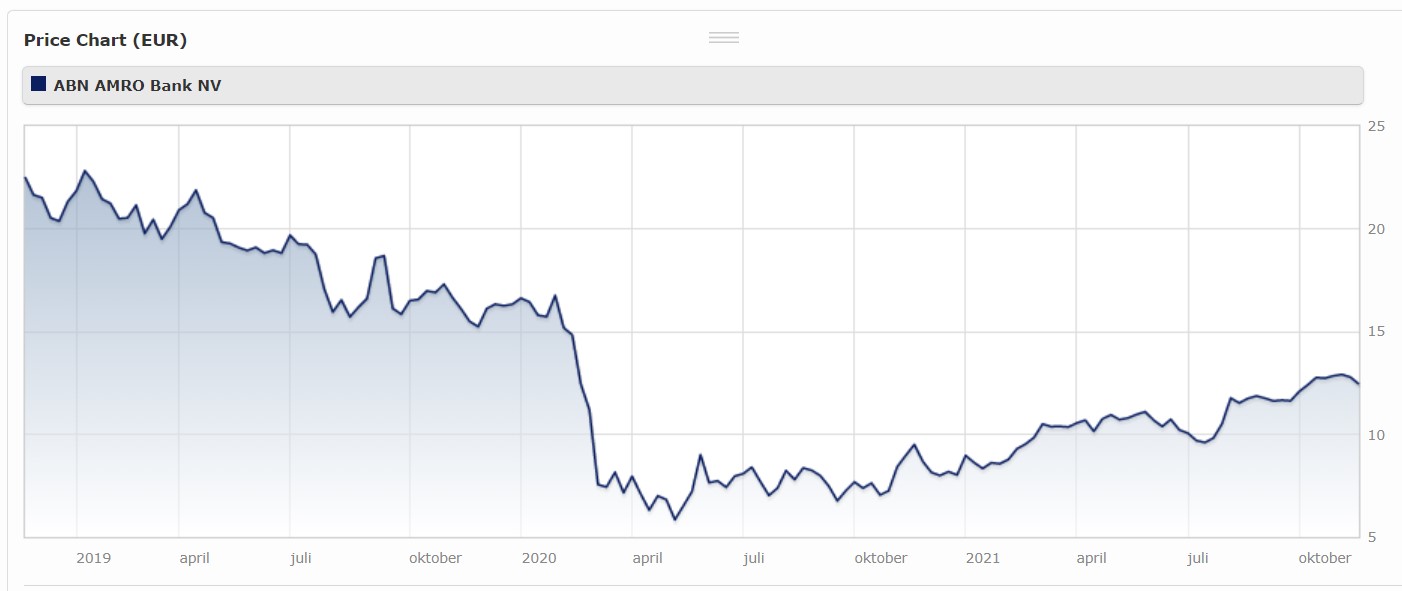

Hoeveel er in een jaar ook verandert op de beurs, één ding is hetzelfde gebleven: ABN Amro is en blijft een ondergewaardeerd aandeel, als je het Morningstar-analist Johann Scholtz vraagt. Dat bleek eens te meer bij de presentatie van de derdekwartaalcijfers begin november: toen werd bekend dat de nettowinst van de bank afgelopen kwartaal veel hoger is uitgekomen dan verwacht.

Analisten die het bankaandeel volgen, hadden de nettowinst van ABN Amro ingeschat op €121 miljoen, terwijl die in realiteit maar liefst €320 miljoen bleek te zijn. Oftewel bijna drie keer zoveel als gedacht en een stijging van 21% als je het vergelijkt met een jaar geleden. Waar dankt de bank die veel hogere winst in het derde kwartaal aan?

Allereerst hoefde ABN Amro afgelopen kwartaal slechts €12 miljoen te gebruiken van de voorzieningen voor slechte leningen die het opzij had gezet met het oog op Covid-19. Deze zogeheten loan-loss reserves gebruikt de bank om verliezen te dekken als klanten failliet gaan en hun schulden aan de bank niet meer (of maar deels) kunnen aflossen.

Het aantal faillissementen als gevolg van de coronapandemie ligt in Nederland tot nog toe echter erg laag, dankzij de steun in de vorm van loondoorbetalingsregelingen voor werkgevers die de Nederlandse overheid heeft opgetuigd. Daarvan profiteert ABN Amro indirect dus ook.

Ook in bredere zin is de Europese bankensector aantrekkelijker geworden, zo hebben we onlangs laten zien:

Overleg over inkoop eigen aandelen

Omdat de inkomsten afgelopen kwartaal ook nog iets hoger uitvielen dan verwacht, staat ABN Amro er nu redelijk goed voor, vindt analist Scholtz. Hij denkt dan ook dat de bank dicht bij het punt is beland waarop het eigen aandelen zou kunnen gaan inkopen. Daarbij denkt hij aan een bedrag van in totaal €1 miljard in 2022. Maar dat gaat niet zonder slag of stoot, gezien de restricties op dit gebied die toezichthouder Autoriteit Financiële Markten (AFM) en ook internationale toezichthouders ondernemingen hebben opgelegd die tijdens de coronapandemie een beroep hebben gedaan op staatssteun.

ABN Amro meldde tijdens de presentatie van de kwartaalcijfers al dat het een ‘constructieve dialoog’ voert met toezichthouders over een mogelijke inkoop van eigen aandelen. Scholtz denkt dat de AFM geen bezwaar zal maken, maar dat ligt anders met de regering. De Nederlandse staat is immers nog altijd de grootste aandeelhouder van ABN Amro en heeft ook rekening te houden met de publieke opinie in Nederland.

En die is, sinds de financiële crisis van 2008-2009 en de grote reddingsacties van overheidswege destijds, nog altijd behoorlijk negatief ten opzichte van banken. Maatregelen zoals het uitkeren van bonussen en inkoop van eigen aandelen liggen dan ook gevoelig.

Even los van publieke opinie en politieke besluitvorming denkt analist Scholtz dat het financieel ook goed haalbaar zou zijn om komend jaar voor meer dan €1 miljard aan eigen aandelen in te kopen. En bij die berekening is rekening gehouden met de (hoge) kapitaalbuffer die de overheid voorschrijft én ABN Amro ook zelf wil aanhouden. Aandeelhouders zullen wel even moeten wachten voor duidelijk wordt wat de bank gaat doen: namelijk tot de presentatie van de vierdekwartaalcijfers, begin volgend jaar.

Fair Value omhoog

Daar op vooruitlopend verhoogt analist Scholtz de Fair Value, ofwel de reële waarde van ABN Amro van €16 naar €17 per aandeel. Vorig jaar werd die juist verlaagd, van €19 naar €16, onder andere omdat de directie van ABN Amro zich destijds niet volledig wilde committeren aan uitbetaling van het dividend dat aandeelhouders nog tegoed hadden over het jaar 2019. Die situatie is intussen rechtgetrokken: op 1 oktober jongstleden, toen het weer mocht, heeft ABN Amro alsnog €0,68 aan achterstallig dividend per aandeel over 2019 uitbetaald.

De huidige, positieve ontwikkelingen bij ABN passen in een Europees patroon, zo blijkt uit een onlangs verschenen analyse van bankenanalisten Johann Scholtz en Niklas Kammer. Daarin laten ze weten komend jaar een dividendrendement van gemiddeld 5% te verwachten voor Europese bankaandelen – veel meer dan de 2,5% die zij voorzien voor de totale Europese aandelenmarkt. Binnen die Europese bankensector springt ABN Amro er wat de analisten betreft positief uit vanwege de hoge reserves. Die liggen nu op het niveau van een derde van zijn huidige beurswaarde.

Sterke basispositie

ABN Amro beschikt verder over een aantal fundamenteel sterke eigenschappen. Zo is het bankenlandschap in Nederland - anders dan elders in Europa - niet versplinterd. Hier maken slechts drie banken de dienst uit: ABN Amro, Rabobank en ING hebben gezamenlijk een marktaandeel van meer dan 90%, en dat is in principe natuurlijk een gunstige positie die historisch gezien een hogere winstgevendheid oplevert.

In Nederland heeft ABN Amro een marktaandeel van 20% op de particuliere markt en 25% op de zakelijke. Dit betekent dat de bank makkelijk aan goedkoop geld kan komen, en dat heeft altijd een solide basis gevormd van waaruit de bank andere producten verkocht.

Ook positief is dat ABN het afgelopen decennium omgerekend zijn eigen reserves slechts heeft hoeven aanspreken bij 0,3% van de uitstaande leningen – doordat klanten in gebreke bleven met aflossingen en rentebetalingen. Deze strop komt neer op ongeveer 15% van de totale netto rente-inkomsten van ABN, en dat is volgens analist Scholtz ‘exceptioneel laag’ voor een bank waarvan het zwaartepunt van de activiteiten ligt bij leningen aan particulieren.

Oorzaak voor het lage aantal klanten dat financieel in gebreke blijft, is de Nationale Hypotheek Garantie. Deze staatsgarantie op hypotheken tot een waarde van €310.000 zorgt ervoor dat ABN hoegenaamd geen risico loopt met deze hypotheken, maar er wél aan verdient.

Tot slot heeft ABN ook mazzel met de Nederlandse consument: bijna drie kwart van de Nederlanders verandert nooit van bank, zo bleek uit onderzoek van toezichthouder Autoriteit Consument en Markt (ACM). De beperkte financiële voordelen die dit binnen het oligopolide bankensysteem kan opleveren, wegen simpelweg niet op tegen het gedoe van overstappen naar een andere bank.

Eén probleem

Er is in het geval van ABN echter ook één grote ‘maar’: de steeds lagere, en zelfs negatieve rente van de afgelopen decennia. Die heeft ervoor gezorgd dat de winstmarge steeds lager uitviel, omdat banken in dit scenario verlies draaien op kapitaal dat ze niet uitgeleend hebben aan bedrijven of particulieren.

Die situatie werd de afgelopen anderhalf jaar alleen maar erger doordat klanten nog meer geld dan anders stalden bij de bank - bij gebrek aan mogelijkheden om het uit te geven door de lockdowns, of als appeltje voor de dorst in onzekere coronatijden. De centrale banken en overheid versterkten dit probleem nog eens met hun enorme kapitaalinjecties, via allerlei monetaire en fiscale interventies.

Het probleem is ook dat ABN zeer afhankelijk is van deze rente-inkomsten: die vormen meer dan 70% van zijn totale inkomsten. Wel heeft de bank hedge-constructies lopen voor zijn leningen, maar dat verhelpt het structurele probleem niet van langdurig lage of zelfs negatieve rentes. Daardoor verdient de bank minder aan zijn leningen en hypotheken. Volgens analist Scholtz is ABN binnen Europa zelfs een van de banken met de grootste gevoeligheid voor fluctuerende rentes.