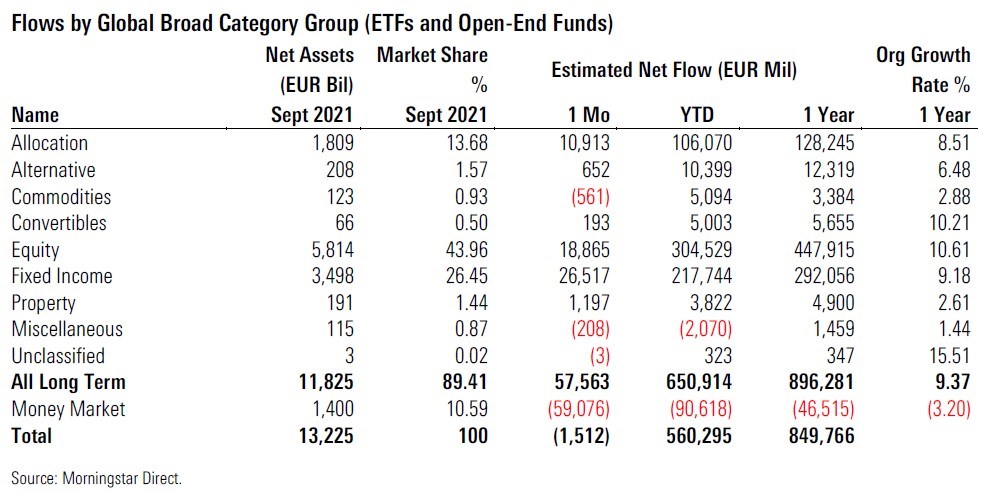

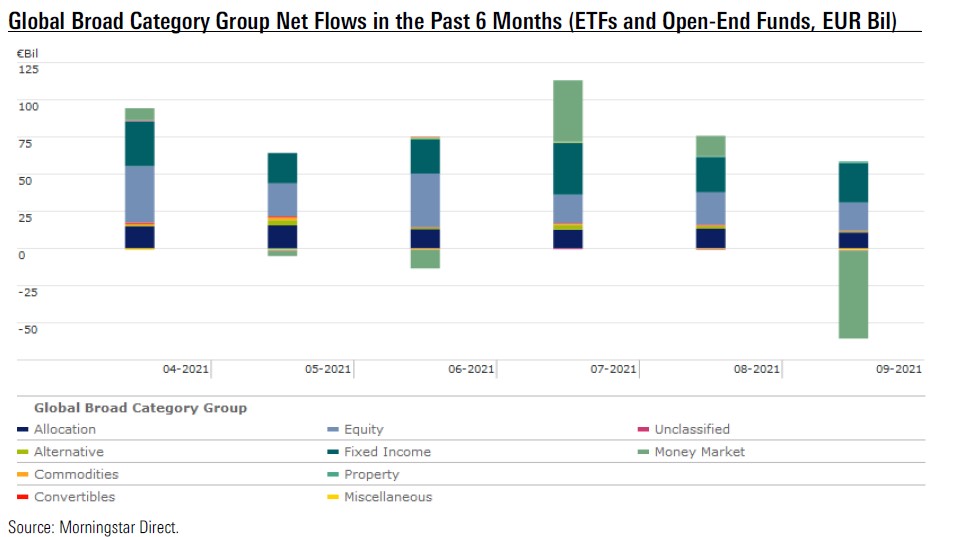

Fondsbeleggers stuurden in september iets minder nieuw vermogen naar Europese beleggingsfondsen dan in augustus, wat op zijn beurt weer lager was dan het cijfer van juli. Desalniettemin blijft de instroom op een hoog niveau. De 57,6 miljard euro van september was maar 4 miljard minder dan de instroom van augustus.

Oorzaak is de licht afgenomen vraag naar aandelenfondsen en allocatiefondsen en de neto-uitstroom bij grondstoffondsen.

De negatieve trend op de internationale aandelenmarkten drukte de instroom in aandelenfondsen naar 18,9 miljard euro en dat is het laagste cijfer sinds juli 2020. De categorieën eurozone large-cap equity en Chinese aandelen moesten de grootste veer laten.

Obligatiefondsen noteerden een klein plusje, want de 26,5 miljard euro instroom over september was 2,8 miljard hoger dan een maand eerder. Dat was te danken aan meer vraag naar de risicovollere obligatiecategorieën. Euro corporate bond en USD diversified bonds waren de categorieën die daar het meest van profiteerden.

Grondstoffenfondsen hadden te kampen met 561 miljard euro aan uitstroom. Alle grondstoffen, op energie na, gingen in de min, vooral edelemtalen. Energiefondsen wisten hun periode van 15 maanden aaneengesloten uitstroom te beëindigen.

Het beheerd vermogen van Europese beleggingsfondsen daalde als gevolg van de negatieve ontwikkelingen op de brede financiéle markten. Dus deze maand geen nieuw record zoals de afgelopen maanden zo vaak het geval was, maar een lichte daling van 11.970 miljard euro per ultimo augustus naar 11.825 miljard euro per eind september.

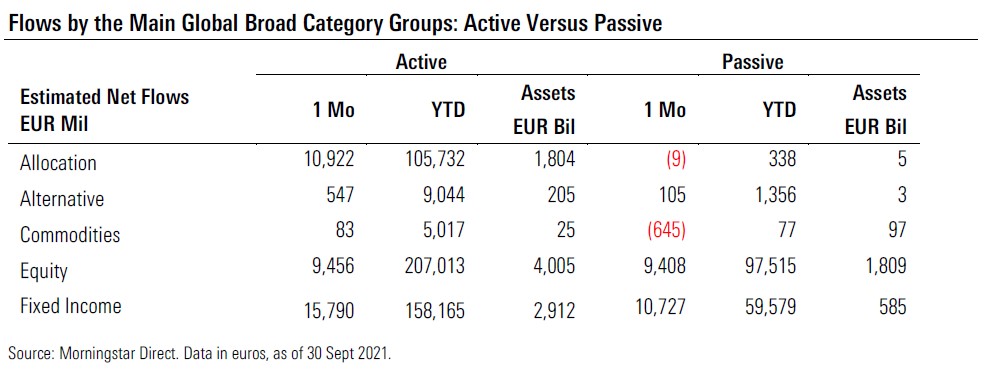

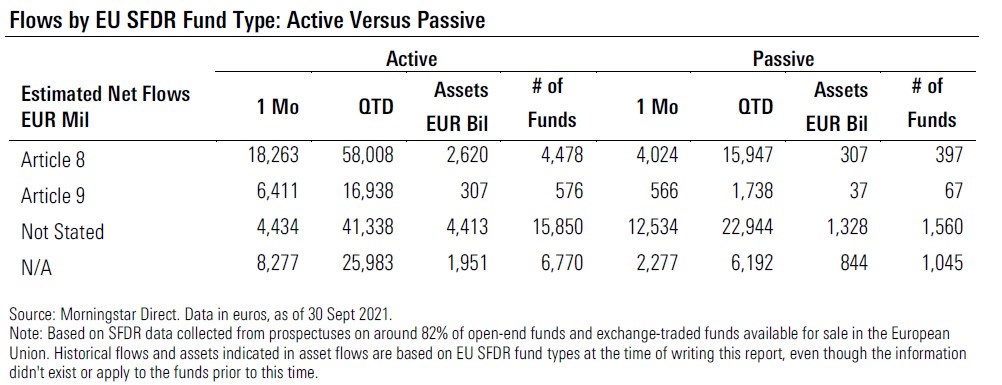

Actief versus passief

De instroom in actieve fondsen overtrof wederom de hoeveelheid vermogen richting passieve fondsen; 37,4 miljard euro tegen 19,4 miljard.

Aan de actieve kant trokken obligatiefondsen de kar met 15,8 miljard euro. De instroom in actieve aandelenfondsen zakte in ten opzichte van augustus; toen was het 14 miljard, afgelopen maand was het 9,5 miljard euro.

Het marktaandeel van passief blijft verder stijgen: 21,31% vergeleken met 21,23% per ultimo augustus 2021 en 20,06% in september 2020.

Groen in opmars

De regels van de Europese Unie omtrent publicatie van duurzame beleggingen, ook wel SFDR genoemd, zijn sinds 10 maart 2021 van kracht. Fondshuizen moeten informatie geven over de ESG-risico's en de negatieve impact van hun beleggingen op mens en maatschappij. Morningstar heeft onderzocht hoe SFDR tot dusver is geïmplementeerd.

Sindsdien hebben fondshuizen veel van hun strategieën geüpgraded en nieuwe fondsen geïntroduceerd die voldoen aan de vereisten van Artikel 8 of 9 volgens het Morningstar ESG Commitment Level.

De autonome groei van de Artikel 8 en 9 fondsen was de hoogste in het derde kwartaal met respectievelijk 2,59% en 5,81%. Fondsen die niet onder de noemer Artikel 8 of 9 vallen, kenden autonome groeipercentages in de bandbreedte tussen 1,13 en 1,16%.

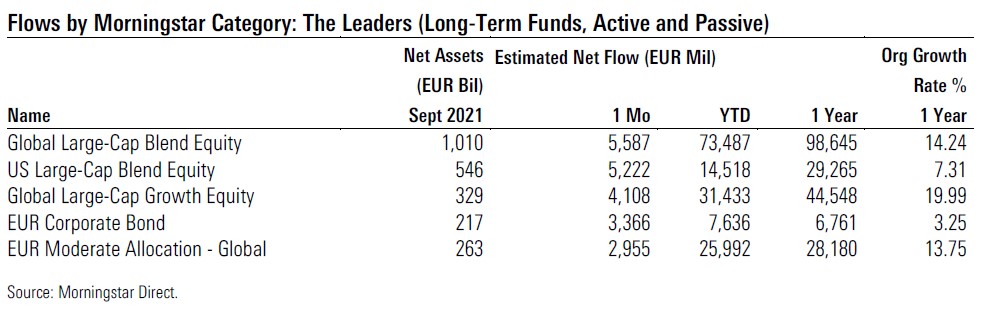

Instroom op fondscategorie-niveau

Wereldwijde aandelen waren alweer de meest gewilde categorieën. Met 5,6 miljard euro instroom gaat de categorie wereldwijde large-cap gemengd fondsen voor de zevende maand op rij aan kop.

Ook US large-cap aandelen had een gezonde instroom met 5,2 miljard. Het was al de zesde opeenvolgende maand van netto-instroom en het hoogste maandniveau sinds oktober 2020. Binnen de categorie waren passieve fondsen net iets meer in trek dan actieve.

Uitstroom op fondscategorie-niveau

Fondsbeleggers blijven weg van Europese aandelen. De netto-uitstroom van 1,6 miljard euro voor eurozone large-cap aandelenfondsen markeerde de zevende maand op rij met een min. Van de voorbije 36 maanden telden er 27 maanden onder de streep uitstroom en slechts 9 eindigden positief.

Bij de obligatiefondsen valt de categorie corporate bond genoteerd in dollars op, omdat die 1,4 miljard aan vermogen zag wegstromen. Dat was vooral toe te schrijven aan uitstroom bij UBS dat 1,9 miljard euro moest prijsgeven.

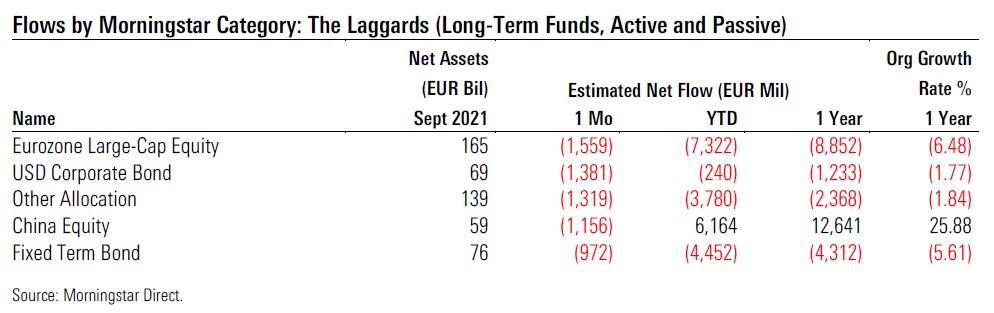

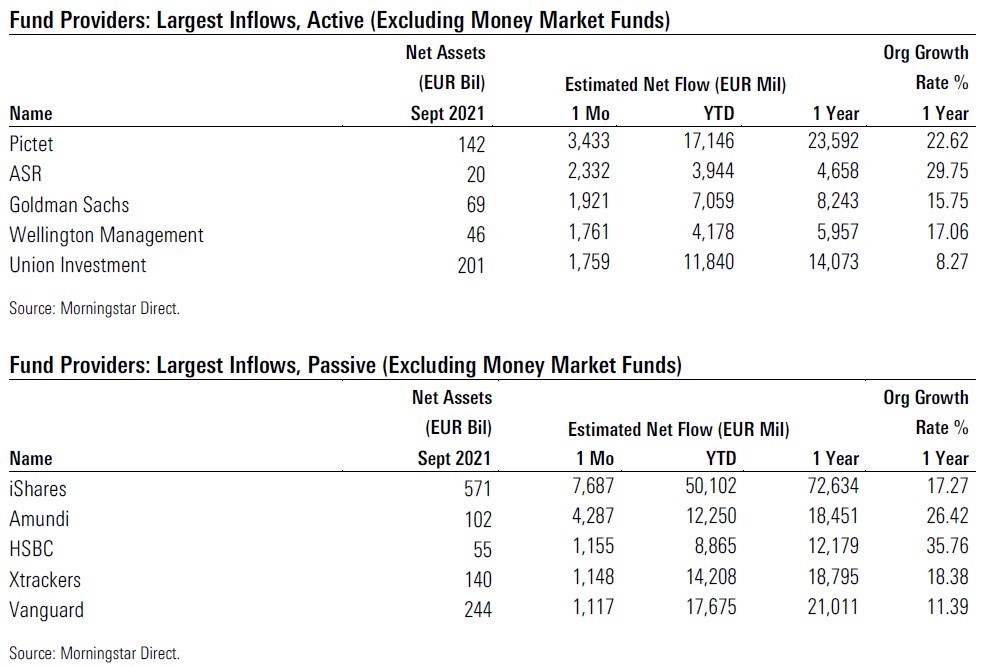

Instroom per fondshuis

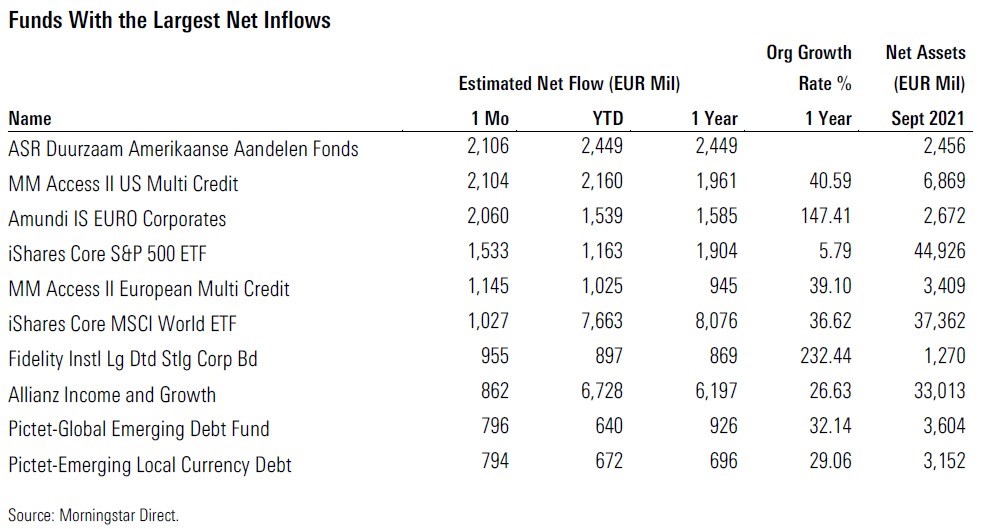

Aan de actieve kant prijkt Pictet boven aan de lijst dankzij 3,4 miljard instroom in voornamelijk zijn opkomende-markten obligatiefondsen. Tweede is ASR met 2,8 miljard euro instroom, met name in de allocatie- en aandelenfondsen.

Aan passieve zijde gaat iShares aan kop dankzij 7,7 miljard euro instroom. Daarvan ging 4,6 miljard naar zijn aandelenproducten. Amundi was goede tweede dankzij de Europese obligatieproducten die 2,7 miljard euro aan inflow mochten bijschrijven.

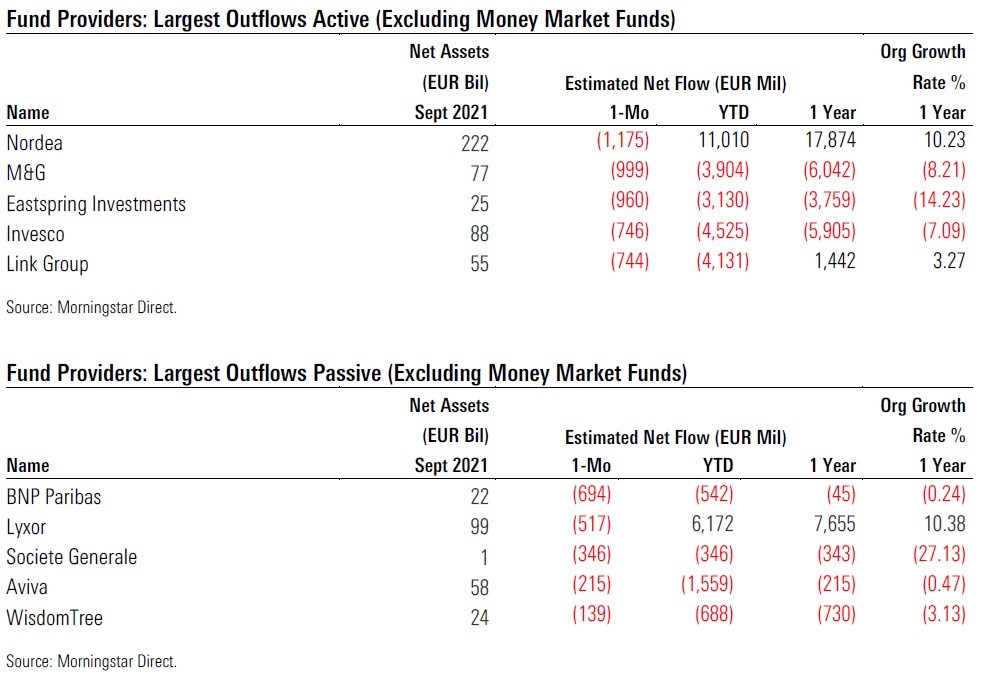

Uitstroom per fondshuis

De meeste uitstroom onder actief was te noteren bij Nordea dat 1,2 miljard euro verloor. Dat was bijna geheel te wijten aan de aandelenfondsen die de hoogste uitstroom sinds november 2017 bij deze aanbieder kenden; bijna 1,5 miljard euro.

Bij M&G ging er afgerond een miljard euro uit, waarvan 649 miljoen werd onttrokken aan de obligatieproducten.

Aan de passieve kant had BNP Paribas de grootste uitstroom met 694 miljoen euro. Dat kwam door de aandelenproducten waar 793 miljoen euro aan wegvloeiend vermogen te noteren was.

Instroom per fonds

Morningstar's flow data laten zien welke beleggingsfondsen de hoogste instroom en welke de hoogste uitstroom kenden over september. Topper wat instroom betreft is het Nederlandse ASR Duurzaam Amerikaanse Aandelen Fonds dat 2,1 miljard euro aan nieuw geld mocht bijschrijven. Dit fonds is geïntroduceerd in juni 2021. Het bestaat dus nog maar kort en is bovendien uitsluitend in Nederland verkrijgbaar. Het weet dus kort na introductie al opvallend veel nieuw geld van fondsbeleggers aan te trekken.

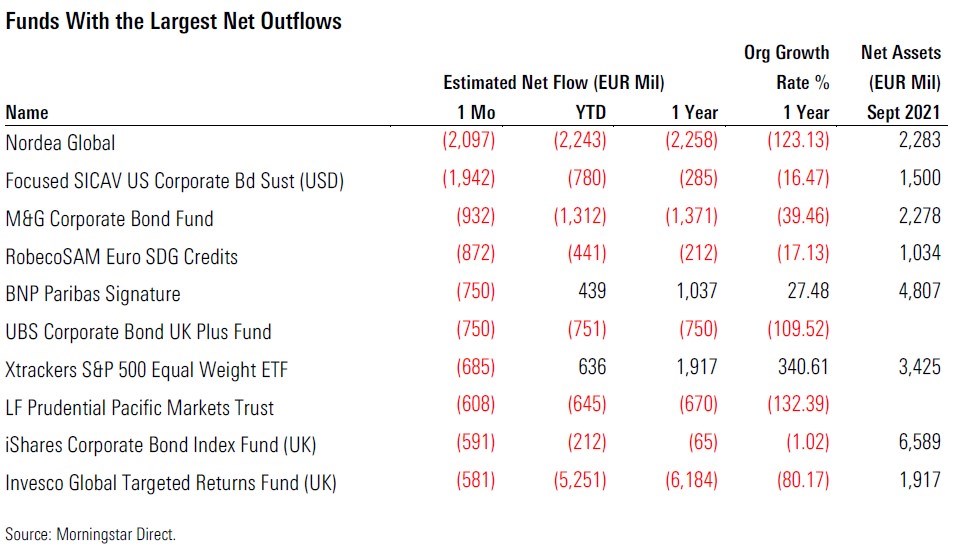

Uitstroom per fonds

Het fonds met de meeste uitstroom is Nordea Global. Daar stroomde in september dik 2 miljard euro aan vermogen uit. Waar het bovengenoemde ASR fonds alleen in Nederland verkrijgbaar is, is dit Nordea-fonds uitsluitend voor de Noorse markt. Zulke land-specifieke fondsen kunnen dus vanuit flow-perspectief flinke bewegingen laten zien.

Onderstaande tabel geeft een zeer divers beeld aan namen van fondshuizen en beleggingscategorieën: