Wereldwijd zijn er vier partijen die over voldoende technische kennis en technische expertise beschikken om motoren te ontwerpen, fabriceren en onderhouden voor grote commerciële vliegtuigen. Dat zijn Rolls-Royce Holdings, Pratt & Whitney, General Electric Aviation en Safran. Morningstar-analist Joachim Kotze maakt een analyse van deze vier spelers, hun concurrentiepositie en hun waardering.

Rolls-Royce: zware problemen

Het moge duidelijk zijn dat Rolls-Royce Holdings in zeer zwaar weer verkeert. Maar dat komt maar ten dele door de coronacrisis: het Britse concern verkeerde al sinds 2016 in de problemen, vanwege defecten aan zijn Trent 1000-motoren, die onder andere ingezet worden in grote toestellen als de Boeing 787 Dreamliner. Hoe hoog de financiële nood is, bleek afgelopen week, toen Rolls-Royce bekendmaakte dat het 5 miljard pond (circa 5,5 miljard euro) wil ophalen door nieuwe aandelen én een obligatie uit te schrijven, en daarnaast extra leningen aangaat.

Lees over de implicaties van de kapitaalsversterking bij Rolls-Royce ook dit artikel van Morningstar:

Bezuinigingen

Om zijn problemen te tackelen, startte Rolls-Royce eerder in 2020 al een groot bezuinigingsprogramma, waardoor al 30% van de werknemers van de civiele luchtvaartdivisie verdwijnen en er 1,3 miljard pond per jaar bespaard wordt op de kosten.

Daarover uitte Morningstar-analist Joachim Kotze in een eerdere analyse over Rolls-Royce van begin september al zorgen. Enerzijds erkende hij dat die harde bezuinigingen noodzakelijk zijn om de kosten in de hand te houden. Anderzijds leiden ze wel tot het verlies van cruciale werkkrachten, en daarmee van vaardigheden en kennis binnen het concern. En dat wringt in deze tak van sport - vliegtuigmotoren ontwerpen, bouwen en onderhouden – die nu eenmaal een hoge mate van technische expertise vergt van zijn ingenieurs.

Rolls-Royce had begin september meer dan 17.000 ingenieurs op de loonlijst staan. Een andere zorg is of de vliegtuigmotorenfabrikant wel in staat zal zijn om nog voldoende geld in R&D te steken. Dat is immers van vitaal belang om de concurrentiepositie te behouden Het gaat hierbij om grote bedragen: in 2019 gaf Rolls-Royce 10% van zijn inkomsten uit aan R&D, te weten 1,4 miljard pond (omgerekend meer dan 1,5 miljard euro).

Economic Moat en Fair Value

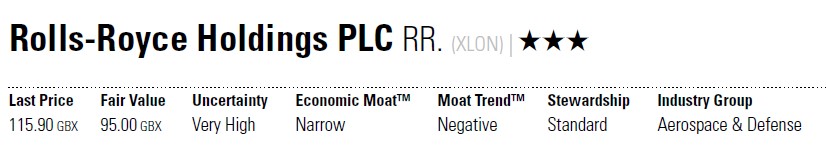

Desondanks heeft Rolls-Royce Holdings zijn Narrow Moat rating behouden, wat duidt op een beperkt concurrentievoordeel en gebaseerd is op de waarde van de immateriële activa binnen de civiele luchtvaartdivisie, en de hoge overstapkosten voor klanten die willen overstappen naar een andere vliegtuigmotorfabrikant.

Maar Morningstar heeft wel z’n twijfels over de houdbaarheid van deze Moat-status, want des Moat Trend voor Rolls-Royce Holdings is Negative. De Fair Value, ofwel wat het aandeel in de ogen van Morningstar waard is, is na de aankondiging van de aandelenemissie met 30% verlaagd naar 95 pence.

General Electric: divisie luchtvaart in goede doen

De Fair Value en Economic Moat van General Electric Company zijn niet één-op-één te vergelijken met die van zijn drie concurrenten op vliegtuigmotorengebied. GE is namelijk een conglomeraat, met een enorme variëteit aan diensten en producten, waarvan de luchtvaart slechts één divisie vormt, naast een voor Gezondheidszorg, Energie en Duurzame Energie.

De Economic Moat-rating van GE in zijn totaliteit is een Narrow Moat, de Moat-trend is Stable en de Fair Value voor het aandeel bedraagt 9,60 dollar (omgerekend zo’n 8,20 euro). Maar binnen de uitgebreide analyse die Morningstar-analist Joshua Aguilar eind augustus maakte, valt wel op hoe positief hij de luchtvaartdivisie beoordeelt.

In zijn ogen vormen Luchtvaart en Gezondheidszorg de belangrijkste onderdelen van GE’s portefeuille. Aguilar noemt de Luchtvaartdivisie zelfs ‘het kroonjuweel van GE’ en stelt ook dat deze ‘zonder enige twijfel aan Morningstar’s hoogste standaard van een Wide Moat voldoet’. Uiteraard heeft de luchtvaarttak dit jaar veel last van de coronapandemie: die leidt naar schatting tot verkoopcijfers die meer dan 30% lager liggen dan vorig jaar. Maar de prognose van analist Aguilar is dat de verkoop tegen 2022 weer op het niveau ligt van 2019.

Immateriële activa en overstapkosten

Het concurrentievoordeel van Aviation zit ‘m bij GE – net als bij Rolls-Royce Holdings - in de immateriële activa en hoge overstapkosten voor klanten. Daarnaast profiteert GE Aviation van kostenvoordelen die het gevolg zijn van zijn schaalgrootte. Wat betreft de immateriële activa: daaronder vallen bijvoorbeeld de technische know-how, de patenten, de servicecontracten (met een looptijd van 25 jaar), de lange, succesvolle staat van dienst en de hechte klantrelatie met zowel Boeing als Airbus.

De servicecontracten zorgen voor meer dan 60% van zijn inkomsten in de commerciële luchtvaarttak (GE is ook actief in de militaire luchtvaart). Dat bewijst volgens Morningstar hoe sterk klanten op GE blijven leunen nadat ze bij het concern bijvoorbeeld een vliegtuigmotor of vliegtuiginterieur hebben gekocht.

Een ander positief feit is dat GE Aviation een van de twee voornaamste spelers is op de markt van motoren voor grote én kleine vliegtuigen. Er is sprake van een duopolie, waarbij GE Aviation moet concurreren met Rolls-Royce en Pratt & Whitney. Morningstar schat op basis van de ordercijfers dat GE ongeveer 40% van deze markt in handen heeft.

MTU Aero Engines: groot en klein

Met een Fair Value van 186 euro per aandeel scoort MTU Aero veruit het hoogste van de vier partijen. Het is dan ook sterk vertegenwoordigd waar het gaat om de leverantie, reparatie en controle van (onderdelen van) motoren voor kleinere vliegtuigen. En laat dat nu net de hoek zijn binnen de civiele luchtvaart waar op de lange termijn de groei wordt verwacht.

Verwacht wordt dat van alle vliegtuigen die in de toekomst afgeleverd worden 80% bestaat uit kleine toestellen. Om de bestaande vloot te vervangen, moeten bovendien de komende 20 jaar naar schatting 14.500 toestellen vervangen worden. MTU profiteert daar bijvoorbeeld van omdat het een aanzienlijk deel van de componenten levert voor vliegtuigmotoren van Pratt & Whitney – zoals voor de populaire Airbus A320. En daarvoor gelden hoge winstmarges, schreef analist Kotze eind september in een update over MTU Aero Engines.

Unieke marktpositie

Daarnaast heeft MTU het afgelopen decennium een unieke marktpositie opgebouwd in de zogeheten MRO-business, die zich richt op het onderhouden, repareren en inspecteren van vliegtuigmotoren. Daar komt nu een kleine 60% van zijn totale inkomsten vandaan, en dat percentage zal naar verwachting nog verder stijgen. In elk geval blijft het concern hier in investeren en analist Kotze is ook enthousiast over de kosten die MTU rekent voor deze service. Die zijn volgens hem zeer concurrerend.

Het bedrijf levert overigens ook losse onderdelen om vliegtuigmotoren te repareren of te updaten die al een tijdje in gebruik zijn. Net als de MRO-business levert dat een terugkerende, stabiele inkomstenstroom op.

Ook veelbelovend zijn de strategische samenwerkingsverbanden die MTU Aero Engines heeft afgesloten met diverse partijen als onderdelenleverancier voor vliegtuigmotoren. Zo heeft het een 50/50 joint venture met China Southern, de vliegmaatschappij waarvan verwacht wordt dat zij de grootste ter wereld gaat worden.

Fair Value verlaagd

Ondanks de mooie vooruitzichten voor de langere termijn heeft Morningstar de waardering van MTU licht verlaagd: de Fair Value ligt nu op 186 euro per aandeel. Dit om recht te doen aan de inkomstenval dit jaar van 26% vanwege de coronapandemie. Dat wordt onder meer veroorzaakt doordat klanten het bestellen van vliegtuigmotoren uitstellen.

Verwacht wordt echter dat inkomsten en winst van MTU tegen 2023 weer op het oude, ‘normale’ niveau zullen liggen. Analist Kotze voorziet zelfs dat de inkomsten in 2024 zes procent hoger uitkomen dan in 2019.

MTU’s Economic Moat-rating, die een indicatie is van zijn concurrentievoordeel, is verhoogd naar Wide Moat, vanwege zijn immateriële activa en de technische know-how van zijn ingenieurs. Daarnaast is de drempel voor klanten om over te stappen hoog, zowel waar het gaat over het onderhoud van vliegtuigmotoren als over de leverantie van motoren voor de civiele en militaire luchtvaart.

Safran: brede dienstverlening

Net als voor MTU geldt dat de negatieve effecten van de coronapandemie waarschijnlijk geen blijvende malaise zullen veroorzaken. Wel wordt het concern al een tijd, ook in de periode voordat corona uitbrak, geplaagd door de aanhoudende problemen met de Boeing 737 MAX, die op LEAP-motoren vliegen. Dat zijn turbomotoren voor kleinere toestellen die Safran samen met GE Aviation heeft ontwikkeld. Morningstar denkt dat de 737-toestellen weer de lucht in zullen gaan en dat dit deel van de business dan zal terugkeren.

Het Franse Safran is behalve in de luchtvaart, ook actief in de ruimtevaart en defensie-industrie, maar het gros van de totale inkomsten (ongeveer 65%) is wel afkomstig uit wat met een mooi woord ‘aerospace propulsion’ heet. Dat wil zeggen: vliegtuigmotoren en reserve-onderdelen.

Ook in dit segment dient de parallel met MTU zich aan: een groot deel van de inkomsten is afkomstig van service en de verkoop van producten die klanten ‘aftermarket’ afnemen. Ofwel, nadat de vliegtuigmotor of componenten daarvan is aangeschaft. Het mooie is dat je hierop een hoge winstmarge kunt halen.

Op de langere termijn gelooft Morningstar-analist Joachim Kotze, blijkens de analyse die hij die eind september schreef over Safran, dat de vooruitzichten gunstig zijn voor het bedrijf – ook omdat het bedrijf actief is in verschillende onderdelen van de luchtvaart. Naast vliegtuigmotoren en componenten daarvan produceert Safran voor de civiele en militaire luchtvaart bijvoorbeeld ook vliegtuiginterieurs, entertainmentsystemen voor passagiers aan boord, landingsapparatuur en vliegtuigelektronica.

De reorganisatie van Zodiac, een onderneming die vliegtuiginterieurs maakt en onlangs is overgenomen door Safran, belooft bovendien dat ook in dit segment in de toekomst winst gemaakt zal gaan worden.

Fair Value en Economic Moat

Ondanks de gunstige vooruitzichten voor Safran op de langere termijn heeft Morningstar zijn waardering voor het aandeel toch licht verlaagd. De Fair Value is daardoor nu €135 in plaats van €145, om het effect van de coronacrisis op de resultaten op de korte baan te verdisconteren. Zo zal de scherpe afname van de vraag, omdat vliegmaatschappijen hun toestellen noodgedwongen aan de grond houden, de kasstroom negatief beïnvloeden.

De inkomsten vallen dit jaar naar schatting terug met 40%, vooral omdat vliegmaatschappijen nieuwe orders uitstellen en minder reserve-onderdelen kopen, waar een hoge winstmarge op zit. Morningstar verwacht dat de kasstroom in 2024 op 2,9 miljard euro uitkomt; hoger dus dan vorig jaar, toen die 2,3 miljard euro bedroeg. De LEAP-turbomotoren voor kleinere toestellen, die Safran samen met GE Aviation heeft ontwikkeld en vermarkt, dragen daar toe bij. Daarmee zit Safran aan de goede kant van de markt: die van de kleinere toestellen, anders dan Rolls-Royce.

Safran als geheel krijgt van Morningstar een Wide Moat, maar per onderdeel verschilt wel hoe breed de slotgracht is – de oorspronkelijke betekenis van het woord ‘moat’ – en daarmee het concurrentievoordeel. Zo heeft het segment van het concern dat zich richt op vliegtuiginterieurs geen Moat-potentieel, gelooft analist Joachim Kotze.

De tak die vliegtuigmotoren en componenten levert voor de civiele luchtvaart heeft juist wél een Wide Moat. Dit vanwege de immateriële activa en hoge overstapkosten als een vliegtuigmotor eenmaal is geïnstalleerd. Om die motoren te ontwerpen en produceren, is een hoge mate van technische kennis en kunde noodzakelijk, en daarover beschikt Safran, met zijn 92.000 werknemers. In 2019 gaf het 7% van zijn inkomsten uit aan R&D, wat neerkwam op 1,9 miljard euro.

Tot slot krijgen de divisies van het concern die elektronica en allerhande materieel ontwerpen en produceren voor de lucht- en ruimtevaartindustrie, en ook defensie als klant bedient, een Narrow Moat - wederom vanwege de immateriële activa en technische know-how. Morningstar schat dat meer dan de helft van alle inkomsten hier voortkomt uit de verkoop van landingssystemen en motorgondels.

Lees ook: