Alger Small Cap Focus in het kort

Morningstar Analyst Rating: Silver (I US fondsklasse)

Morningstar Rating: *****

Beheerteam: Above Average

Fondshuis: Average

Beleggingsproces: High

Alger Small Cap Focus

Een bewezen manager, een gedifferentieerd proces en een indrukwekkend track record bezorgen Alger Small Cap Focus een Morningstar Analyst Rating van Silver voor alle fondsklassen, met uitzondering van de A US fondsklasse die op Bronze landt. Het succes van het fonds heeft geleid tot een grote toestroom van beleggers, waardoor het fonds momenteel is gesloten voor nieuwe beleggers.

Beheerteam

Het beleggingstalent van manager Amy Zhang is de sleutel tot het succes van deze strategie en het verdienen van een Above Average People rating. Zhang is een temperamentvolle manager met een uitgebreide ervaring. Ze heeft bijna 13 jaar lang haar vaardigheden als belegger aangescherpt toen zij medebeheerder was van het met een Gold-rating gewaardeerde Brown Capital Management Small Company. Hoewel ze in februari 2015 Brown Capital Management verliet voor Alger, behield ze elementen van Brown's unieke, op forse groei gerichte beleggingsaanpak, bijvoorbeeld door het universum te bepalen aan de hand van hun omzet. Samen met CEO Dan Chu is ze is ook verantwoordelijk voor Alger Small Cap Growth en in juli 2019 lanceerde ze Alger Mid Cap Focus dat voortborduurde op haar werk voor dit small-cap fonds.

Zhang heeft een klein, toegewijd analistenteam opgebouwd zonder mensen van Brown mee te nemen, maar het team is nog steeds sterk afhankelijk van Zhang, wat een belangrijke risicofactor is. Het jonge team is daarnaast niet stabiel gebleken. In maart 2020 vertrok analist Caleb Huang naar Baron en software-analist Kyle Chen ging in april naar een hedgefonds. Dat betekent dat van de huidige vier analisten er drie zich in de afgelopen twee jaar bij haar hebben gevoegd, wat het team in de huidige samenstelling nog onervaren maakt. Zhang kan nog wel steunen op de inbreng van andere analisten van Alger, maar zal zelf ook nieuw talent proberen aan te werven om haar team te versterken.

Fondshuis

Het fondshuis Fred Alger Management richt zich met name op beleggen volgens de groei-stijl. Vanaf de oprichting in 1964 is het fondshuis trouw gebleven aan zijn kerncompetenties, ook toen het hoofdkantoor in het New Yorkse World Trade Center was verwoest bij de aanslagen van 11 september 2001. Toen kwamen diverse oud-werknemers terug om het bedrijf weer van de grond te helpen opbouwen.

Alger is niet immuun voor concurrentie. Naarmate goedkope passieve fondsen en factorbeleggen een grote rol ging spelen in de beleggingsindustrie ten koste van actief beheerde fondsen, heeft Alger daarop geantwoord door meer focus aan te brengen in zijn portefeuilles om stock-picking kwaliteiten te benadrukken. Het fondshuis heeft sinds 2012 negen gefocuste strategieën geïntroduceerd met 50 aandelen of minder. Alger laat veteranen zoals Kelly portefeuilles bouwen op basis van hun beste ideeën en ook wordt talent van buiten aangetrokken om een reeks fondsen om te vormen tot hoge-overtuigingsstrategieën met ieder zo'n 50 aandelen. Alger leunt op de expertise van veteranen zoals Patrick Kelly en nieuwkomers zoals Zhang om portefeuilles gebaseerd op hun grootste overtuigingen op te bouwen.

Deze gefocuste strategieën kunnen helpen om het beheerde vermogen verder te diversifiëren, aangezien de fondsen die Kelly beheert een groot deel van het beheerde vermogen beslaan. Het bedrijf heeft wisselend succes gehad om ervaren beleggers aan te nemen voor de wereldwijde en internationale strategieën. Daarbovenop komt nog dat de kosten aan de hoge kant zijn, met name voor institutionele fondsen, terwijl het fondshuis toch echt in zijn kosten heeft gesneden. Dit alles resulteert in een Average Parent rating.

Proces

Deze gedifferentieerde, goed uitgevoerde aanpak verdient een upgrade van de Process rating naar High van Above Average. In tegenstelling tot veel strategieën die kleine bedrijven definiëren op basis van marktkapitalisatie, zoekt manager Amy Zhang naar bedrijven met een bedrijfsomzet van $500 miljoen of minder. Ze heeft haar aanpak gemodelleerd naar de beproefde methode die wordt gebruikt bij Brown Capital Management Small Company, waar ze van 2002 tot 2015 medebeheerder was.

Het gebruik van bedrijfsomzet helpt Zhang en haar team om zich te richten op bedrijven met levensvatbare producten of diensten. Zhang geeft ook de voorkeur aan bedrijven met gezonde balansen, duurzame bedrijfsmodellen en aantrekkelijke groeiperspectieven voor de lange termijn, evenals aan CEO's of managementteams die in staat zijn om die groei te realiseren. Zhang bouwt dan een geconcentreerde portefeuille van ongeveer 50 posities.

Haar voorliefde voor snelle groeiers en sterke concurrentieposities leidt haar regelmatig naar tech- en gezondheidssector, net als thema's als de toenemende behoefte aan dierenzorg. Het limiteren van individuele positiegroottes en blootstelling aan industrieën - niet meer dan respectievelijk 8% en 33% van de activa voor elk - helpen het concentratierisico te beperken. Zhang is bereid om de winnaars in haar portefeuille lang aan te houden, waardoor de portefeuille een mix van small- en mid-cap bedrijven is, waardoor de Russell 2500 Growth-Index een betere vergelijking is dan de Russell 2000 Growth-Index die als prospectus-benchmark dient.

Prestaties

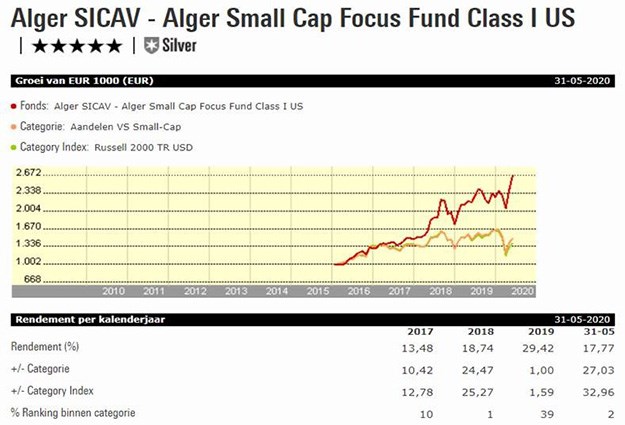

Manager Amy Zhang’s track record is indrukwekkend. De strategie heeft de concurrenten en relevante indexen gedomineerd op zowel het absolute als het voor risico's gecorrigeerde rendement. Vanaf de start van Zhang in februari 2016 tot en met maart 2020 heeft de I US aandelenklasse 19,2% op jaarbasis gewonnen. Dat deed het categoriegemiddelde voor Amerikaanse small-cap aandelen (5,1%), de Russell 2500 Growth Index (8,7%) en de Russell 2000 Growth-prospectusbenchmark (6,9%) in het niet vallen. Hoewel het rendement niet veel volatieler was dan dat van de meeste vergelijkbare fondsen en de Russell 2500 Growth Index, zorgde de kracht van deze absolute rendementen voor uitzonderlijke, voor risico's gecorrigeerde resultaten (gemeten aan de hand van de Sharpe- en Sortino-ratio's).

Hoewel de stijl van Zhang met een focus op snelgroeiende bedrijven haar een groot voordeel heeft gegeven sinds ze aan het roer staat, heeft de aandelenselectie binnen technologie en gezondheidszorg ook duidelijk positief bijgedragen. Tot nu toe heeft de strategie een krachtige combinatie van sterke prestaties in stijgende markten gecombineerd met degelijke prestaties in tijden van laagconjunctuur.

In de door de pandemie veroorzaakte onrust in 2020 verloor het fonds van 19 februari tot en met 18 maart 30 procent van zijn waarde, wat weliswaar fors was maar nog altijd beter dan de Russell 2500 Growth die 37,4% verloor. In het herstel dat daarna volgde ging het fonds nagenoeg gelijk op met Russell 2500 Growth Index.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse I US laten dit fonds in het middelste kwintiel van de categorie vallen. Als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van de benchmark. De fondsklasse verdient een Morningstar Analyst Rating van Silver.