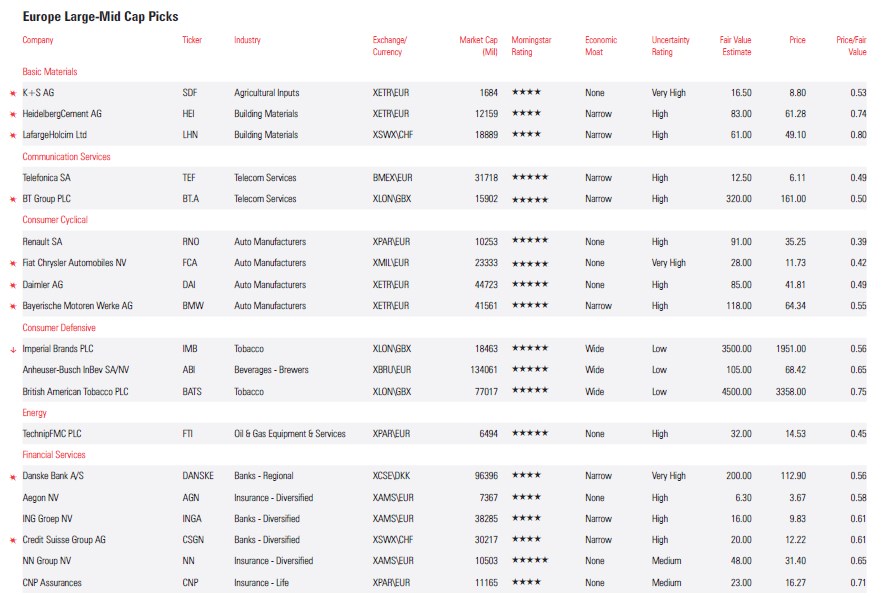

De Europe Large-Mid Cap Pick List biedt een overzicht van de aantrekkelijkst gewaardeerde Europese aandelen. De lijst bestrijkt de meest ondergewaardeerde mid- en large-cap aandelen op voor risico gecorrigeerde, sector-gewogen basis uit de Morningstar European Market Large-Mid Cap Index. Deze lijst is niet bedoeld als een modelportefeuille. Wel dient de Europe Large-Mid Cap Pick List als ideeëngenerator voor beleggers met kansrijke aandelen verdeeld over een aantal sectoren.

De Morningstar European Market Large-Mid Cap Index daalde in januari met 2,18% en sloot de maand af op een stand van 2.859,71. De markt is momenteel fair gewaardeerd, want de koers/Fair Value ratio van actief gevolgde aandelen uit de Morningstar Europe Market Large-Mid Cap Index ligt gemiddeld op precies 100%. Per eind december 2019 was dat een nipte premie op 101%.

Op relatieve basis is technologie nog altijd de duurste sector in de Index. Het gemiddelde tech-aandeel noteert tegen een premie van 18% ten opzichte van de Fair Value die Morningstar ervoor berekent. Dat is wel een stuk minder dan de premie van 42% een maand geleden. De sector energie is de goedkoopste en die kent een korting van 28% ten opzichte van de Fair Value.

Kijken we naar de Europe Large-Mid Cap Pick List, dan noteert die per ultimo januari tegen een korting van gemiddeld 35% ten opzichte van de Fair Value. De goedkoopste sector is energie met een gemiddelde korting van 55% ten opzichte van de Fair Value.

Nieuw op de lijst zijn de volgende aandelen:

Renault

De alliantie van Renault en Nissan biedt schaalvoordeel en de mogelijkheid tot pricing power die beide partners los van elkaar niet zouden kunnen bereiken. Renault is de grootste producent van lichte bedrijfswagens in Europa met een marktaandeel van 15%. Het budgetmerk Dacia, dat leunt op beproefde techniek van Renault, heeft geprofiteerd van de toenemende vraag naar prijsbewuste consumenten die waar voor hun geld zoeken.

Telefonica

De belangrijkste ontwikkeling in telecom is het samenbrengen van diensten op het gbied van mobiel en vaste lijn, ofwel 'convergence'. Op thuismarkt Spanje heeft Telefonica een van de beste netwerken ter wereld. Ook de positie in Latijns-Amerika is sterk en biedt opwaarts potentieel naarmate de middenklasse daar welvarender wordt en meer diensten gaat afnemen. Ook positief is dat na enkele kwartalen proberen nu dan echt de schuld begint te dalen. Als de balans van het bedrijf sterker wordt, biedt dat meer zekerheid voor de dividenduitkering naar de toekomst.

Imperial Brands

Het aantrekken van PharamCielo-voorzitter Simon Langelier, die ervaring heeft met de cannabismarkt, in de board, kan helpen om de mogelijkheden te verkennen die de huidige Amerikaanse wetgeving biedt. Verder is het bedrijf marktleider in Cubaanse sigaren en daar kan het profiteren van verdere ontspanning in de betrekkingen tussen de Verenigde Staten en Cuba. De aanstaande komst van een nieuwe CEO kan radicale herpositionering van de productenportefeuille teweeg brengen, wat kan leiden tot versnelde groei op de langere termijn. Als de nieuwe verpakkingsregels doorgaan en er merkloze unformiteit komt, kan Imperial profiteren vanwege het assortiment goedkope merken.

NN Group

Structurele meewind in de schadeverzekeringsmarkt kan de winst verrassend opstuwen, verwacht Morningstar-analist Henry Heathfield. De overname van Delta Lloyd biedt de mogelijkheid om flink in de kosten te snijden. De provisies voor levensverzekeringen op de Nederlandse thuismarkt lijken structureel onder druk te komen. Dat kan leiden tot normalisatie of zelfs lichte daling van de resultaten uit deze activiteit.

G4S

Het is de grootste beveiliger ter wereld en een van de herkenbaarste merken in een markt die grotendeels versnipperd is. Het bedrijf richt zich steeds meer op diensten met een hogere marge en dat zal mettertijd de winstmarges opstuwen. Deze transitie naar hogere winstgevendheid verloopt veelbelovend, want de operationele marges in 2017 lagen hoger dan eerdere toppen, terwijl het overgangsproces pas halverwege is.

Fresenius & Co

Onderliggende demografische trends zoals vergrijzing, overgewicht en diabetes en internationale uitbreiding betekenen groeikansen voor veel van de medische producten. De pijplijn aan biosimilar producten gaat de strijd aan met concurrerende producten van AbbVie en Amgenen dat kan een hele nieuwe omzetstroom voor Fresenius op gang brengen. Na de succesvolle overnamestrategie op de Spaanse ziekenhuismarkt wil het bedrijf die ervaring benutten voor verdere overnames in Spaanssprekend Latijns-Amerika.

Nokia

De uitrol van 5G zal langer duren en het netwerk zal ook meer toepassingen hebben dan eerdere generaties draadloze netwerken. Het internet of things met zijn vele toepassingen, zoals autonoom autorijden, zal de vraag naar oplossingen van Nokia stimuleren. Het netwerk strekt zich uit van de eindgebruiker naar de andere en dat geeft Nokia een voorsprong op zijn concurrenten als klanten voor de keuze staan wie het beste netwerk heeft voor uitgebreide data-analyse. Nokia kan ook profiteren van royalties door allianties met merkfabrikanten van onder meer mobiele telefoons.

De volledige lijst

Bekijk hier de volledige Europe Large-Mid Cap Pick List voor februari:

![]()

Lees meer over aandelen:

- Het effect van het coronavirus op de luxe-goederen sector

- Online retailing: Ocado laat zien hoe het moet

- Marktbarometer januari: large-cap waarde in het verdomhoekje