Het korte antwoord is: ja, want de drijvende kracht achter de rally in december is niet veranderd. Beleggers geloven nog steeds dat er in 2024 renteverlagingen op komst zijn en wachten op het positieve effect dat dit op de economie zal hebben, zegt Morningstar's Europese marktstrateeg Michael Field.

Wij zijn van mening dat zowel de Europese als de Amerikaanse markten enigszins overgewaardeerd zijn, maar dit mag verdere marktwinsten niet in de weg staan als het momentum voldoende sterk is. Er zijn uiteraard risico's, vooral in Europa, mocht de onderliggende economie verder verzwakken of als de renteverlagingen niet het verwachte resultaat opleveren.

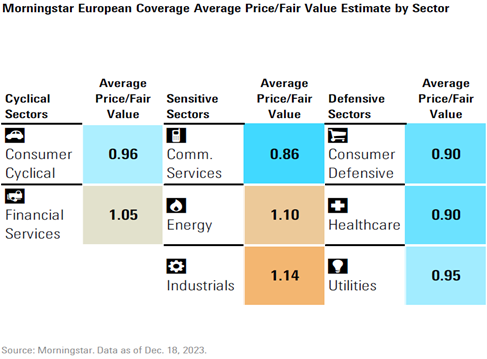

We zien in veel verschillende sectoren volop kansen, en daarbinnen bieden volgens ons de meer defensief georiënteerde sectoren, zoals de consumentensector of de gezondheidszorg, in dit scenario de aantrekkelijkste mogelijkheden.

Aan de marktrally eind 2023 lag de overtuiging ten grondslag dat de centrale banken de rente begin 2024 zullen verlagen. De eerste vraag die we onszelf moeten stellen is dus of deze situatie is veranderd – en dat is niet zo. Recente datapunten hebben het argument om de rente te verlagen in ieder geval extra kracht gegeven.

Zwakke macro-cijfers Europa

In Europa zijn de indexcijfers van inkoopmanagers zwak, vooral in de productiesector. Dat geldt ook voor het bbp, dat tegen het einde van 2023 feitelijk negatief werd. De arbeidsmarkt, hoewel krap naar historische maatstaven, is nog steeds ruim genoeg zodat centrale bankiers niet bang hoeven te zijn voor de gevolgen van stijgende rentetarieven. Op dezelfde manier is de inflatie dicht genoeg tot bij het felbegeerde niveau van 2% gedaald, zodat de bankiers zich minder zorgen hoeven te maken over ee heropleving van de inflatiedruk als gevolg van renteverlagingen.

In de VS is de economie zeker aan het opwarmen, maar de arbeidsmarkt is voldoende versoepeld, en de roep om een zachte landing kan voldoende zijn om de centrale bankiers in de richting van ten minste enkele renteverlagingen te bewegen.

Huidig beleggerssentiment

Ondanks negatieve economische cijfers gedurende een groot deel van 2023 bleven de markten op hun historisch hoge niveau, waarbij zowel de Europese als de Amerikaanse indices gedurende het jaar hun hoogste niveaus ooit bereikten of daar op zijn minst dicht bij kwamen. De reden hiervoor is de hoop op een rooskleuriger 2024 met lagere rentetarieven, waardoor beleggers verder dan de huidige zwakke economische omstandigheden kunnen kijken.

Nu we 2024 zijn ingegaan en dichter bij de veelgeprezen verwachte aanstaande renteverlagingen komen, lijkt het er in de verste verte niet op dat beleggers hun vertrouwen gaan verliezen.

Hoeveel rek zit er in?

Wanneer markten noteren tegen een korting ten opzichte van Morningstar's calculaties van de reële waarde, is het heel gemakkelijk om een niveau aan te wijzen en te zeggen “dat is waar de markten naartoe zouden kunnen gaan”. Maar nu zowel de Amerikaanse als de Europese markten boven hun Fair Value schattingen noteren, is het onmogelijk te kwantificeren waar ze naartoe zouden kunnen gaan. De beroemde belegger Howard Marks legde het gedrag van de markten goed uit toen hij ze beschreef als een slinger die zwaait tussen overwaardering en onderwaardering, en daartussen heel weinig tijd doorbrengt.

Wij zijn van mening dat de markten uiteindelijk terugkeren naar hun gecalculeerde reële waarde, maar we erkennen dat het kennen van een Fair Value niet helpt bij de markttiming. We zien de huidige markt niet als een kans om simpelweg een stap terug te doen, want we weten dat momentum een krachtige factor is die de markten een tijdlang tot ruim boven de geschatt reële waardes uit kan tillen, ook vanaf de huidige niveaus.

Wat kan een marktdaling veroorzaken?

Nu de overweldigend positieve katalysator van renteverlagingen ons in 2024 te wachten staat, is het geen gemakkelijke taak om op potentiële valkuilen te wijzen. In de VS zouden de relatief sterke economie en arbeidsmarkten het scenario van een centrale renteverlaging kunnen tegenwerken. De Fed blijft bezorgd over een herhaling van hoge inflatiecijfers en een oververhitting van de economie. Elk teken hiervan in 2024 zou de Fed ertoe kunnen aanzetten de rente gelijk te houden of zelfs te verhogen, wat druk zou uitoefenen op de aandelenmarkten.

Ondertussen wijzen de risico's in Europa in tegenovergestelde richting, nu de economie op de rand van een recessie balanceert. Eventuele renteverlagingen zouden te laat kunnen komen om een mogelijke economische crash te stoppen. Hoewel beleggers voor het grootste deel voorbij de meest recente negatieve economische cijfers kijken, zou dit kunnen veranderen als de cijfers voldoende verslechteren.

Waarin te beleggen?

Hoe beleggers dit jaar te werk gaan, aangezien de markten iets boven hun reële waarden noteren en de risico's voor de optimistische vooruitzichten van beleggers blijven bestaan?

Hoewel de markten als geheel redelijk gewaardeerd worden, bestaan er grote verschillen tussen de sectoren. In Europa zijn de industriële sectoren en de energiesector ruim 10% overgewaardeerd. In de VS zijn technologie en industrie de twee overgewaardeerde sectoren; ze noteren tegen een premie van 5-9%. Dit staat in schril contrast met de waarderingen voor sectoren zoals consumentengoederen en gezondheidszorg in Europa en vastgoed en grondstoffen in de VS.

Hoewel sommige aantrekkelijke gebieden die we noemden zeer cyclisch blootgesteld zijn, hebben andere, zoals nutsbedrijven en gezondheidszorg, een aantal solide defensieve kwaliteiten die beleggers goed in gedachten zouden moeten houden mocht het pad naar een zachte landing niet zo soepel verlopen als gehoopt.