Alle grote oliebedrijven hebben hun resultaten over het derde kwartaal gerapporteerd en daarom is het een goed moment om de oliesector eens onder de loep te nemen. Allemaal zagen ze hun winsten dalen in vergelijking met het derde kwartaal van 2022 als gevolg van de lagere olie- en gasprijzen.

Dat heeft ze er echter niet van weerhouden om door te gaan met kapitaal uitkeren aan hun aandeelhouders via dividenden en de inkoop van eigen aandelen, volgens hun eerder aangekondigde planningen.

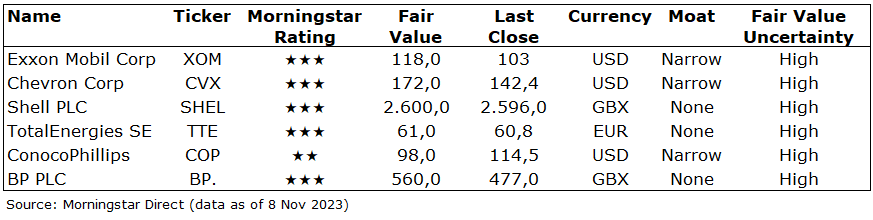

We kijken naar de drie grootste Amerikaanse en de drie grootste Europese bedrijven, gemeten naar marktkapitalisatie. We onderzoeken of hun waarderingen zijn veranderd als gevolg van de winstdalingen en of aanpassing van Morningstar's Fair Value nodig is. Hun kerngegevens vindt u in onderstaande tabel:

ExxonMobil

De winsten van ExxonMobil bleven iets achter bij de marktverwachtingen, aangezien de gecorrigeerde winsten daalden van 18,7 miljard dollar het jaar daarvoor naar 9,1 miljard dollar. De winsten daalden in alle segmenten als gevolg van lagere olie- en gasprijzen en zwakkere marges op raffinage en chemie-activiteiten.

Tijdens het kwartaal heeft Exxon zijn doelstelling voor structurele kostenbesparingen van $9 miljard eerder dan gepland gerealiseerd, dividend ter waarde van $3,7 miljard uitgekeerd en $4,4 miljard aan eigen aandelen ingekocht. Het verhoogde ook zijn dividend over het vierde kwartaal met 4% tot $0,95 peraandeel en verwacht nog steeds voor ongeveer $17,5 miljard aan aandelen in te kopen in heel 2023. Onze schatting van de Fair Value blijft op $118 en ook de Narrow Moat rating is onveranderd.

Afgezien van de dividendverhoging bleek het kwartaal relatief weinig nieuwswaardig, gezien de aankondiging van de overname van Pioneer Resources een paar weken geleden. Het management geeft begin december een update over de plannen met die overname. Wij verwachten echter geen afwijking van de bestaande strategie of vooruitzichten.

Chevron

De aangepaste winst daalde van $10,8 miljard in het derde kwartaal van 2022 naar $5,7 miljard als gevolg van lagere upstream-prijzen en zwakkere wereldwijde raffinagemarges. De winsten bleven niet alleen onder de marktverwachtingen, maar het management meldde ook een verdere vertraging en kostenstijging aan voor de twee grote projecten in Kazachstan.

Het gecombineerde nieuws over zwakker dan verwachte winsten en vertragingen bij de grote projecten van Chevron zorgde voor een lagere aandelenkoers. Wij denken echter dat de uitverkoop (een verlies van ongeveer $17 miljard aan marktkapitalisatie) kortzichtig is en grotendeels een overdreven reactie. We zijn van plan de update in ons model op te nemen, maar verwachten geen materiële verandering in onze schatting van de reële waarde van $172 per aandeel of de Narrow Moat rating.

Shell

De aangepaste inkomsten van Shell daalden van $9,5 miljard in het derde kwartaal van 2022 naar $6,2 miljard, wat grotendeels aan de marktverwachtingen voldeed als gevolg van de lagere olie- en gasprijzen. Gedurende het kwartaal keerde Shell $4,9 miljard uit aan zijn aandeelhouders via dividenden en aandeleninkoop. Daarmee is het jongste terugkoopprogramma van $3 miljard dat Shell had aangekondigd bij de tweedekwartaalcijfers, afgerond.

De aandeleninkoop zal in het vierde kwartaal toenemen tot $3,5 miljard, wat méér is dan Shell's management eerder had uitgesproken. In totaal zal het bedrijf in 2023 ongeveer $23 miljard teruggeven aan aandeelhouders. Onze schatting van de Fair Value blijft ongewijzigd, waardoor de aandelen naar onze mening fair gewaardeerd zijn. Shell blijft echter onze voorkeur onder de Europese integrated oil giganten, ook al is de waardering ervan iets minder aantrekkelijk.

TotalEnergies

Het gecorrigeerde nettoresultaat van TotalEnergies daalde van $9,9 miljard in het derde kwartaal van 2022 naar $6,5 miljard als gevolg van lagere olie- en gasprijzen en zwakkere raffinagemarges. Onze schatting van de reële waarde is ongewijzigd sinds de strategische update van Total een maand geleden; toen herhaalde het zijn multi-energiestrategie en verhoogde het de doelstellingen op het gebied van aandeelhoudersrendement. Hoewel de aandelen volledig gewaardeerd zijn, beschouwen wij Total nog steeds als een van de aantrekkelijkere opties onder de oliereuzen, gezien de voorzichtige strategie en het sterke managementteam.

Gedurende het kwartaal heeft Total voor $2,1 miljard aan aandelen teruggekocht, in lijn met de verwachtingen. Het bedrijf bleef op koers om voor het volledige jaar 2023 voor $9 miljard terug te kopen en keerde, samen met dividenden, meer dan 40% van de cashflow uit aan aandeelhouders, zoals eerder aangekondigd. Dit is het hoogste van de Europese peergroup.

ConocoPhillips

De gerapporteerde gecorrigeerde winsten van ConocoPhillips daalden in het derde kwartaal naar $2,6 miljard, vergeleken met $4,6 miljard een jaar eerder als gevolg van de lagere olie- en gasprijzen. Ondanks de daling blijven de winsten robuust, wat de aanhoudende uitbetalingen aan de aandeelhouders ondersteunt. Tijdens het kwartaal heeft Conoco $2,6 miljard teruggegeven aan zijn aandeelhouders. Het bedrijf verhoogde ook zijn reguliere dividend met 14% naar $0,58 per aandeel, gezien de aanhoudend sterke resultaten en gunstige vooruitzichten.

Tijdens het kwartaal kocht Conoco het resterende belang van 50% in Surmont, een Canadese oliezandlocatie, voor $2,7 miljard. We zijn van plan de nieuwste richtlijnen en resultaten in ons model op te nemen, maar we verwachten geen materiële verandering in onze schatting van de reële waarde van $98 per aandeel. Naar onze mening is het aandeel overgewaardeerd, uitgaande van een olieprijs van $60 per vat in het midden van de cyclus.

BP

De winsten over het derde kwartaal van BP daalden ten opzichte van het jaar ervoor, maar voldeden niet aan de marktverwachtingen, voornamelijk als gevolg van lagere olie- en gasprijzen en de zwakke handelsresultaten in gas en retailverkoop. Het bedrijf heeft gedurende het kwartaal voor $2,0 miljard aan aandelen teruggekocht en zal in het vierde kwartaal het terugkoop van $1,5 miljard handhaven. Ondanks het recente personele verloop in het management blijft BP vasthouden aan zijn transitiestrategie.

Zorgen over de rendementen van de transitieactiviteiten – koolstofarme energie, gemak en mobiliteit – hebben waarschijnlijk de waardering van BP gedrukt, maar we handhaven onze reële waarde op 560 Britse pence per aandeel.