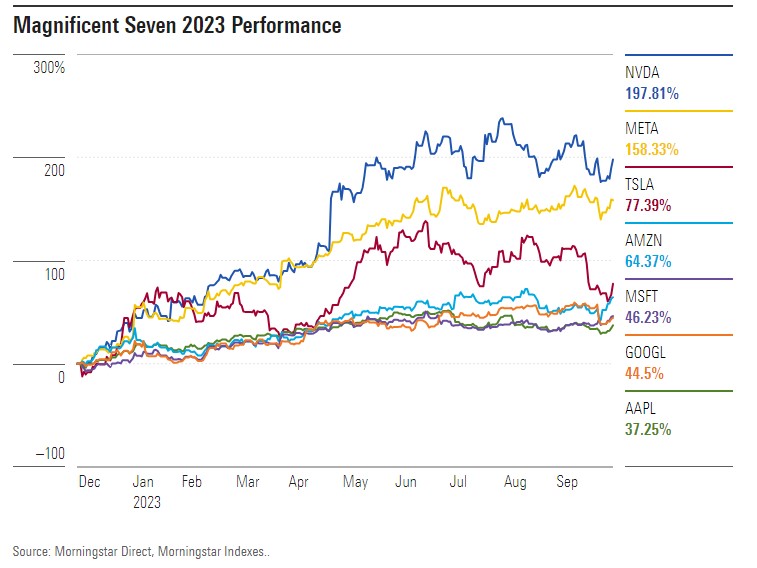

Morningstar heeft de Magnificent Seven onlangs al een keer uitgebreid onder de loep genomen om te zien hoe ze er voor staan na de schier ongebreidelde groei van afgelopen kwartalen. De Magnificent Seven zijn Nvidia, Tesla, Meta Platforms, Apple, Amazon, Microsoft en Alphabet; hun aandelenkoersen zijn in de eerste helft van 2023 sterk opgelopen, maar vanaf augustus is de klad erin gekomen.

Deze keer kijken we specifiek naar hun resultaten over het derde kwartaal en de conclusies die we daar uit kunnen trekken. Ze hebben de richting van veel beleggingsportefeuilles in de afgelopen tijd bepaald, maar gaan ze dat ook de komende tijd doen? Zelfs nu de groei stokt, zijn de zeven technologie-aandelen nog altijd goed voor bijna 70% van de totale winsten op de aandelenmarkten, benadrukt Morningstar's Amerikaanse hoofdstrateeg David Sekera.

Gemengd beeld

Zes van de zeven hebben inmiddels hun kwartaalresultaten gepubliceerd en daar komt een gemengd beeld uit naar voren, zegt Sekera: "Amazon, Meta en Microsoft hebben beter dan verwachte resultaten behaald en daarnaast hebben ze ook nog eens sterke verwachtingen uitgesproken. Daarom heeft Morningstar de Fair Values van deze drie aandelen met gemiddeld 3% verhoogd."

Apple en Alphabet hebben eveneens de analistenverwachtingen overtroffen, maar "de markt was niet tevreden met hun onderliggende fundamentals, omdat beide uitspraken deden die voor beleggers reden tot zorg zijn."

Tesla is de enige tot dusver die niet aan de verwachtingen wist te voldoen, aldus Sekera. Het aandeel beleefde een koersdaling op een zwakker dan verwachte omzet die het gevolg is van flinke prijsverlagingen op nieuw verkochte auto's. De winst werd verder gedrukt door hoge kosten voor het voorbereiden en opschalen van de productie van de Cybertruck. Morningstar heeft de Fair Value voor het aandeel Tesla licht verlaagd, aldus Sekera, "maar de lange-termijn visie blijft ongewijzigd, omdat we verwachten dat de marges zullen herstellen als de productie en uitlevering van de Cybertruck op stoom komen."

Nvidia komt op 21 november aanstaande met zijn resultaten en de verwachtingen zijn volgens Sekera hoog gespannen: "De markt kijkt uit naar groei in de business rond kunstmatige intelligentie en afhankelijk van de resultaten kan het aandeel een wilde rit gaan maken." Dit jaar is er een ongekende hype rond Nvidia dat spectaculaire groei laat zien invergelijking met 2022. De aandelenkoers beweegt daarop al even spectaculair. Eerder heeft Morningstar de ontwikkelingen rondom Nvidia in perspectief gezet in deze video.

Hieronder vatten we de reacties van Morningstar's aandelenanalisten op de kwartaalresultaten van de Magnificent Seven (of in dit geval Zes, zonder Nvidia) samen:

Alphabet

Fair Value: $161

Morningstar Rating: 4 sterren

Economic Moat Rating: Wide

Uncertainty Rating: High

De omzet- en winstgroei waren beide beter dan verwacht, maar het aandeel daalde vanwege zorgen dat de cloud-activiteiten langzamer groeien dan die van Microsoft, wat erop zou kunnen wijzen dat Alphabet marktaandeel verliest. Wij maken ons geen zorgen, omdat het verschil naar onze mening wordt verklaard door het type eindklant dat door Alphabet wordt bediend in vergelijking met die van Microsoft. De grotere blootstelling van Google aan snelgroeiende bedrijven en start-ups, die agressiever zijn geweest met kostenbeheersing van hun cloud-business, zette dat segment enigszins onder druk. We handhaven onze schatting van de reële waarde op $161 per aandeel.

Amazon

Fair Value: $155

Morningstar Rating: 4 sterren

Economic Moat Rating: Wide

Uncertainty Rating: High

De resultaten over het derde kwartaal waren goed, waarbij de inkomsten uit e-commerce boven onze schattingen uitkwamen. Hetzelfde gold voor advertenties, terwijl het resultaat van Amazon Web Services een beetje mager was. We hebben onze Fair Value schatting verhoogd van $150 naar $155 per aandeel. De aandelenkoers van Amazon is dit jaar hard gestegen; tussen 1 januari en half september met maar liefst 70%. Gezien de Wide Moat rating en goede marktpositie, denken we dat dit een interessant aandeel is, hoewel zorgen over consumentenbusiness andere softwarenamen aantrekkelijker kunnen maken.

Apple

Fair Value: $150

Morningstar Rating: 2 sterren

Economic Moat Rating: Wide

Uncertainty Rating: High

Apple rapporteerde solide resultaten over het vierde kwartaal en biedt beleggers daarnaast ook nog eens redelijke vooruitzichten voor het eerste kwartaal van 2024. De omzet lag in lijn met Morningstar's verwachtingen, maar iets onder de analistenconsensus, wat volgens ons heeft bijgedragen aan de koersdaling van 3%. We handhaven onze Fair Value schatting van $150 per aandeel en vinden het licht overgewaardeerd, omdat we de komende jaren geen enorme groei verwachten van bestaande producten zoals de iPhone.

Meta

Fair Value: $322

Morningstar Rating: 3 sterren

Economic Moat Rating: Wide

Uncertainty Rating: High

De cijfers van Meta toonden kracht op alle fronten: gebruikersgroei, betrokkenheid en winstgevendheid met een gestroomlijndere operatie. Het Reels-segment blijft adverteerders aantrekken en de impact ervan op de advertentie-inkomsten van Meta is nu neutraal, in tegenstelling tot het negatieve effect in het verleden. De indrukwekkende resultaten tonen ook het succes van Meta bij het creëren van betere tools voor data-analyse, campagneplanning en metingen met behulp van kunstmatige intelligentie. Naar aanleiding van de resultaten hebben we onze Fair Value schatting voor Meta licht verhoogd van $311 naar $322 per aandeel.

Microsoft

Fair Value: $370

Morningstar Rating: 3 sterren

Economic Moat Rating: Wide

Uncertainty Rating: Medium

Microsoft rapporteerde goede resultaten en ook sterke verwachtingen voor het eerste kwartaal van 2024. Het bedrijf draait op volle toeren en alle segmenten overtroffen de verwachtingen, waarbij de activiteiten in intelligente cloud (Azure) en in personal computing (Windows en gaming) relatief sterk waren. Azure groeide jaar-op-jaar met 29%, tegenover een verwachting van 26%. Ook de marges waren wederom zeer sterk. Dat betekent dus twee kwartalen op rij van sterke resultaten én goede vooruitzichten. De aandelenkoers steeg na de cijfers, waardoor de aandelen net binnen het driesterren-gebied blijven. Het aandeel is dus fair gewaardeerd; niet onder- en niet overgewaardeerd.

Tesla

Fair Value: $210

Morningstar Rating: 3 sterren

Economic Moat Rating: Narrow

Uncertainty Rating: Very High

De resultaten van Tesla bleven onder de consensusschattingen, omdat de prijsverlagingen van elektrische-autobouwer zwaar op de winst drukten. De markt verwachtte al wel dat prijsverlagingen zouden resulteren in opnieuw eene daling van de winstmarge ten opzichte van het voorafgaande kwartaal, maar de omvang van de daling was erger dan verwacht. De langverwachte Cybertruck heeft eindelijk een uitleveringsdatum en ook blijft Tesla zwaar investeren in zijn langetermijnstrategie om software voor autonoom rijden te ontwikkelen die op maandelijkse abonnementsbasis zal worden verkocht. Beleggers moeten echter op hun hoede zijn voor vooruitzichten op nog verdere prijsverlagingen, wat voor volgend jaar mogelijk lagere winsten en een vertragend investeringstempo in nieuwe productiecapaciteit met zich mee kan brengen.