Ondanks jaren van underperformance begonnen beleggers met een optimistische blik op opkomende markten aan het beleggingsjaar 2023. In de tien voorgaande jaren wisten opkomende markten slechts in vier gevallen aandelen uit westerse landen te verslaan. Om het gapende gat in prestaties nog beter te duiden. Het gemiddelde jaarlijkse rendement over die tien jaar was 11,2% voor de MSCI World index, terwijl de MSCI Emerging Markets index het moest doen met een schamele 3,6%. Toch stroomde er in het eerste kwartaal van 2023 bijna 15 miljard euro naar aandelenbeleggingsfondsen in opkomende landen die aan Europese beleggers worden verkocht.

Nu hebben deze fondsen de laatste jaren al geen klagen over de aandacht die ze kregen van beleggers. In de zeven jaar tot en met eind 2022 verwelkomden deze fondsen al 72 miljard euro en daarmee kwam het totale beheerde vermogen op circa 300 miljard euro. Het lopende jaar leek met de positieve start een recordjaar te worden qua instroom, maar de instroom nam af tot 3,9 miljard euro in het tweede kwartaal en mondde zelfs uit in een uitstroom van bijna 800 miljoen euro over de maanden juli en augustus.

Na underperformance in het eerste en tweede kwartaal van dit jaar, wisten opkomende markten in het derde kwartaal een kleine outperformance te realiseren. De MSCI Emerging Markets index behaalde een rendement van 0,03%, terwijl de MSCI World tegen een minimiem verlies van 0,52% aanliep. Er resteert over de eerste negen maanden van het jaar een underperformance van bijna 10%.

Redenen voor underperformance

De afgelopen jaren kwam de underperformance van opkomende landen, afgezien van landenspecifieke factoren, met name op het conto van een sterke Amerikaanse dollar, geopolitieke spanningen en een tegenvallende winstgroei. Over het algemeen waren deze factoren ook in de eerste maanden van dit jaar reden voor de ondermaatste prestaties van opkomende landen. Echter, er zijn ook aanwijzingen dat het tij wel eens kan worden gekeerd. Zo is de dollar de afgelopen maanden aan kracht aan het inboeten en is er inmiddels sprake van een relatief lage waardering voor aandelen uit opkomende landen. Zo noteert de MSCI Emerging Markets index op een gemiddelde koerswinstverhouding van 11,6 op basis van de verwachte winsten voor de komende 12 maanden, terwijl de MSCI World index wordt gewaardeerd op een ratio van 16,1.

Daarnaast is er in veel opkomende landen sprake van een piek in inflatie en dat levert potentieel voor renteverlagingen. Bovendien zijn opkomende landen over het algemeen vroeg-cyclisch, hetgeen betekent dat wanneer de wereldwijde economie herstel laat zien, zij er als eerste van zullen profiteren.

De Top-5

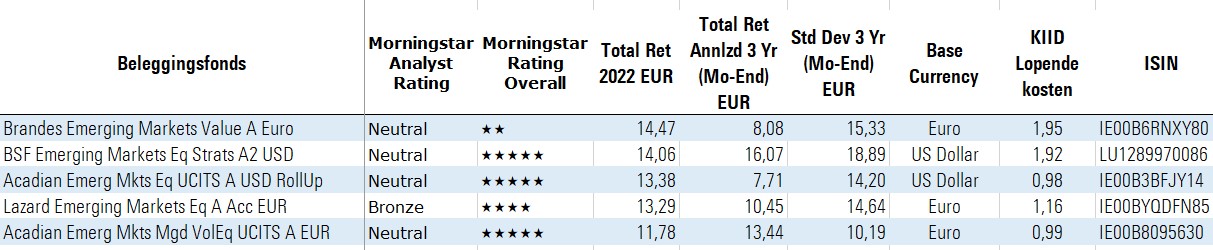

De top-5 van deze week geeft een overzicht van de vijf best presterende fondsen in de Morningstar categorie Aandelen Opkomende Markten op basis van hun prestaties over de eerste drie kwartalen van van 2023. Daarbij zijn alleen fondsen geselecteerd waarvan portefeuilledata bij Morningstar bekend zijn die niet ouder zijn dan drie maanden.

Op de eerste plek staat Brandes Emerging Markets Value dat wordt beheerd volgens een al geruime tijd toegepaste deep-value benadering. Daarbij heeft het beheerteam bij de uitvoering van het proces blijk gegeven niet bang te zijn om tegen de mening van de massa in te gaan. Het vierkoppige beheerteam, bestaande uit gevestigde veteranen Louis Lau, Christopher Garrett, Gerardo Zamorano en Mauricio Abadia, maakt gebruik van de ideeën van analisten die putten uit het gehele marktkapitalisatiespectrum om een compacte portefeuille op te bouwen waarbij maar weinig beperkingen zijn.

Hoewel de prestaties over langere tijd erg sterk waren, hebben enkele recente misstappen de rendementen in de afgelopen jaren onder druk gezet. Desondanks zijn de presaties in 2023 weer prima, onder meer dankzij posities in Wiwynn, Petrobras en Cemex.

Top-5 Aandelen Emerging Markets