Deze column gaat over het bouwen van een gespreide beleggingsportefeuille. Samen met mijn Morningstar-collega Matias Möttölä onderzocht ik een belangrijk dilemma voor beleggers: loont het om je geld toe te vertrouwen aan een beheerder van een mixfonds, of kun je – rekening houdend met de kosten van zelf beleggen – beter het heft in eigen hand nemen?

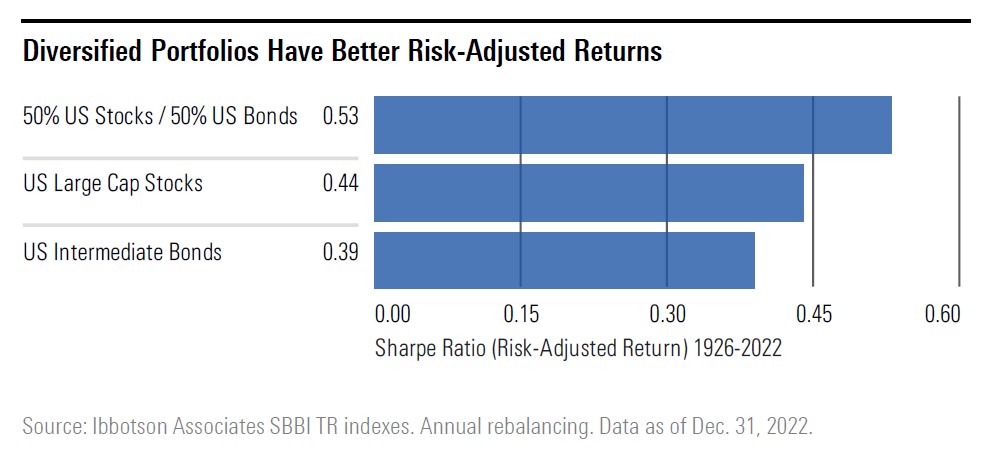

De eerste les van beleggen is “niet alle eieren in één mand stoppen”. Het aanhouden van een gediversifieerde portefeuille is zinvol: door beleggingen te spreiden over activa klassen, vermindert de belegger het algehele risico in de portefeuille.

Diversificatie over activaklassen zoals aandelen en obligaties is een solide strategie gebleken, aangezien vastrentende waarden vaak dienen als bescherming tijdens aandelencorrecties (in 2022 werkte dat weliswaar niet, maar dat was historisch gezien een uitzondering). Meer nog, de combinatie resulteerde over de lange termijn in superieure, voor risico gecorrigeerde prestaties zoals gemeten door de Sharpe-ratio, een bekende maatstaf voor portefeuille efficiëntie.

Mixfondsen hebben het moeilijk

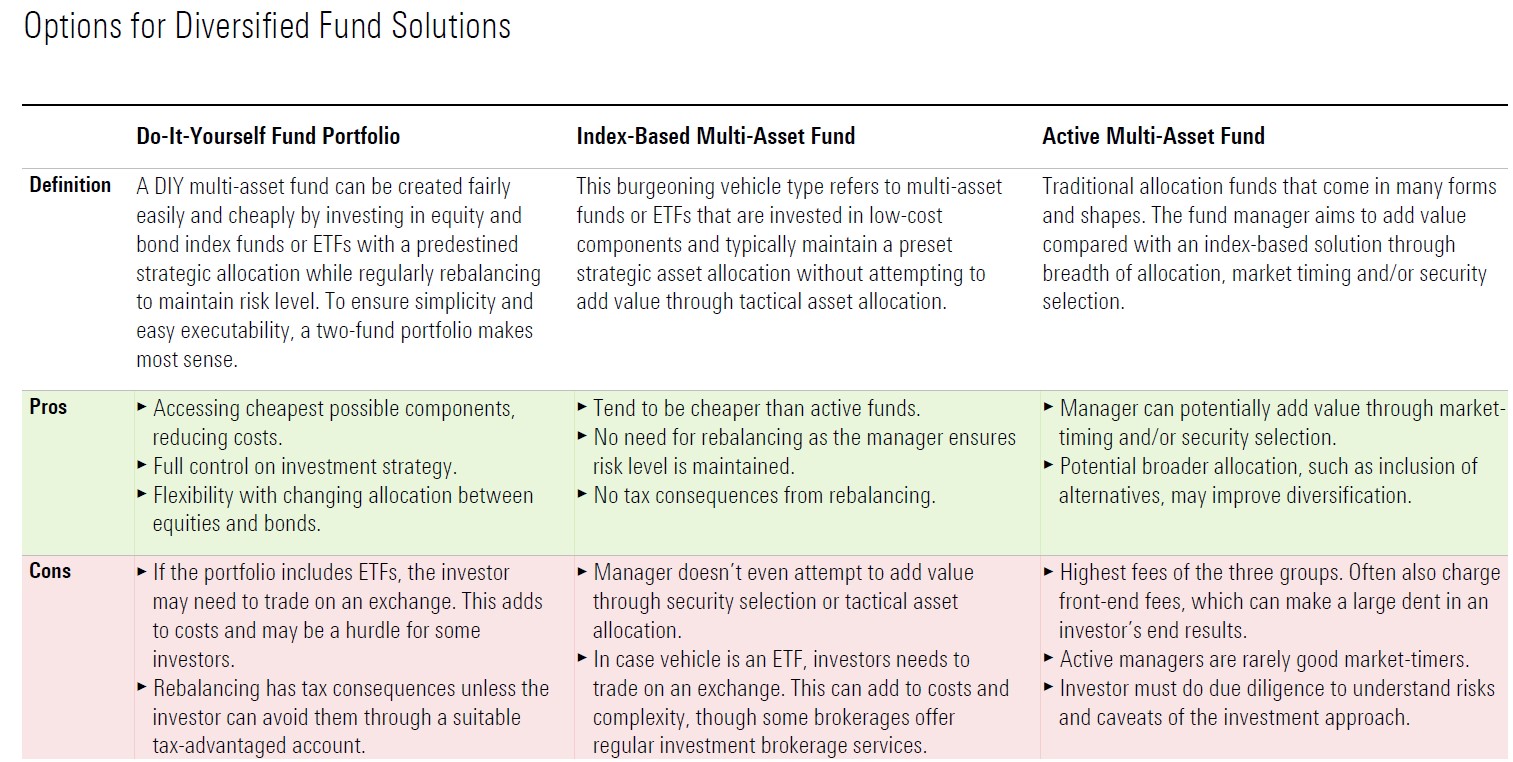

Multi-asset fondsen, beter bekend als mixfondsen, bieden beleggers een kant-en-klare gediversifieerde portefeuille aan zonder dat die zelf aandelen of obligaties moeten selecteren en combineren. Beleggers hoeven alleen maar een fonds te kiezen met een passende verdeling voor het door hun gewenste risiconiveau.

Maar zo makkelijk als het klinkt gaat het niet altijd met mixfondsen; ze hadden het de laatste tijd moeilijk met hun benchmarks. Het gemiddelde neutrale mixfonds in de desbetreffende wereldwijde Morningstar categorie bleef achter bij de Morningstar Euro Moderate Global Target Allocation index met maar liefst 2,54 procentpunten op jaarbasis over de afgelopen 10 jaar tot eind vorig jaar.

Het belang van fondskosten

Hoge (beheers)vergoedingen zijn de belangrijkste boosdoener voor die ondermaatse prestaties en de kosten staan vaak in sterk contrast met de lagere kosten die worden berekend door populaire indexproducten. De verschillen tussen landen en aanbieders zijn groot. Terwijl Nederlanders gemiddeld een jaarlijkse beheersvergoeding van 0,63% betalen voor een neutraal mixfonds, zijn hun zuiderburen gemiddeld 1,68% kwijt volgens Morningstar data.

Bovendien betalen sommige Belgische beleggers nog een instap- of uitstapvergoeding, wat de kosten verder verhoogt. Het verschil tussen de twee buurlanden zit hem erin dat in Nederland enkel retrocessievrije fondsklassen worden aangeboden, terwijl in België, zoals in wel meer Europese landen, een vergoeding voor de fondsdistributeur meestal inbegrepen is in de lopende kosten. Die retrocessie wordt gezien als een compensatie voor het gegeven advies terwijl in Nederland de advieskosten, indien van toepassing, apart in rekening worden gebracht.

Index multi-asset fondsen

De veelal hoge kosten pleiten voor het vinden van betere opties voor gespreid beleggen. Binnen puur aandelen of vastrentende waarden is de voor de hand liggende keuze trackers die hun benchmarks nauwlettend in de gaten houden. Maar pure multi-asset indexfondsen of ETFs zijn moeilijk te vinden in de Europese markten, met slechts een handvol beschikbaar.

Een voorbeeld zijn Vanguard’s LifeStrategy UCITS ETF-series die in december 2020 werden gelanceerd en een Morningstar Medalist Rating van Gold krijgen. Deze portefeuilles bieden Europese beleggers blootstelling aan een wereldwijde gediversifieerde pool van obligaties en aandelen en rekenen slechts 0,25% aan beheersvergoedingen. Deze fondsen gebruiken goedkope trackers als bouwstenen en maken geen tactische overwegingen binnen de portefeuille. Ze zijn beschikbaar met aandelenallocaties van 20%, 40%, 60% en 80%.

Doe-het-zelf

Beleggers kunnen natuurlijk ook zelf aan de slag. Een doe-het-zelf multi-assetfonds kan op een relatief eenvoudige en goedkope manier worden gebouwd door te beleggen in aandelen en obligatie-indexfondsen of ETF’s met een voorbestemd strategische allocatie. Voorbeelden van brede trackers zijn iShares Core MSCI World ETF USD Acc of Vanguard FTSE All-World ETF USD Acc voor aandelen en iShares Core Global Aggregate Bond ETF EUR Hedged Acc of Vanguard Global Aggregate Bond ETF EUR H Acc voor obligaties, maar beleggers hebben maximale flexibiliteit zelf hun allocatie en fondsen te kiezen.

Vaak komen de beheersvergoedingen hier uit tussen de 0,10% en 0,20%, maar beleggers moeten ook andere kosten zoals een transactiekosten in acht nemen en hun portefeuille monitoren. Een doe-het-zelver wordt in de meeste landen bij het herbalanceren van de portefeuille, wat essentieel is voor het in stand houden van het risicoprofiel, blootgesteld aan vermogenswinstbelasting.

In België zijn meerwaarden op aandelen vooralsnog vrijgesteld van belasting, tenzij er sprake is van speculatie. De Reynderstaks is enkel van toepassing op de meerwaarde op het obligatie deel van de portefeuille. Nederland kent een vermogensrendementsheffing in Box 3 waar nog steeds met een forfaitair rendement over een fictieve vermogenssamenstelling wordt gewerkt. Echter, onze studie toont aan dat de totale kosten inclusief de fiscale lasten niet opwegen tegen de hogere fondskosten bij klassieke mixfondsen.

Toekomst voor actieve beheerders?

De kostendruk die de concurrentie van passieve beleggingen veroorzaakt, bezorgt actieve beheerders al jaren kopzorgen. Echter, binnen multi-asset hebben benchmarks niet dezelfde hegemonie gekregen als binnen aandelen- en obligatiemarkten. Dit komt vaak al omdat actieve mixfondsen verschillende doelen proberen te bereiken, elk met hun eigen mix van activa en andere overwegingen zoals inkomen, neerwaartse bescherming of duurzaamheid.

Vergoedingen zijn dus zeker niet de enige factor waarmee multi-assetfondsen zich onderscheiden en actief beheerde fondsen kunnen verschillende middelen gebruiken zoals alternatieve activaklassen, denk aan infrastructuur of grondstoffen en derivaten om sterke, voor risico gecorrigeerde rendementen te behalen. Hoewel sommige succesvol zijn, zijn vele dat niet. In een volgend deel van deze studie komen de effecten van markttiming, effectenselectie en allocatiekeuzes aan bod.