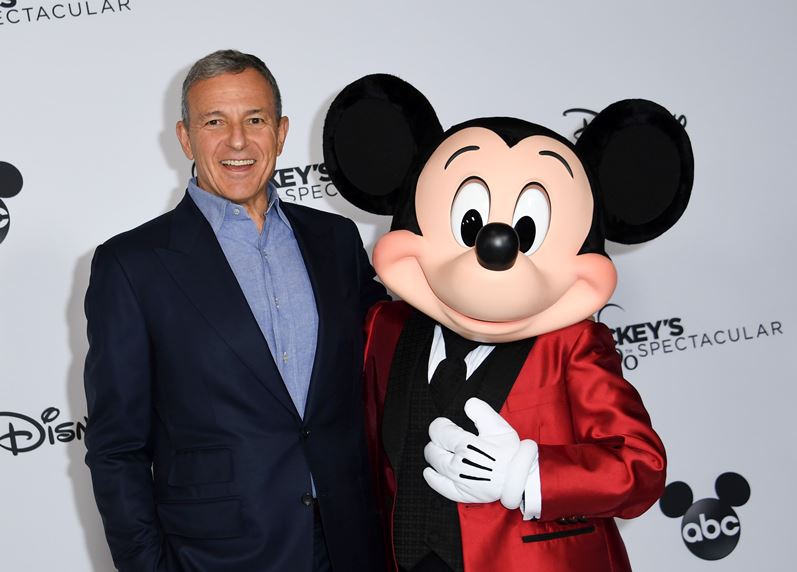

Bob Iger is weer terug als CEO van Disney, maar krijgt nu te maken met ontevreden activistische aandeelhouders. Foto's: The Walt Disney Co.

Wie een blik werpt op de beurskoers van het Amerikaanse entertainmentbedrijf The Walt Disney Co, wordt daar niet per se vrolijk van. Sinds het hoogtepunt van begin maart 2021, toen de koers op ruim $200 stond, is de waarde van het aandeel meer dan gehalveerd. Nu blijft die al een tijdje rond de $90 tot $100 steken. Watskeburt?!, zou de Jeugd van Tegenwoordig vragen.

Schrale troost voor het concern, wereldwijd beroemd om zijn (animatie)films, pretparken, productiestudio’s, tv-kanalen en streamingdiensten, is dat het met veel andere streamingdiensten óók niet goed gaat. Zo meldde Netflix een jaar geleden voor het eerst in lange tijd dat het aantal abonnees was afgenomen, terwijl het toch tijdenlang een duizelingwekkende groei doormaakte.

In een poging het tij te keren, heeft Disneys Raad van Bestuur twee maanden zelfs zijn oude bestuursvoorzitter Bob Iger opnieuw van stal gehaald. Iger was eerder bestuursvoorzitter van 2005 tot begin 2020 en gaat opnieuw aan de slag om in de komende twee jaar de uitgezette strategische koers – waarin een hoofdrol is weggelegd voor streaming – te helpen bekrachtigen én een opvolger te zoeken. Bob Chapek, die in 2020 na Iger CEO werd, heeft zijn functie neergelegd.

Eigenlijk was Iger nooit echt weg, want hij had ook na zijn officiële vertrek nog een rol en bleef Chapek zodoende min of meer voor de voeten lopen, en die ervoer dat ook zo. De gebrekkige opvolging was voor investeerder Nelson Peltz reden om via een belang in Disney stelling te nemen als activistisch aandeelhouder. De afgelopen dagen sprak hij zich fel uit tegen Iger. Niet tegen diens inhoudelijke verdiensten, want die erkent hij, maar wel tegen het ene ding dat Iger niet goed doet: zijn eigen opvolging. Een nieuwe CEO moet de ruimte krijgen om de strategie en de groei voor de toekomst vorm te geven. Dat kan volgens Peltz alleen als Iger echt terugtreedt en zich niet bemoeit met de hele opvolgingskwestie, maar die overlaat aan de andere bestuursleden. Die moeten immers verder met de nieuwe leider.

Morningstar's aandelenanalist Neil Macker noemt het onvermijdelijk dat Peltz in het geweer zou komen, nadat eerder activistisch aandeelhouder Third Point van Daniel Loeb een bestuurszetel had gekregen. Disney is echter terughoudend om nog een activist in de gelederen op te nemen. Macker wijst erop dat Peltz een ander doel heeft dan Loeb, die alleen maar Disney wil opsplitsen voor korte-termijn financieel gewin, en dat Disney kan profiteren van Peltz' inzichten.

Van televisie naar streaming

Voor de kijker daarentegen is het momenteel feest, gezien het enorme aanbod van films, series en sportwedstrijden waar uit te kiezen valt bij streamingdiensten en televisiezenders. Maar de grote concurrentiestrijd tussen alle partijen die op dit gebied actief zijn, is natuurlijk niet goed voor hun winst: kijkers lokken kost veel geld.

Toch ziet Morningstar's aandelenanalist Neil Macker het niet somber in voor Disney (DIS), dat meerdere ijzers in het vuur heeft met uiteenlopende streamingdiensten als Disney+, ESPN+ (sport), Hulu (alleen via een omweg te kijken in Nederland) en Hotstar (o.a. Indiase films en cricket). En de bedoeling is dat streaming op termijn voor groei zal blijven zorgen, terwijl Disney zichzelf transformeert in een bedrijf dat content produceert en aanbiedt die consumenten kunnen streamen enzodoende steeds meer via die weg gaan kijken.

Daarbij helpt het natuurlijk dat Disney over allerlei (voor bij Amerikaanse kijkers bekende) televisiekanalen beschikt, zoals ESPN, ABC en FX, schrijft Macker in een analyse die hij onlangs maakte over het entertainmentconcern. Neem alleen al televisiezender ESPN: dat heeft de uitzendrechten voor vele sportwedstrijden en sportprogramma’s en weet daarvoor de hoogste vergoeding per abonnee binnen te slepen van alle kabelkanalen.

Daarnaast haalt ESPN ook inkomsten uit advertenties; adverteerders zijn dol op het kanaal omdat ze zo mannen tussen de 18 en 49 jaar kunnen bereiken – een van hun voornaamste doelgroepen. Die inkomsten gebruikt Disney om zijn positie op de markt verder te versterken, door de rechten op nog meer sportprogramma’s te kopen, waaronder die voor American Football (NFL) en basketbal (NBA).

De sportzender is opgesplitst in verschillende dochterkanalen, zoals ESPN Classic en ESPN2, en volgens analist Macker vormen die ESPN-zenders een vast onderdeel van betaalde televisiebundels in de Verenigde Staten. En dat zal daar volgens hem niet snel veranderen, aangezien meer dan drie kwart van alle Amerikaanse huishoudens een abonnement heeft voor betaal-tv.

Gigantische bibliotheek met films

En dan hebben we het nog niet eens gehad over de enorme bibliotheek met oude en nieuwe Disney-(animatie)films, die wereldwijd geliefd zijn, en echt niet alleen bij kinderen. Disney-pretparken en resorts zijn bijvoorbeeld een publiekstrekker onder gezinnen. Aan de bibliotheek worden voortdurend nieuwe films en programma’s toegevoegd, doordat Disney zelf veel produceert. Zijn positie als producent wordt ook alleen maar sterker, bijvoorbeeld door de overname van de Fox-televisiestudio’s.

Daar komt nog bij dat Disney afgelopen decennium de populariteit van zijn Disney-figuren uit stripboeken en films (waarvan Mickey Mouse de bekendste is) nog meer te gelde is gaan maken, door aan hen bijvoorbeeld ook musicals te wijden. Die worden, net als de pretparken en allerlei handelswaar rond Disney-karakters, via franchiseformules uitgebaat.

Al met al genoeg reden voor Morningstar om het aandeel Disney een zogeheten Wide Moat-classificatie te geven, om aan te geven dat het concern over grote concurrentievoordelen beschikt. En dat is in de zeer competitieve mediabusiness een grote luxe. Het zorgt er bijvoorbeeld voor dat Disney de macht heeft om sterke prijzen te vragen voor veel van zijn diensten en producten.

Zoals gezegd is de inzet dat de streamingdiensten van Disney op de lange termijn voor groei zullen zorgen, ook al draaien ze nu nog verlies. Dat laatste blijft ook nog wel even zo, verwacht Macker: tot 2025. Sowieso moeten beleggers bij het aandeel Disney wel verder kijken dan de jongtste cijfers. Want ook 2022 zal naar verwachting niet de boeken ingaan als het beste jaar ooit, met alle vertraagde film- en theaterpremières en het pretpark in Shanghai (China) dat wéér de deuren moest sluiten vanwege de coronapandemie.

Jaarlijkse groei verwacht van 18%

Maar analist Macker denkt dat bijvoorbeeld de inkomsten uit pretparken dit jaar hoger zullen uitvallen dan in precoronajaar 2019, ondanks de hoge inflatie en de zorgen van burgers over de economie. De komende vijf jaar verwacht hij een groei van 4% per jaar bij dit bedrijfsonderdeel. En voor de streamingdiensten en televisiezenders, die vallen onder het bedrijfsonderdeel Direct-to-Consumer & International (DTCI), ligt de verwachte jaarlijkse groei nu op maar liefst 18%. Voor eind 2027 gaat analist Macker uit van 300 miljoen betaalde abonnees wereldwijd.

De beurswaarde van Disney mag op dit moment dan dramatisch laag zijn, het betekent ook dat particuliere beleggers het aandeel goedkoop kunnen aanschaffen. De koers beweegt zich tussen $90 en $100, terwijl volgens Morningstar-analist Macker de reële waarde (Fair Value) van het aandeel $155 is. Hij verwacht dat de operationele winstmarge een vlucht zal nemen de komende jaren: van 8% afgelopen jaar naar 21% in 2027.

De investeringen die het concern doet, komen bovendien de aandeelhouderswaarde op termijn alleen maar ten goede. Neem de overname van (een deel van) 21st Century Fox Entertainment in 2017: die kostte maar liefst $52,4 miljard. Dit betekent natuurlijk dat de schulden van Disney zijn opgelopen. Desalniettemin is de balans nog steeds gezond en heeft het bedrijf meer dan genoeg cash om aan zijn (rente)verplichtingen te voldoen, stelt analist Macker.

De overname van de film- en tv-activiteiten van Fox Entertainment zal ook niet de laatste zijn voor Disney. Al verwacht Macker niet dat er nog eens zó’n grote acquisitie zal volgen. Hij denkt bovendien dat de terugkeer van de oude bestuursvoorzitter een positief effect zou kunnen hebben op de prestaties. Zo zouden Igers banden in Hollywood veel sterker zijn dan die van voorganger Bob Chapek én zou Iger over een groter netwerk en een betere reputatie beschikken bij investeerders. En dat kan nog van pas komen tijdens de transitie waar Disney middenin zit en die ongetwijfeld nog de nodige hobbels zal opleveren.