Rentebeleidsvoorspellingen zijn een internationale sport onder economen en beleggers. De Fed verhoogde haar beleidsrente viermaal met 75 basispunten maar bereidt zich voor om te schakelen naar een stijging van 50 basispunten in de nabije toekomst. Hoewel dat hier en daar werd gezien als het begin van het einde van de renteverhogingen, herhaalde bankpresident Jerome Powell dat er nog werk aan de winkel is inzake het bestrijden van inflatie.

Het centrale bank beleid kreeg veel kritiek over de jaren heen, onder andere van topeconoom Mohamed El-Erian. Die zei recent dat de Fed twee grote fouten heeft gemaakt. Vooraleerst door ten onrechte de inflatie als tijdelijk en van voorbijgaande aard te omschrijven en vervolgens door niet onmiddellijk te handelen eenmaal ze hun eerste fout hadden erkend. Bovendien vreest El-Erian dat het nu harde, maar late optreden ons in een recessie zou kunnen storten.

Naast het verhogen van de beleidsrente trokken centrale banken zich grotendeels terug uit de kapitaalmarkt waardoor institutionele beleggers zoals pensioenfondsen en verzekeraars het stokje weer moesten overnemen. Niet verwonderlijk dat hun rendementsverwachtingen flink hoger liggen dan die van de centrale bank voorheen.

Diepe correcties op obligatiemarkten

Het verkrappende monetaire beleid bracht een correctie op de obligatiemarkten teweeg die voor veel beleggers onvoorzien was. De Bloomberg Aggregate Bond Index, een van de meest gebruikte indices voor brede en wereldwijde blootstelling aan obligaties, verloor tot dusver dit jaar 8 procent van haar waarde gemeten in euro (per eind november). Echter, de regionale verschillen zijn groot. De Bloomberg Euro Aggregate Bond index verloor 14,1 procent terwijl de Amerikaanse equivalent slechts 3,5 procent daalde.

De diepe daling dit jaar kan volgens menig strateeg mogelijk een interessant instapniveau zijn voor de beleggers die obligaties jarenlang links lieten liggen, vooral in een recessiescenario. Het rendement op de US Treasuries lag op maandag 5 december op respectievelijk 3,6% voor de 10-jaars, 3,79% voor de 5-jaars en 4,39% voor de 2-jaars en dat terwijl beleggers zo’n twee jaar geleden slechts 0,75%; 0,35% en 0,15% op diezelfde obligaties kregen.

Belang van wisselkoersen

Voor Europese beleggers was kortlopend Amerikaans schuldpapier uitgegeven in US dollars zowat de enige veilige haven dit jaar. De combinatie van hogere rendementen (dan die op euro obligaties) en dollarsterke maakte dit een attractieve activaklasse, maar over de vraag of deze trend zich volgend jaar kan doorzetten bestaat onenigheid onder economen.

ABN Amro voorziet verdere renteverhogingen in de eerste helft van 2023, maar verwacht dat in de tweede helft van volgend jaar de renteverlagingen door de Fed sterker zullen zijn dan de markt verwacht. Dit zou moeten resulteren in een sterkere EUR/USD koers. Rabobank’s Jane Foley daarentegen ziet voldoende potentieel voor USD-bulls om opnieuw actief te worden. Een vereiste voor verdere dollarzwakte is dat beleggers in risicovollere valuta’s stappen en dat ziet de strateeg als weinig waarschijnlijk, zolang de Fed de rente blijft verhogen, zelfs als dat met kleine stappen is.

De Top-5

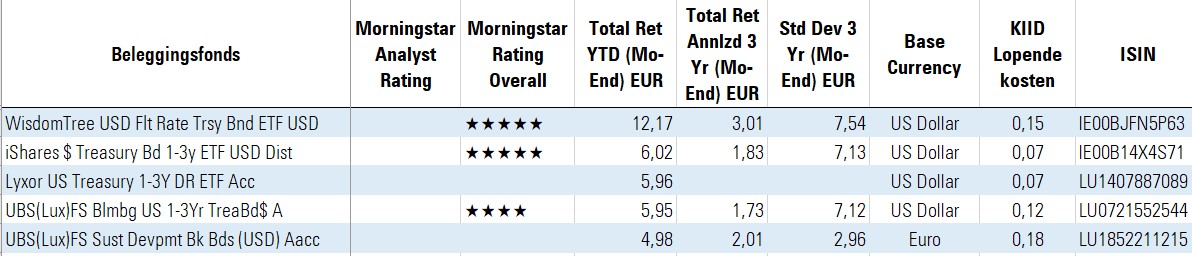

Voor de Top-5 van deze week kijken we naar beleggingsfondsen in de Morningstar Categorie USD government bonds waarvan een distributievergoedingsvrije fondsklasse beschikbaar is in Nederland. Deze vijf fondsen hebben de beste prestaties laten zien op basis van het rendement over de eerste elf maanden van 2022.

Het mag niet verwonderen dat het lijstje helemaal bestaat uit fondsen die zich toeleggen op floating rate of kortlopende obligaties gezien de lagere rentegevoeligheid. Wat ook meteen duidelijk wordt, is wat de impact van wisselkoerseffecten is geweest.

Op de eerste plaats vinden we een floating rate treasury obligatiefonds van WisdomTree. Deze ETF wist tot dusver dit jaar een mooi rendement van 12,2 procent in euro voor te leggen. Het WisdomTree USD Floating Rate Treasury Bond UCITS ETF volgt de Bloomberg Barclays U.S. Treasury Floating Rate Bond index die de prestaties meet van obligaties met een variabele rente uitgegeven door de Amerikaanse Treasury. Deze komen niet in aanmerking voor inclusie in de Bloomberg US of Global Aggregate indices gezien het geen vastrentende effecten betreft.

In tegenstelling tot Amerikaanse staatsobligaties met een vaste couponrente, worden de couponrentes van deze effecten naar verwachting wekelijks aangepast op basis van de resultaten van de meest recente veiling van Amerikaans staatspapier. Het rendement zal de veranderingen in de kortetermijnrente in de VS beter weerspiegelen gezien het couponbedrag gekoppeld is aan de renteschommelingen.

Temidden van ETFs zien we het Eurizon Bond USD short-term fonds dat sinds mei 2019 beheerd wordt door Andrea Giannotta, hoofd vastrentende effecten bij de Italiaanse beheerder. Het fonds belegt normaliter ten minste 80% van de totale activa in schuldpapier uitgegeven door de Amerikaanse overheid en de kredietrating en looptijd komen doorgaans overeen met die van de JP Morgan Government Bond United States 1-3 Year benchmark.

Maximaal 20% kan belegd worden in bedrijfsobligaties en niet-Amerikaans schuldpapier.

iShares USD Treasury Bond 1-3yr UCITS ETF evenals die aangeboden door Lyxor en UBS geven beleggers blootstelling aan kortlopende Amerikaanse staatsobligaties. De onderliggende Bloomberg US Treasury 1-3 Year index kan een year to date rendement voorleggen van 6 procent gemeten in euro terwijl de Bloomberg US Treasury 10+ Year index 19,4 procent verloor over diezelfde periode.

Top-5 Amerikaanse staatsobligatiefondsen