BlackRock Global High Yield Bond Fund in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ****

Beheerteam: High

Fondshuis: Above Average

Beleggingsproces: Above Average

BlackRock Global High Yield Bond Fund

Deze strategie volgt een flexibelere aanpak dan de meeste van zijn concurrenten. Deze ruimere mogelijkheden hebben vaker wel dan niet in het voordeel van dit fonds gewerkt, zo laat het track record zien. Toegenomen vertrouwen in het inmiddels stabiele team leidt tot een upgrade van de Morningstar Analyst Rating van Bronze naar Silver.

Uitgebreide toelichting

Beheerteam

Deze strategie profiteert van een ervaren portefeuillebeheerteam en breed samengesteld analistenteam. Jimmy Keenan, hoofd van Global Credit, nam medio 2007 de functie van hoofdbeheerder over en was aanvankelijk medeverantwoordelijk voor de strategie met de Europese high-yieldspecialist Michael Phelps, die medio 2009 tot manager werd benoemd.

In 2015 kreeg het duo gezelschap van drie andere portfoliomanagers: Mitch Garfin, die al twee decennia bij BlackRock werkt, David Delbos, die in 2002 bij het bedrijf kwam als kredietanalist, en José Aguilar, die in 2009 bij BlackRock kwam. Door het vertrek van Phelps in 2017 kwam het dagelijkse beheer van het Europese strategiesegment bij Aguilar terecht die hoofd Europese high-yieldstrategieën is, en bij nieuwe aanwinst Stephen Gough.

In oktober 2018 nam BlackRock James Turner aan, die voorheen high-yieldstrategieën beheerde bij Oaktree, als hoofd Europese hefboomfinanciering. Hij verving Gough in februari 2019 als manager van de strategie. Na deze veranderingen is het Europese team relatief stabiel gebleven en is het trackrecord van het fonds sterk gebleken. Dat vergrootte onze overtuiging in de ondersteunende managers van het Europese segment in de portefeuille.

Het leidinggevende team blijft ook goed toegerust; het driemanschap Keenan, Delbos en Garfin, die samen het niet-Europese segment beheren (75,4% van de portefeuille per juli 2022), werkt al meer dan een decennium samen en heeft een High People Pillar rating. Ze steunen op hun uitgebreide ervaring en de brede middelen van BlackRock om indrukwekkende resultaten te leveren.

De managers werken voornamelijk samen met een 18-koppig Amerikaans kredietonderzoeksteam dat kan bogen op gemiddeld 16 jaar ervaring in de sector. Dit team, is relatief stabiel en richt zich strikt op leveraged finance. Dat biedt een voorsprong op sommige rivaliserende teams die hun tijd verdelen tussen investment-grade en high-yield obligaties. Grote pools van obligatie-analisten in Europa en Azië voegen aanvullende onderzoekscapaciteit toe. Een toegewijde, regionaal gerichte groep met risico- en kwantitatieve analisten biedt verdere ondersteuning.

Fondshuis

De voordelen van BlackRock wegen op tegen de nadelen; het verdient een een Above Average Parent rating. BlackRock belegt in totaal 6,4 biljoen dollar voor haar cliënten en is daarmee ongeëvenaard in grootte maar ook in invloed. Het fondshuis is marktleider en zet de standaard voor passieve beleggers met iShares. Het heeft een diep en getalenteerd vastrentende-waarden team.

De Aladdin-software is een essentieel hulpmiddel voor risicoanalyse en portefeuillebeheer voor de industrie. BlackRock Financial Markets Advisory heeft het vertrouwen en de mandaten van veel overheden veiliggesteld, waaronder het op pandemieën geïnspireerde schuldopkoopprogramma van de Federal Reserve. BlackRock biedt ook oplossingen op het gebied van alternatives, factor- en private equity-beleggingen en is voornemens zijn beursgenoteerde ESG-fondsen te verdubbelen en ESG in al haar strategieën op te nemen. De kosten voor haar producten zijn ook verbeterd.

De opgang van BlackRock heeft echter tegenslagen gekend. Meerdere pogingen om de line-up van actieve aandelenfondsen te vernieuwen, hebben nog niet geleid tot hetzelfde succes als bij de obligatiefondsen. Het bedrijf heeft tot nu toe slechts een aantal strategieën gelanceerd en die onder de aandacht gebracht bij haar investeerders.

In 2019 en 2020 heeft het fondshuis twee executives en een closed-end fondsmanager ontslagen wegens schending van de gedragscode van BlackRock, wat aantoont hoe moeilijk het kan zijn om bij zo'n kolos een ethische cultuur te koesteren en te handhaven. Hoewel het fondshuis de deugd van ESG predikt, heeft het vaak de kant van het management van een bedrijf gekozen bij het volmachtstemmen over ESG onderwerpen. BlackRock is niet de beste in alles wat het doet, maar weet wat de beste manier is om haar eindbeleggers te bedienen.

Proces

Deze strategie volgt een veelzijdige benadering die het beste haalt uit de corporate credit deskundigheid en het risicobeheer van BlackRock. Beheerder Jimmy Keenan bepaalt de top-down thema's van de portefeuille op basis van input van het high-yield team plus inzichten uit de bredere fundamentele obligatie- en aandelenteams van het bedrijf.

Co-manager Mitch Garfin leidt de dagelijkse leiding; samen met David Delbos, en co-managers José Aguilar en James Turner, die zich richt op het Europese portefeuillesegment dat gemiddeld 25% van het totaal uitmaakte over de afgelopen vijf jaar, eindigend per juni 2022), werken ze samen met de handelaren en onderzoeksanalisten van het team om de portefeuille op te bouwen.

Gezien de ongeveer 53 miljard dollar aan actieve high-yield obligaties die BlackRock onder beheer heeft, is de strategie minder wendbaar dan sommige van zijn concurrenten. Het belegt voornamelijk in de grotere, meer liquide obligatie-emisies in de markt, en het kan een uitdaging zijn voor het team om macro-thema's snel en efficiënt tot uitdrukking te laten komen in de markt voor contante obligaties.

Het proces mikt erop om enkele van die beperkingen overwinnen door andere sectoren op te nemen, soms zelfs BB-schuldpapier in de plaats van investment-grade bedrijfsobligaties voor bijvoorbeeld BB-obligaties en aandelen (tot 10%) in plaats van CCC-obligaties. Het beheerteam beheert ook de liquiditeit en past de blootstelling aan via een mix van high-yield ETF's, credit default swaps en high-yield total return swaps. Een risicocomité beoordeelt de portefeuille en beoordeelt markt correlaties, sector- en individuele effectenblootstelling, en het marktrisico (bèta) van de portefeuille om ervoor te zorgen dat de managers geen onbedoelde risico's nemen.

Prestaties

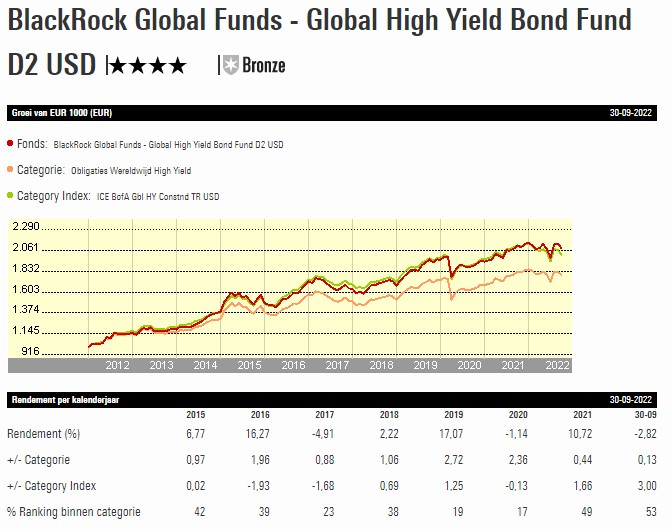

Sommige hoogrentende fondsen houden vast aan een voorkeurspositie in het kredietkwaliteitsspectrum, wat voor of tegen hen kan werken wanneer het nemen van risico's wordt bestraft of beloond. Dit team wil echter flexibeler zijn. Bijvoorbeeld een defensieve verschuiving van energienamen hielp de strategie in 2014 om beter stand te houden dan de meeste adere fondsen. Andere keren bleek de beslissing van het team om verder te gaan dan high-yield obligaties, naar investment-grade corporates aan de voorzichtige kant en aandelen aan de meer gedurfde kant, lonend te zijn. Dat was ook in 2013 en 2017 het geval.

Voor 2022 tot en met augustus bedraagt het verlies 12,0% voor de 'clean' fondsklasse D2 schone aandelenklasse en daarmee deed het fonds het beter dan 53% van zijn concurrenten door de structurele onderweging van de portefeuille in opkomende markten. Het team heeft deze keuzes niet altijd perfect getimed. Zo werkte in 2015 de allocatie naar aandelen in plaats van CCC-rated obligaties tegen. Tijdens de obligatie-uitverkoop van 2020 die plaatsvond tussen 20 februari en 23 maart presteerde de strategie 147 basispunten slechter dan zijn gemiddelde tegenhanger, voornamelijk vanwege de allocatie naar collateralized loan obligations en de risk-on neiging die bleek uit de posities in high-yield ETF's en aandelen.

In de loop van de tijd heeft het team de flexibiliteit van de strategie vaker wel dan niet in zijn voordeel gebruikt. Het gemiddelde jaarlijkse rendement van 6,8% voor de D2-fondsklasse vanaf de start in juni 2009 tot en met augustus 2022 viel zowel op absolute als op voor volatiliteit gecorrigeerde basis in het bovenste kwartiel van vergelijkbare categorie.

Kosten

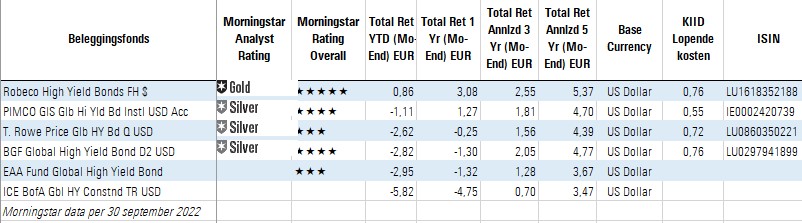

De lopende kosten van de rebatevrije 'clean' fondsklasse D2 laten dit fonds uitkomen in het op een na goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina van BlackRock Global Funds - Global High Yield Bond Fund D2 USD. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Obligaties Wereldwijd High Yield, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week: