Na een eerste helft van 2022 die negatief uitpakte voor obligatebeleggers, staan zij in het najaar voor nieuwe uitdagingen. Inflatie blijft de markten naar het zich laat aanzien voorlopig parten spelen. Volgens de laatste gegevens van Eurostat steeg de inflatie in augustus tot 9,1 procent op jaarbasis in de 19 euro-landen. Dit is het hoogste niveau sinds de invoering van de euro in 1999. Nog maar een jaar geleden bedroeg de inflatie 2,2 procent.

Omdat de inflatie onverminderd hoog blijft, verwachten beleggers in de komende maanden verdere renteverhogingen in Europa. Die kunnen al vanaf de eerstvolgende vergadering van de Europese Centrale Bank (ECB) op 8 september aanstaande hun beslag krijgen, na de rentestap die we al gehad hebben.

Energieprijzen blijven een van de belangrijkste aanjagers van inflatie. Dat bleek eens te meer tidens de recente piek in de aardgasprijzen nadat het Russische bedrijf Gazprom nieuwe leveringsonderbrekingen had aangekondigd vanwege onderhoud aan de belangrijke Nord Stream 1-pijpleiding. Zulke sterke reacties op nieuws geven aanleiding tot bezorgdheid over de toekomst.

Verdere renteverhogingen

De ECB verhoogde de rente in juli met 50 basispunten, in de verwachting dat “op de komende vergaderingen van de Raad van Bestuur verdere normalisatie van de rentetarieven passend zal zijn”. Verder luidde de verklaring met de blik op de komende periode ook: "Het toekomstige beleidsrentepad van de Raad van Bestuur zal afhankelijk blijven van gegevens en zal helpen om de inflatiedoelstelling van 2% op middellange termijn te halen".

Klaas Knot, president van De Nederlandsche Bank (DNB) en bestuurslid van de ECB, heeft recentelijk gehint op renteverhogingen met grotere stappen dan we voorheen gewend waren, namelijk 50 of 75 basispunten.

De impact op obligatiefondsen

Als de rente stijgt, kunnen beleggers een nieuw uitgegeven obligatie met een hogere rente kopen, waardoor eerder uitgegeven obligaties met een lager rendement (yield) minder waard zijn. Beleggers die individuele obligaties kopen en deze tot de afloopdatum aanhouden, en a pari hun inleg terugkrijgen, kunnen die opbrengst herbeleggen tegen een hogere rente, wat leidt tot een beter rendement voor toekomstige obligatiebezit. Hou daarbij in gedachte dat het tamelijk zeldzaam is voor obligaties om twee of meer jaren achtereen verlies te lijden, ook in tijden van stijgende rentes.

Een fondsbeheerder die obligaties aanhoudt met veel verschillende looptijden, zal de opbrengst steeds herbeleggen op de afloopdatum. Dat maakt het mogelijk om hogere couponrentes binnen te halen in perioden van stijgende rentetarieven, wat weer leidt tot betere toekomstige rendementen.

De impact van een stijgende rente is niet voor alle obligaties en de fondsen die erin beleggen hetzelfde. Langlopende obligaties hebben de neiging om het moeilijk te krijgen in een omgeving van stijgende rentetarieven. Sinds het begin van het jaar heeft de categorie Morningstar Euro Long Term Bond ongeveer 25 procent verloren en de categorie Euro Government Bond 11,09 procent (data per 30 augustus 2022).

Kortlopende obligaties worden daarentegen minder beïnvloed door stijgende rentetarieven. Sinds januari 2022 heeft de categorie Euro Government Bonds - Short Term 1,85 procent verloren. En een verlies van 1,46 procent was er voor de Euro Ulta-Short Term categorie obligaties.

Tijd van onzekerheid

Voor de nabije toekomst lijkt het pad van de ECB helder, dus beleggers mogen verdere renteverhogingen verwachten, hoewel ECB-president Christine Lagarde in juli geen aanwijzingen gaf over de omvang en het aantal toekomstige verhogingen. In een uitdagende economische omgeving is het zelfs voor centrale bankiers moeilijk om voorspellingen te doen over inflatietendensen en dus over de doeltreffendheid van monetair beleid beslissingen. Beleggers moeten voorbereid zijn op verdere zwakte in hun obligatieportefeuilles. Europese obligatiefondsen kenden hun zesde opeenvolgende negatieve maand in juli, met 2,3 miljard euro aan netto-uistroom van vermogen. Sinds het begin van 2022is die uistroom al opgelopen naar 88,4 miljard euro.

Vlak obligaties niet uit

"Beleggers mogen obligaties niet helemaal opgeven", zegt Amy C. Arnott, portefeuillestrateeg voor Morningstar. "Het vermogen van obligaties om risico's te beheersen is deels omdat ze fundamenteel verschillen van aandelen. Obligatiehouders ontvangen periodieke rentebetalingen in ruil voor het uitlenen van geld aan de uitgever van de obligatie.

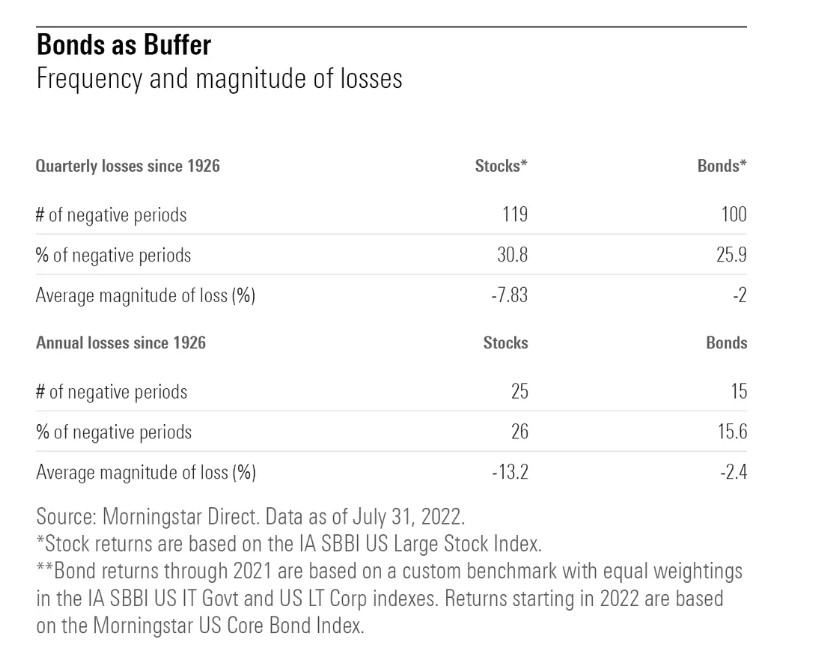

Aan de andere kant kunnen aandelen dividenden uitkeren, maar betalingen aan aandeelhouders zijn optioneel. Obligaties presteren doorgaans veel stabieler dan aandelen. Sinds 1926 hebben aandelen bijvoorbeeld 119 kwartalen negatieve rendementen geleden. Gedurende ongeveer tweederde van die perioden hadden obligaties positieve rendementen".

Obligaties kunnen ook diversificatievoordelen bieden dankzij hun doorgaans lage correlatie met aandelen. Zelfs tijdens perioden van stijgende rentetarieven hebben obligaties gewoonlijk een lagere correlatie met aandelen dan de meeste andere grote activaklassen. Dat vergroot hun vermogen om het risico op portefeuilleniveau te verminderen. Analyses door Morningstar van eerdere stressperiodes voor inflatie en rentetarieven geven aan dat de correlaties tussen aandelen en obligaties zelden boven 0,6 zijn gestegen, en dan alleen tijdens de meest acute perioden van stijgende rentetarieven en/of inflatie.