Als Clare Hart, al achttien jaar fondsmanager van het zeer goed presterende JP Morgan Equity Income Fund, aandelen selecteert voor ‘haar’ dividendfonds, weegt ze natuurlijk altijd de macro-economische risico’s mee die op dat moment spelen. Je kunt als fondsmanager een dreigende recessie of een verwachte renteverhoging van de Federal Reserve niet negeren. Maar dat soort externe zaken, waar bedrijven geen invloed op hebben, bepalen uiteindelijk niet of Hart en haar vierkoppige team een aandeel opnemen in de portefeuille of het juist verkopen, vertelt ze aan Morningstar.

Bedrijven waarin het fonds grote belangen heeft, zoals Bank of America en Philip Morris, zijn namelijk redelijk immuun voor economische tegenwind, legt Hart uit. Hetzelfde geldt voor de twee Amerikaanse ondernemingen die momenteel de zwaarste weging hebben in het fonds: farmaceut Bristol-Myers Squibb en zorgverzekeraar UnitedHealth.

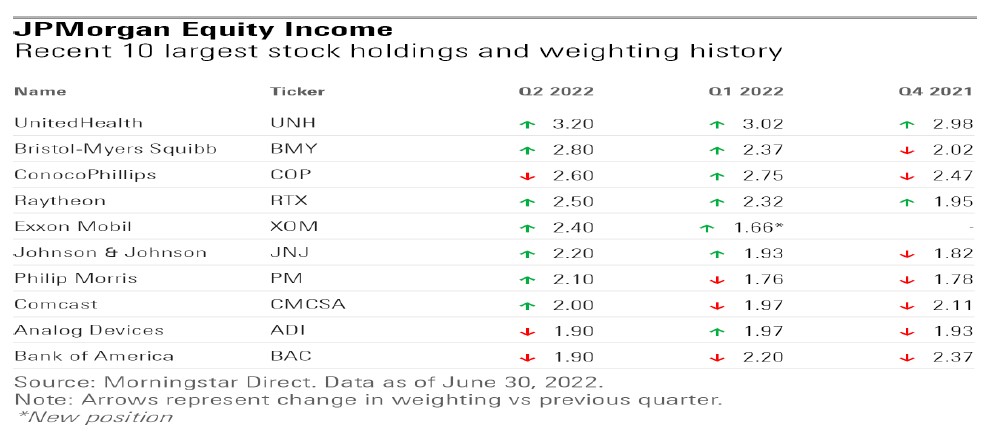

De beslissing van het JP Morgan Equity Income Fund om een bepaald aandeel te kopen, is altijd gebaseerd op de waardering, de kwaliteit van het managementteam van de onderneming in kwestie en het financiële plaatje. Daarnaast jagen Hart en haar team op ondergewaardeerde aandelen die waarde zouden kunnen toevoegen aan het fonds. Die strategie heeft geleid tot de volgende top 10 van aandelen binnen het fonds:

Recessiebestendig

Fondsmanager Hart wordt dus niet zenuwachtig - zoals sommige beleggers nu - van het feit dat er mogelijk een recessie aan zit te komen. "We zijn ons bewust van dat risico, maar het is niet zo dat we daarom onze portfolio gaan herschikken." Evenmin maakt die dreigende recessie dat ze de belangen in chipbedrijven en banken overweegt te verkopen. "Mensen zijn bang dat de vraag naar chips zal opdrogen en dat banken minder leningen zullen kunnen verstrekken en dat meer mensen niet aan hun betalingsverplichtingen kunnen voldoen."

Hart vervolgt: "Maar als je als fonds aandelen hebt in de juiste chipfabrikant of bank, is het geen ramp als dat gebeurt. Dat is namelijk al verdisconteerd in de waardering van de bedrijven waarin wij belegd zijn: de actuele waardering van deze bedrijven ligt onder de reële waarde. Bovendien zijn we geduldig – onze beleggingsstrategie is juist dat we op de lange termijn gericht zijn."

Die strategie heeft het fonds geen windeieren gelegd: het is een van de beter presterende fondsen, zowel op de korte (één jaar) als de lange termijn (tien jaar). Dat geldt ook voor dit jaar: ook al daalde het rendement in 2022 tot nog toe met 2,2%, dan nog presteert het JP Morgan Equity Income Fund beter dan zowat drie kwart van de fondsen in zijn Morningstar Categorie. Het fonds heeft een Morningstar Analyst Rating van Gold, de hoogst haalbare. Deze fondsvariant is in de Verenigde Staten verkrijgbaar.

De vraag naar dividendfondsen is overigens niet constant: die gaat op en neer. Toen de aandelenmarkten zich herstelden na de koersval aan het begin van de coronapandemie in 2020, en nogmaals in 2021, bleven aandelen die doorgaans een hoog rendement halen bijvoorbeeld wat achter op de beurs. Maar dit jaar doen dividendfondsen zoals die van JP Morgan het juist weer beter dan de markt, nu de aandelenmarkt weer in berenstand is teruggevallen.

Meerdere selectiecriteria

Het JP Morgan Equity Income Fund bevat doorgaans 85 à 100 aandelen en richt zich op bedrijven die over een groot concurrentievoordeel beschikken, een sterke balans hebben, een stabiele kasstroom en een capabele directie. Diezelfde strategie volgt Hart trouwens bij het andere fonds dat ze leidt: het JP Morgan US Value Fund dat een Morningstar Analyst Rating van Silver heeft. "We spenderen heel veel tijd aan gesprekken met management teams," zegt Hart. Dit om te achterhalen of de directie ook werkelijk dóet wat zij heeft beloofd te doen: "Dat is echt belangrijk."

Randvoorwaarde voor opname in het fonds is dat een bedrijf op dat moment minstens 2% dividendrendement biedt én in staat is de dividenduitkering aan aandeelhouders op peil te houden. Maar zit een onderneming eenmaal in het fonds, dan is het niet zo dat die er meteen uit moet als het die 2% niet haalt – zoals nu bij chipfabrikant Analog Devices het geval is. De kwaliteit van het bedrijf is het allerbelangrijkste voor het JP Morgan Equity Income Fund, het dividendrendement komt pas op de tweede plaats, aldus Paul Ruppe, onderzoeksanalist bij Morningstar.

Zit een aandeel eenmaal in het fonds, dan blijft het er meestal lang in. Jaarlijks wisselt slechts 16% van de aandelenportfolio en daarmee zit het JP Morgan Equity Income Fund ver onder het gemiddelde verloop bij de fondsen die zich op large-cap waarde aandelen richten; in die categorie wisselt jaarlijks namelijk gemiddeld 59% van de portefeuille.

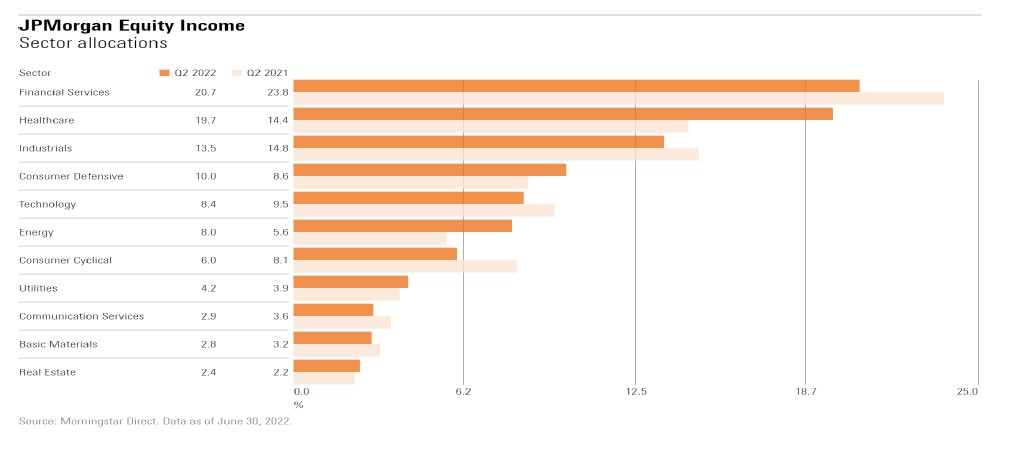

Maar in het afgelopen woelige beursjaar is er natuurlijk ook bij het JP Morgan Equity Income Fund wel iets veranderd in de samenstelling van het fonds. Zo vergrootten fondsmanager Hart en haar team de blootstelling aan aandelen uit de sector gezondheidszorg met ongeveer 3 procentpunten toen die sector slechter dan gemiddeld rendeerde.

Tegen de markt in: UnitedHealth

Het fonds stapte al lang geleden in UnitedHealth (UNH). Dat was een bewuste keus, die samenviel met de periode dat de Affordable Care Act werd aangenomen door de Amerikaanse regering in 2010. Door die wet, beter bekend als Obamacare, kregen vele miljoenen Amerikanen toegang tot een zorgpolis die daarvoor onverzekerbaar waren. Zo mochten zorgverzekeraars geen burgers meer weigeren als klant vanwege chronische aandoeningen en ziektes zoals diabetes, kanker en astma.

Maar verzekeraars mochten op basis van deze wet ook geen hogere premie meer vragen bij dit soort klanten. Vanuit maatschappelijk oogpunt een positieve ontwikkeling, maar het gevolg was óók dat beleggers destijds dachten dat de koers van zorgverzekeraars als UnitedHealth tot nul zou dalen – de acceptatieplicht zorgt immers ook voor grotere risico’s voor verzekeraars. "Mensen dachten dat de overheid je zorgverzekeraar zou worden," aldus fondsmanager Hart. "Maar dat was het moment dat wij ons juist op UnitedHealth hebben gestort".

Inmiddels zijn zorgverzekeraar UnitedHealth en farmaceut Bristol-Myers Squibb (BMY) de twee grootste spelers uit het fonds. Ter verklaring van de keus voor Bristol-Myers zegt Hart dat de koers/winst verhouding van 9 erg laag is. Ter vergelijking: gemiddeld ligt deze ratio in de Morningstar US Market Index op 16. Die relatief lage waardering maakt Bristol-Myers in Hart’s ogen aantrekkelijk, in combinatie met de geneesmiddelen voor kankerpatiënten, zoals Opdivo, die het maakt. Plus natuurlijk de pijplijn van medicijnen die er nog aan zitten te komen.

Verder is het in Hart’s optiek ook een sterk punt dat dat er een grote markt bestaat wereldwijd voor geneesmiddelen tegen kanker én dat Bristol-Myers een hoge kasstroom heeft: "Gezien de prijs van het aandeel krijg ik die pijplijn van producten er min of meer gratis bij".

Bank of America: bewuste keuze

Het gewicht van aandelen uit de financiële hoek binnen de portefeuille is afgelopen jaar juist noet zoveel kleiner geworden - en ook dat was een bewuste strategische beslissing van het fonds. Het team achter JP Morgan Equity Income Fund heeft echter geen afscheid van Bank of America (BAC) genomen omdat het in Hart’s woorden "een goed geleide organisatie is, die eventuele problemen met krediet aankan."

Dat die zullen ontstaan als er een recessie komt, betwijfelt Hart niet. "De verliezen op leningen zullen heus wel erger worden; dat verwachten wij en ook de banken zelf geven dat aan." Maar Bank of America is in haar ogen voorzichtig geweest met het verstrekken van kredieten en heeft daarbij steeds goed naar het onderpand gekeken. En dat kun je niet van elke bank zeggen.