Morningstar zet behalve de aan- en verkopen die de Ultimate Stock Pickers doen ook op een rij welke aandelen in hun portefeuilles de aantrekkelijkste dividendaandelen zijn. Dat gebeurt ieder halfjaar. Deze inventarisatie leidt tot twee lijsten.

De ene rangschikt aandelen met een Narrow of Wide Moat rating naar hoogste dividendrendement. De andere omvat de aandelen die een dividend uitkeren dat hoger ligt dan de S&P 500 en die tevens het meest in de portefeuilles van de Ultimate Stock Pickers voorkomen, om precies te zijn bij 5 fondsbeheerders of méér.

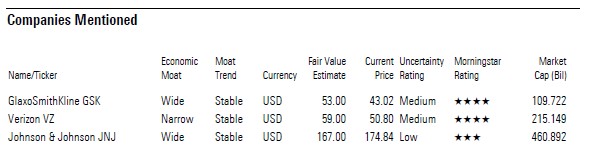

Top-10 hoogste dividendrendement

Eerst de Top-10 met het hoogste dividendrendement. Die is samengesteld op basis van dividenduitkerende aandelen die een houdbaar concurrentievoordeel hebben (Narrow of Wide Moat) en die naar verwachting hun dividend op langere tijd op peil kunnen houden of zelfs verhogen. Deze lijst telt maar liefst 4 namen uit de sector gezondheidszorg. Veel namen zijn overigens dezelfde als bij de vorige editie van september 2021.

Bekijk de Top-10 van aandelen met het hoogste dividendrendement in de portefeuilles van de Ultimate Stock Pickers:

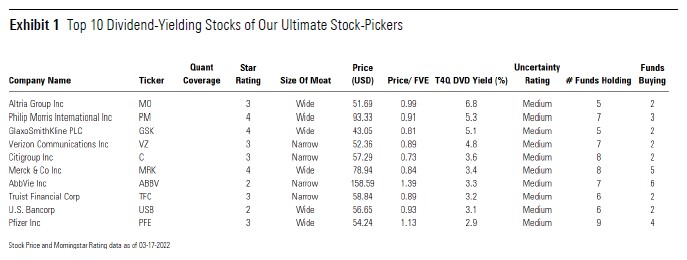

Top-10 in meeste portefeuilles

Dan de dividendbetalers die het meest in de Ultimate Stock Pickers-portefeuilles voorkomen. Ook hier zijn veel namen hetzelfde als in de editie van september 2021, maar wel waren er veranderingen in de rangschikking: zo zakte Bank of America drie plaatsen naar plek vijf.

De helft van de bedrijven in deze top-10 zijn financials, en naast die sector zijn ook gezondheidszorg en technologie goed vertegenwoordigd. Opvallend is dat er deze keer geen overlap is tussen beide lijsten.

Een ander verschil is dat deze top-10 minder sterk ondergewaardeerd is dan die van de hoogste dividendrendementen. Drie van de 10 aandelen zijn duidelijk ondergewaardeerd, maar de andere zijn gemiddeld genomen fair gewaardeerd.

Alle namen in deze Top-10 worden aangehouden door ten minste 11 Ultimate Stock Pickers. Bekijk de Top-10 dividendaandelen die het meest in de portefeuilles van de Ultimate Stock Pickers voorkomen:

Drie voorbeelden

Zoals gebruikelijk gaan we dieper in op enkele voorbeelden van aantrekkelijke dividendaandelen uit de Ultimate Stock Pickers-portefeuilles:

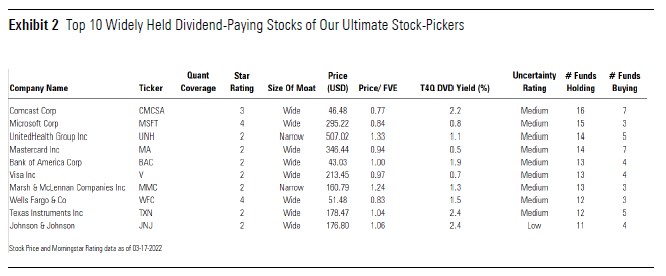

GlaxoSmithKline

Dit Wide Moat rated aandeel kent een korting van ongeveer 20% ten opzichte van de Fair Value, de hoogste korting van een Wide Moat-aandeel in de Top-10 van divided yielding aandelen. Morningstar-analist Damien Conover hanteert een Fair Value van $53 voor GlaxoSmithKline (GSK), een van de grootste farmaciebedrijven ter wereld.

Het assortiment aan geneesmiddelen en behandelmethoden is zeer breed, van luchtwegaandoeningen tot aan kanker, en die diversificatie zorgt ervoor dat het bedrijf nooit afhankelijk is van één belangrijk middel of in problemen komt als er met één middel iets aan de hand is. De innovatiepijplijn is goed gevuld met nieuwe middelen voor luchtwegproblemen en HIV die de concurrentiepositie Dat draagt allemaal bij aan de Wide Moat rating.

De schaalvoordelen, sterke merken, distributienetwerk en capaciteit om de ontwikkeling van nieuwe producten op peil te houden, onderscheidt deze farmareus van zijn concurrenten. Ook de patenten zijn belangrijk voor een stevige winstmarge. die blijft volgens de analist voorlopig op peil, aangezien er tot 2028 geen noemwenswaardige patenten aflopen.

Verizon

Het aandeel kent een korting van 14% ten opzichte van de Fair Value van $59 die Morningstar-analist Michael Hodel hanteert. De kern van Verizon (VZ) is het draadloze netwerk dat 91 miljoen abonnees en 4 miljoen prepaid klanten heeft, plus 25 miljoen apparaten die het via zijn netwerk verbindt. Daarmee is het de grootste Amerikaanse netwerkaanbieder.

Verizon heeft zich lang laten voorstaan op de kwaliteit van zijn netwerk van zowel draadloos als vast. Die reputatie heeft een trouwe klantenkring opgeleverd die een marktaandeel van 40% vertegenwoordigt, zowat eenderde groter dan die van concurrenten AT&T en T-Mobile op de Amerikaanse markt.

Met z'n drieën hebben zij 90% van de Amerikaanse retailmarkt in handen. Het griote marktaandeel plus het solide netwerk en de klantentrouw brengen dit aandeel een narrow Moat rating met een 'stable' Moat Trend. Ook de financiële positie is sterk.

Johnson & Johnson

Dit aandeel noteert momenteel omstreeks het niveau dat Morningstar-analist Damien Conover er ook als Fair Value aan toekent: hij berekent $167 per aandeel. Johnson & Johnson (JNJ) kent drie divisies: farmacie, medische hulpmiddelen & diagnostiek, en consumentenproducten. Die diversiteit onderscheidt het bedrijf van de concurrentie in de farmawereld en zorgt voor een Wide Moat rating.

Het bedrijf heeft werk te verzetten in geneesmiddelen, want de pijplijn van nieuwe geneesmiddelen die klaar is om op de markt te worden gebracht, droogt op. Dat kan de groei op lange termijn aantasten. Bij medische hulpmiddelen is het juist wel innovatief, met in eigen huis ontwikkelde lenzen en andere operatiegereedschappen, en ook robotgestuurde instrumenten. Dat zorgt voor een sterke en stabiele kasstroom.

Die kasstroom heeft dividendgroei mogelijk gemaakt in de laatste decennia en de analist verwacht dat die consequente verhoging zal aanhouden. Dat dividend, dus zowel de historie als de vooruitzichten, maakt het aandeel aantrekkelijk.

Johnson & Johnson heeft een van de wijdste Wide Moat ratings in de sector gezondheidszorg, gesteund door het intellectueel eigendom van geneesmiddelen, de hoge switchings costs in het segment hulpmiddelen en de sterke merken bij de consumentenproducten.