Beleggers in Europa en Amerika worden stilaan nerveus over een vertraging van de economische groei en toenemende inflatie terwijl onder centrale bankiers steeds vaker wordt gesproken over een verkrapping van het monetaire beleid. Deze zenuwachtigheid staat echter in schril contrast met de kopzorgen onder de op groei beluste beleggers actief in de opkomende markten.

De JP Morgan GBI EM Global Diversified Index sloot het derde kwartaal 0,9% lager af in euro’s terwijl in het tweede kwartaal van 2021 diezelfde graadmeter nog een winst van 2,6% wist te boeken dankzij een daling van de Amerikaanse 10-jaars rente. In de afgelopen negen maanden tot en met 30 september 2021 daalde de index voor obligaties in lokale valuta met 1,2% in euro’s ten opzichte van een stijging van 4,1% voor de JP Morgan EMBI Global Diversified Index, de graadmeter voor emerging market obligaties in harde valuta.

Ongerustheid

De ongerustheid onder beleggers is niet enkel toe te schrijven aan de groeivertraging, lagere vaccinatiegraad dan in het westen en oplopende begrotingstekorten in veel opkomende landen. Monetaire factoren spelen ook een cruciale rol en beleggers die actief zijn in de opkomende markten letten hierbij steeds goed op de uitspraken van de Amerikaanse Federal Reserve. Vandaag meer dan ooit, want het is uitkijken naar hoe beleidsmakers zullen omgaan met inflatie.

Een scenario van hardnekkige prijsstijgingen is immers niet enkel negatief voor obligatieprijzen in de meer ontwikkelde economieën, maar kunnen mogelijk ook de centrale banken in opkomende markten ertoe aanzetten de rente te verhogen. Bovendien zijn de energieprijzen die recent explodeerden goed voor een groot aandeel in de lokale consumentenprijsindices in de opkomende markten. Wanneer de rente na inflatie negatief blijkt, komen lokale valuta onder druk te staan en eisen beleggers een hoger rendement.

Lokale ontwikkelingen

Tot dusver dit jaar zagen we onder meer Rusland zijn beleidsrente verhogen van 4,25% naar 6,75%. Met succes, want mede dankzij hogere energieprijzen zorgde het monetair beleid ervoor dat de roebel year-to-date met 2,2% ten opzichte van de dollar apprecieerde.

Dat de opkomende markten niet over een kam te scheren zijn, is duidelijk als we zien hoe het de Turkse lira is vergaan. De Turkse centrale bank verbaasde de markt dit jaar door ondanks de hoge inflatie de rente te verlagen, met een 17,3% year-to-date devaluatie tot gevolg. Erdogan is een fervent tegenstander van renteverhogingen en kritische bankiers worden stelselmatig ontslagen door de Turkse president.

Het is duidelijk dat we in een moeilijke periode zitten voor deze activaklasse en dat op het einde van de verkrappingscyclus de rendementen er vermoedelijk attractiever gaan uitzien. Ondertussen lijkt het gevaar voor beleidsfouten groter in landen die traag reageerden op inflatie zoals Turkije in vergelijking met deze die vroeger anticipeerden zoals Rusland.

Volgens gegevens van het Institute for International Finance (IIF) bezitten globale beleggers ongeveer 4% van de lokale Turkse staatsobligaties ten opzichte van bijna een vierde in 2013. Wel is er vandaag opnieuw wat appetijt voor Turkije ’s dollarobligaties.

De Top-5

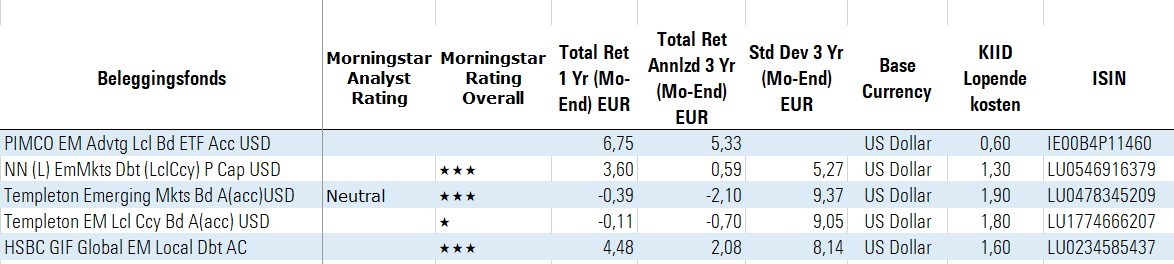

Voor de Top-5 van deze week kijken we naar de best presterende fondsen die beleggen in emerging market obligaties in lokale valuta over de eerste negen maanden van 2021.

PIMCO Emerging Markets Advantage Local Bond ETF op 1

Op de eerste plaats vinden we een ETF van PIMCO die beheerd wordt door Ismael Orenstein, Michael Davidson en Pramol Dhawan. Deze drie heren beheren eveneens het PIMCO GIS Emerging Local Bond Fund dat van Morningstar analisten een Neutral rating kreeg. Pramol Dhawan nam in 2019 het roer over als hoofd emerging market debt, toen voormalig manager Michael Gomez het bedrijf verliet. Voordat Orenstein in 2012 bij PIMCO kwam, was hij fondsbeheerder bij Santander Asset Management in Brazilië. Davidson spitst zich vanuit Londen toe op de EMEA-regio en was voorheen actief als trader bij HSBC en Barclays.

Deze ETF streeft een rendement te halen dat vóór vergoedingen en kosten nauw overeenkomt met het totale rendement van de PIMCO Emerging Markets Advantage Local Currency Bond index. Interessant hierbij is dat dit een BBP-gewogen index is en zich met andere woorden richt op landen met een hoger BBP in plaats van hogere schuldniveaus. Landen moeten verder een rating van BB- of hoger hebben en de maximale individuele blootstelling aan een land bedraagt 15%.

Templeton Emerging Markets Bond op 3

Op plek drie in de lijst staat Templeton Emerging Markets Bond. Aan het roer staan Michael Hasenstab en Calvin Ho. Hasenstab beheert dit fonds al sinds juni 2002 en is ook CIO voor Templeton Global Macro waar hij onder meer verantwoordelijk is voor landenanalyses. De twee beheerders kunnen rekenen op de steun van vijf analisten met een lange staat van dienst. Echter, gezien verschuivingen in de werkdruk en structuur van het team achtte Morningstar het noodzakelijk de People Pillar rating te verlagen van High tot Above Average in september van dit jaar.

Hoewel het beleggingsproces gebaseerd is op nauwgezet onderzoek waarbij het team op zoek gaat naar landen met gezonde of verbeterende fundamentele factoren, is Hasenstab’s sterke overtuiging en tegendraadse beleggingsstijl naar onze mening minder effectief wanneer deze wordt toegepast op een beperkter beleggingsuniversum zoals EMD. Gezien de geconcentreerde portefeuille kunnen de relatieve prestaties in kortere perioden drastisch verschillen. Dit fonds blijft activa verliezen en heeft nu 3,9 miljard euro onder beheer. Het kreeg van Morningstar een Neutral rating.

Top-5 Emerging Markets Debt in lokale valuta