Morningstar zet behalve de aan- en verkopen die de Ultimate Stock Pickers doen ook op een rij welke aandelen in hun portefeuilles de aantrekkelijkste dividendaandelen zijn. Dat gebeurt ieder halfjaar. Deze inventarisatie leidt tot twee lijsten.

De ene rangschikt aandelen met een Narrow of Wide Moat rating naar hoogste dividendrendement. De andere omvat de aandelen die een dividend uitkeren dat hoger ligt dan de S&P 500 en die tevens het meest in de portefeuilles van de Ultimate Stock Pickers voorkomen, om precies te zijn bij 5 fondsbeheerders of méér.

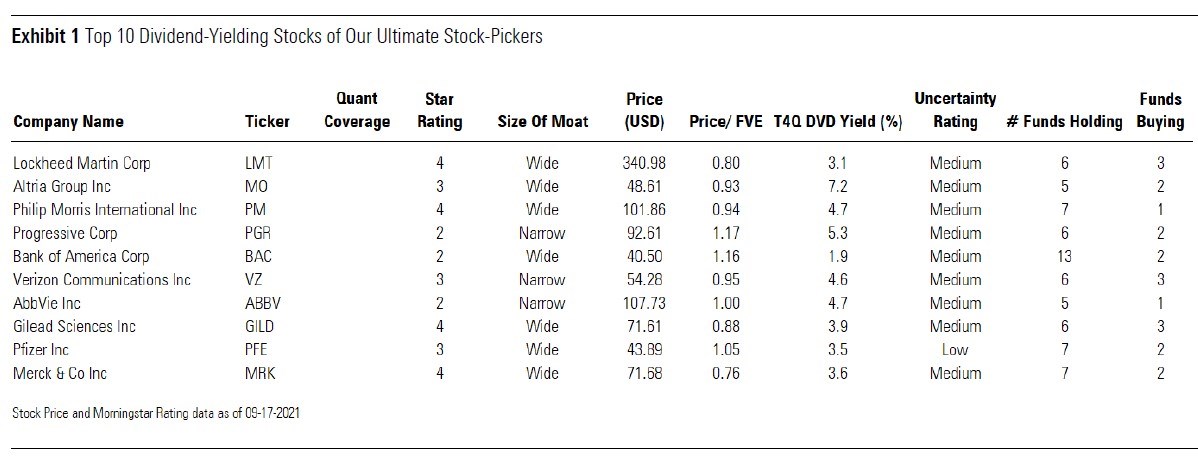

Top-10 hoogste dividendrendement

Eerst de Top-10 met het hoogste dividendrendement. Die is samengesteld op basis van dividenduitkerende aandelen die een houdbaar concurrentievoordeel hebben en ook naar verwachting hun dividend op langere tijd op peil kunnen houden of zelfs verhogen. Deze lijst telt maar liefst 4 namen uit de sector gezondheidszorg.

Bekijk de Top-10 aandelen met het hoogste dividendrendement in de portefeuilles van de Ultimate Stock Pickers:

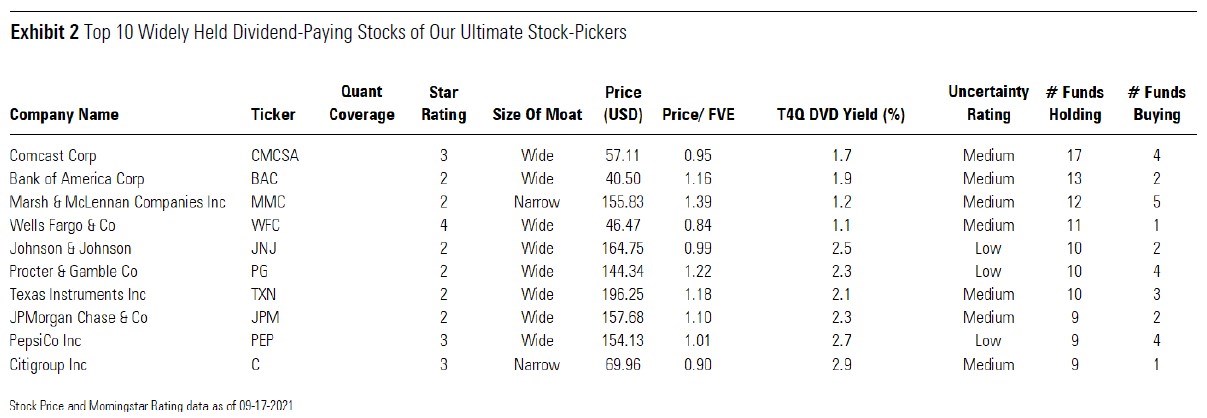

Top-10 in meeste portefeuilles

Dan de dividendbetalers die het meest in de Ultimate Stock Pickers-portefeuilles voorkomen. Slechts één naam uit die Top-10 overlapt met de Top-10 van hoogste dividendrendement: Bank of America, dat een Wide Moat rating heeft.

Er is één opvallende wisseling in de rangschikking: het aandeel Wells Fargo stijgt vijf plaatsen naar de vierde stek en Citigroup duikelt er vier omlaag naar de tiende plek.

Alle namen in deze Top-10 worden aangehouden door ten minste negen Ultimate Stock Pickers. De meeste namen hebben een Wide Moat rating en dat bevestigt het beeld dat de Ultimate Stock Pickers waardering en kwaliteit als belangrijkste criteria hanteren.

Bekijk de Top-10 dividendaandelen die het meest in de portefeuilles van de Ultimate Stock Pickers voorkomen:

Drie voorbeelden

Zoals gebruikelijk gaan we dieper in op enkele voorbeelden van aantrekkelijke dividendaandelen uit de Ultimate Stock Pickers-portefeuilles:

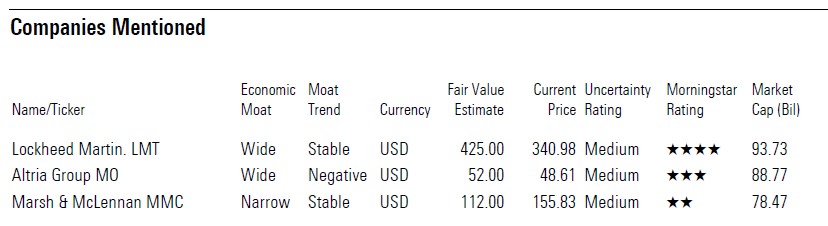

Lockheed Martin

Dit Wide Moat rated aandeel kent de hoogste korting ten opzichte van de Fair Value in de Top-10 van divided yielding aandelen: die bedraagt 20% ten opzichte van de $425 die Morningstar-analist Burkett Huey berekent. Lockheed Martin (LMT) is wereldwijd het grootste defensiebedrijf en is dominant in de Westerse wereld met gevechtsvliegtuigen, zoals de F-35 straaljager. Ook de Sikorsky helikopters zijn van Lockheed Martin. Verder doet het in wapensystemen zoals raketlanceerders en ook luchtverdediging en raketafweersystemen. De ruimtevaartdivisie is actief in onder meer satellieten.

De defensiecontracten zijn afhankelijk van politieke besluitvorming, maar duren doorgaans decennia; bovendien is het lastig om zomaar over te stappen naar een andere aanbieder wegens veiligheids- en betrouwbaarheidskwesties. De technologische geavanceerdheid maakt het voor eventuele nieuwkomers haast onmogelijk om deze markt te betreden. Dat draagt allemaal bij aan de Wide Moat rating.

Altria Group

Het aandeel kent een korting van 7% ten opzichte van de Fair Value van $52 die Morningstar-analist Philip Gorham hanteert. De kern van Altria Group (MO) bestaat uit de Amerikaanse activiteiten van sigarettenfabrikant Philip Morris, plus de rookvrije tabaksproducten, een wijnbedrijf en Philip Morris Capital. Dat laatste onderdeel gaat afgesplitst worden aan het eind van 2022. Ook houdt Altria een belang van 10,2% in 's werelds grootste brouwer Anheuser-Busch InBev.

Altria is marktleider in tabak in de Verenigde Staten. Maar het wordt minder afhankelijk van tabak, want 15% van de operationele winst komt al van pruimtabak en wijn. Recente overnames van bedrijven in elektronische sigaretten en cannabis gaan de komende jaren voor verdere diversifiëring van het verdienprofiel zorgen.

De sigarettenconsumptie in de VS zal naar verwachting met 4% in volume dalen, gemiddeld per jaar in de komende jaren. Toch zal Altria beter dan concurrenten zijn omzet en winst op peil kunnen houden, omdat het door zijn sterke merken, waaronder Marlboro, prijsmacht kan uitoefenen.

De Wide Moat rating komt voort uit de klantentrouw, doordat de producten een verslavende werking hebben en door de sterke merken. De Moat Trend is Negative, omdat overheidsregelgeving juist dat verslavende aspect probeert te bestrijden. Roken wordt ontmoedigd en steeds duurder, en nieuwe alternatieven zoals elektronische sigaretten gaan de aloude tabaksproducten niet zonder meer volledig vervangen.

Marsh & McLennan Companies

Dit aandeel kent momenteel een premie van bijna 40% ten opzichte van de Fair Value van $112 die Morningstar-analist Brett Horn berekent. Consultancyfirma Marsh & McLennan (MMC) biedt advies op het gebied van risico, verzekeringen, strategie en menselijk kapitaal (human resources, werving & selectie).

Het bedrijf heeft een leidende positie als verzekeringsmakelaar en dat zorgt voor nauwe en langdurige klantrelaties. Bovendien is de verzekeringsbusiness tamelijk stabiel, afgezien van wat prijschommelingen in de premies. Dit maakt ongeveer de helft van de business uit, en de andere helft is advies. Dat is een volatielere business en daarom krijgt het bedrijf als geheel een Narrow Moat rating.

De winstmarges op de adviesbusiness zijn de afgelopen jaren geleidelijk omhooggekropen en dat is gunstig. Dat heeft vooral te maken met het wegsnijden van minder profijtelijke contracten. Onderliggend is het lastig om de marges op advies te verbeteren, en de volatiliteit aan de hand van de economische cyclus is ook lastig te bestrijden, al helpt de connectie met de verzekeringstak wel heel duidelijk, omdat klanten geneigd zijn beide onder één dak te willen hebben.