De zaak voor goud is goed gedocumenteerd. Het edele metaal is al meer dan duizend jaar een veilige haven en de zogenoemde gold bugs geloven vast dat bescherming tegen een verstoring van het financiële systeem, dat gebouwd is op wederzijds vertrouwen, enkel buiten dat systeem gevonden kan worden. In dat opzicht lijkt goud de ultieme bescherming voor beleggers.

Veilige haven

Maar ondanks het feit dat het geschiedenis heeft, was het nog nooit zo makkelijk goud te kopen via ETFs. Hoewel er op het eerste gezicht genoeg historische redenen zijn om het momenteel aan te houden, lijkt goud de voorbije vijf jaar toch wat van zijn glans te hebben verloren. De voorspelde doemscenario’s zoals (hyper)inflatie na de eerste rondes kwantitatieve versoepelingen zijn nooit uitgekomen, het financiële systeem bleef mede dankzij liquiditeitsinjecties overeind en veel institutionele beleggers reduceerden hun allocatie naar goud.

Goud: relikwie of verzekeringspolis?

Maar misschien missen die beleggers een belangrijk punt. Goud is een verzekeringsproduct eerder dan een belegging. Het levert geen inkomen op en heeft in tegenstelling tot veel andere grondstoffen, waaronder ook zilver weinig economische waarde. Toch kan goud door zijn lage of negatieve correlatie met andere activaklassen een goede diversificatie zijn in tijden van paniek zoals ook bleek tijdens de korte maar scherpe beurscrash van begin 2020.

Zelf de correlatie tussen goud en andere grondstoffen is vaak zwak. Uit data van de World Gold Council blijkt bijvoorbeeld dat de correlatie tussen goud en olie de voorbije 45 jaar tussen de -0.2 en 0.55 lag op een maandelijkse voortschrijdende basis van twee jaar. Dit zorgt ervoor dat sommige beleggers een aparte allocatie aan goud toewijzen.

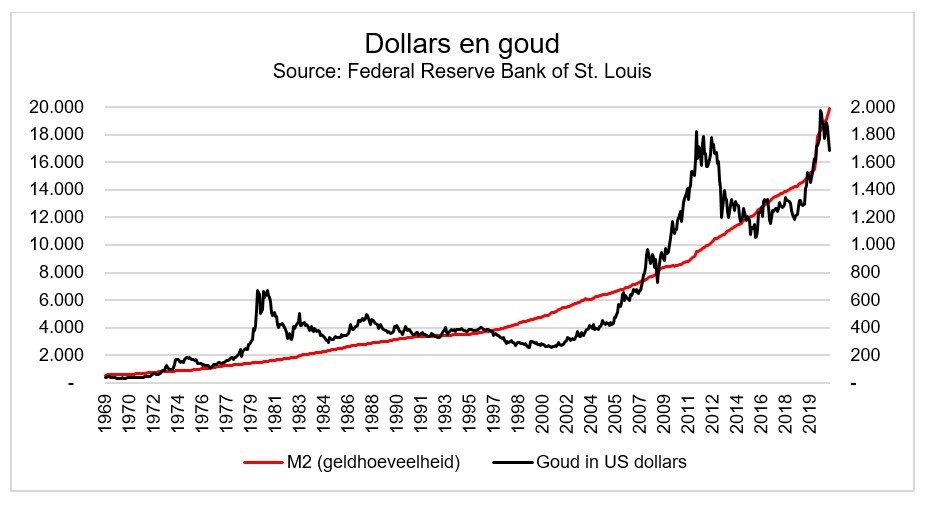

Anderen zien goud dan weer als valuta, maar dan wel eentje waarvan de uitgifte beperkt is. Wanneer goud tussen de euro, dollar, yen enzovoort geplaatst wordt is het makkelijk te zien waarom beleggers een deel van hun cash in goud zouden aanhouden. Een echt betaalmiddel is het al lang niet meer natuurlijk.

Cryptomunten: de uitdager

Sinds mensenheugenis fungeerde goud dus als (portefeuille)bescherming, maar nu is er een kaper op de kust. Cryptomunten worden door een groep van gelovigen maar steeds ook meer institutionele beleggers en hefboomfondsen gelabeld als een alternatieve “store of value” oftewel digitaal goud. Bitcoin is volgens hen uniek omdat net als bij goud de vraag onbeperkt, maar het aanbod beperkt zou zijn. Bovendien zou het superieur zijn ten opzichte van analoog goud omdat transfers veel eenvoudiger kunnen.

Het idee dat Bitcoin en andere cryptomunten gebruikt zou worden als betaalmiddel lijkt inmiddels ook voorbijgestreefd, voornamelijk vanwege de extreme volatiliteit in de prijs. Nu Bitcoin geen echte concurrent meer lijkt voor de fiatvaluta’s uitgegeven door supra(nationale) instellingen is ook de vrees voor confiscatie of een verbod op deze innovatieve instrumenten verminderd. Onlangs verbood Turkije nog wel de handel in Bitcoin, maar dat was als deel van bredere kapitaalscontroles.

In maart zei Fed-president Jerome Powell letterlijk dat hij Bitcoin eerder als plaatsvervanger voor goud dan de Amerikaanse dollar zag. Of de Fed die op termijn ook in haar Fort Knox wallet zal aanhouden lijkt echter twijfelachtig, maar waarschijnlijker is dat een groep van private beleggers (gedeeltelijk) overgestapt van goud op crypto.

Wall Street en Bitcoin

De grote zakenbanken lijken vooralsnog verdeeld over crypto, maar geen van hen kan zich onthouden van commentaar, al was het maar hun bezorgdheid over de milieu-impact ervan (elektriciteitsverbruik van Bitcoin-mining zou hoger liggen dan dat van Nederland). De prijs van Bitcoin, veruit de populairste van alle cyptromunten streeg tot boven de 60.000 dollar eerder dit jaar en de totale markt was op dat moment zo’n 1 biljoen dollar waard. Morgan Stanley schreef dat de activaklasse stillaan klaar is om ‘mainstream’ te gaan terwijl Commerzbank het beschreef als pure speculatie. JP Morgan maakte vorig jaar een grote bocht nadat de CEO Jamie Dimon in 2017 Bitcoin bestempelde als een fraude.

Technologie en netwerkeffecten

Voor- of tegenstander, niemand kan voorbij aan het feit dat deze activaklasse een exponentiële groei doormaakt. Exacte, laat staan officiële cijfers zijn er echter niet. Blockchain.com meldde ongeveer 45 miljoen gebruikers op 1 januari 2020 en 63,5 miljoen een jaar later op 1 januari 2021. Dit is een stijging van 70% op jaarbasis. En op 29 april 2021 meldde het maar liefst 72 miljoen gebruikers.

Misschien zit de toekomstige waarde van cryptomunten dus eerder in de blockchain technologietoepassingen en netwerkeffecten. In die redenering kan Bitcoin alsook Ethereum en andere cryptoactiva het best gezien worden als een aandeel in een veelbelovend bedrijf op de voorgrond van een nieuw betalingssysteem.

Plaats voor beide?

Het is lang niet zeker hoe Bitcoin zal reageren in verschillende economische scenario’s, want in tegenstelling tot goud is z’n geschiedenis erg kort en zijn we er nog niet uit wat het nu precies is. Zo doet naast de extreme volatiliteit de wisselende correlatie met (technologie)aandelen en zwakke correlatie met goud wat af van het idee dat cryptomunten als portefeuillebescherming kunnen dienen.

Integendeel, het lijkt soms totaal los te staan van andere markten. Tussen 4 en 23 maart 2020 verloor de NASDAQ 37,4% van haar waarde terwijl Bitcoin 26,7% moest prijsgeven en goud ‘slechts’ een verlies van 7,1% leed. Recent, mede na tweets van Elon Musk (over de milieu impact) en een waarschuwing van China (dat plannen heeft voor een digitale renminbi en ook al de beursgang van Ant Group tegenhield) was er de >40% correctie in de prijs van Bitcoin terwijl de goudprijs gestaag steeg. Op 19 mei daalde de prijs zelfs 30% binnen een dag (om dan weer gedeeltelijk te herstellen) en kampten Binance en Coinbase, twee cryptobeurzen met technische problemen. Een paar jaar terug daalde de prijs van Bitcoin plots met meer dan 80%. Cryptomunten zijn zeker niet voorbeleggers met een zwak hart.

De toekomst mag dan onzeker zijn, de fascinatie van veel jonge beleggers en de groeiende betrokkenheid van prominente speculanten en softwareontwikkelaars maakt dat crypto (en de onderliggende blockchain technologie) vermoedelijk het meest besproken onderwerp binnen de financiële markten blijft in de komende jaren.

Wat goud betreft kunnen beleggers nog steeds een kleine allocatie overwegen voor portefeuillespreiding en afdekking tegen de devaluatie van valuta, zonder daarvoor hun nachtrust te moeten laten.