Plafonds en bodems in de markt zijn moeilijk te voorspellen, maar sommige beleggers zien de andere kant van de vallei al liggen voor obligaties en zijn begonnen met het opbouwen van posities. Hun thesis gaat vaak als volgt: de Amerikaanse economie zal vermoedelijk binnenkort in een recessie terechtkomen en de Federal Reserve zal de rente niet verder kunnen verhogen (en uiteindelijk weer verlagen) om de economie groter onheil te besparen.

Noem het gerust een tegendraadse stelling, want centrale bankiers spreken bij het zien van de recente inflatienummers enkel nog over prijsstabiliteit. Het merendeel van de economen lijkt ervan uit te gaan dat de Fed begin november de beleidsrente met nog eens 75 basispunten zal verhogen.

Naast het verhogen van de beleidsrente trokken centrale banken zich grotendeels terug uit de kapitaalmarkt waardoor institutionele beleggers zoals pensioenfondsen en verzekeraars het stokje weer moesten overnemen. Niet verwonderlijk dat hun rendementsverwachtingen flink hoger liggen dan die van de centrale bank.

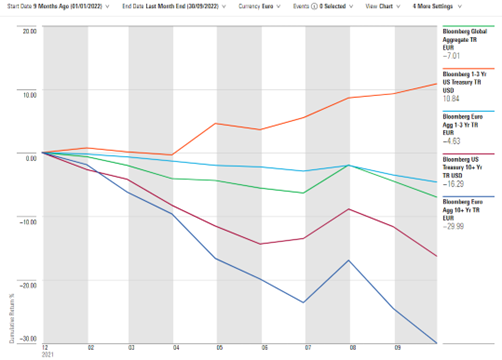

Het verkrappende monetaire beleid bracht een correctie op de obligatiemarkten teweeg die, voor enkele veteranen niet meegeteld, ongezien was. De Bloomberg Aggregate Bond Index, een van de meest gebruikte indices voor brede en wereldwijde blootstelling aan obligaties, verloor tot dusver dit jaar 7 procent van haar waarde gemeten in euro (per eind september). Echter, de regionale verschillen zijn groot. De Bloomberg Euro Aggregate Bond index verloor 16,2 procent terwijl de Amerikaanse equivalent slechts 0,9 procent daalde. (Gemeten in dollars liepen de verliezen op tot respectievelijk 19,9 procent; 27,8 procent en 14,6 procent).

Bij obligaties met kortere looptijden (maturity) geldt dat de rentegevoeligheid (duration) lager is. Met andere woorden, als de rentes stijgen, zullen obligaties met kortere looptijden relatief minder verliezen dan die met langere looptijden en vice versa. De Bloomberg Euro Aggregate 1-3 Year index verloor 4,6 procent gemeten in euro terwijl de Bloomberg Euro Aggregate 10+ Year index dit jaar maar liefst 30 procent in het rood staat.

De diepe daling dit jaar kan in het bovenbeschreven scenario mogelijk een interessant instapniveau zijn voor de beleggers die obligaties jarenlang links lieten liggen.

Het rendement op de US Treasuries lag op vrijdag 14 oktober op respectievelijk 4,02% voor de 10-jaars, 4,27% voor de 5-jaars en 4,5% voor de 2-jaars en dat terwijl beleggers twee jaar geleden slechts 0,75%; 0,35% en 0,15% op diezelfde obligaties kregen. In Duitsland liggen de huidige rendementen een pak lager: 2,34% (10-jaars); 2,1% (5-jaars) en 1,94% (2-jaars).

Exhibit 1 Bloomberg Aggregate Bond indices – Year to date performance through end-Sept 2022 (EUR)

Source: Morningstar Direct. Data as of 30 September 2022

Waar te beginnen?

De makkelijkste manier om pure blootstelling te krijgen aan staatsobligaties uit Europa en de VS is door middel van ETFs.

iShares bijvoorbeeld heeft een groot scala aan ETFs die beleggers toelaten obligaties met specifieke karakteristieken te kopen zoals de iShares USD Treasury Bond 1-3yr UCITS ETF of zijn Europese equivalent de iShares Euro Govt Bond 1-3yr UCITS ETF. Beleggers die een fonds zoeken met een langere looptijd kunnen nog kiezen uit 3-7yr, 10-15yr, 15-30yr, etc. Er zijn eveneens iShares ETFs die brede indices volgen zoals iShares Core Global Aggregate Bond UCITS ETF of de iShares Euro Aggregate Bond ESG en iShares US Aggregate Bond UCITS ETFs.

Maar er zijn natuurlijk fondsen van meerdere aanbieders beschikbaar zoals Vanguard Global Aggregate Bond ETF en Vanguard USD Treasury Bond UCITS ETF.

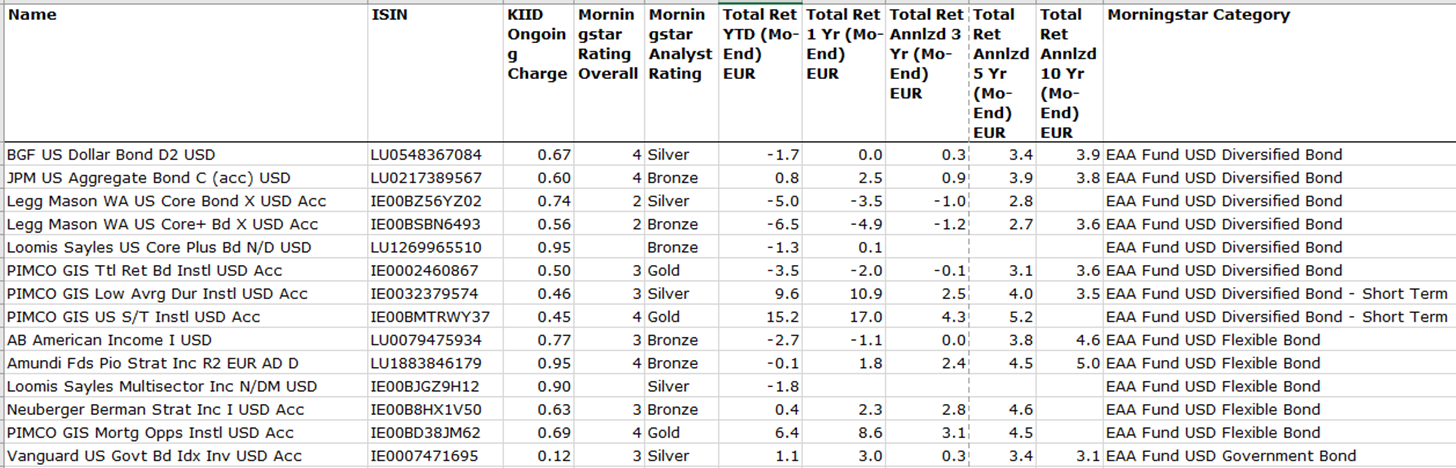

Actieve fondsen zijn ook een mogelijkheid. Hieronder staat een overzicht van door Morningstar positief beoordeelde obligatiefondsen beschikbaar voor verkoop in Nederland binnen de flexibele en gediversifieerde staatsobligatie categorieën.

Beginnen doen we met fondsen die beleggen in dollar-gedenomineerde obligaties. Zoals de tabel aantoont zijn de year to date rendementen gemeten in euro’s niet zo slecht. Dit heeft met de sterkte van de dollar te maken. US Treasuries fungeren traditioneel ook als veilige haven voor beleggers.

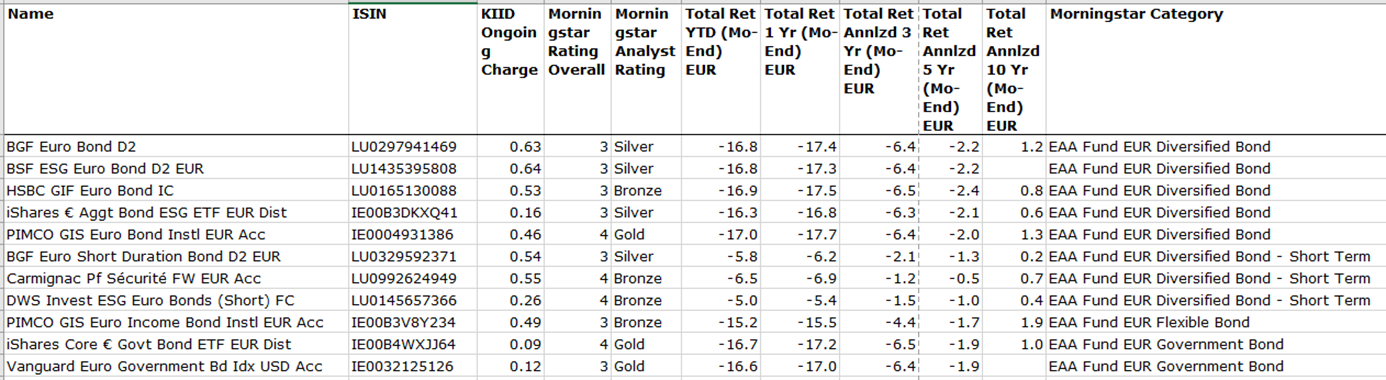

Deze fondsen beleggen in Euro obligaties.

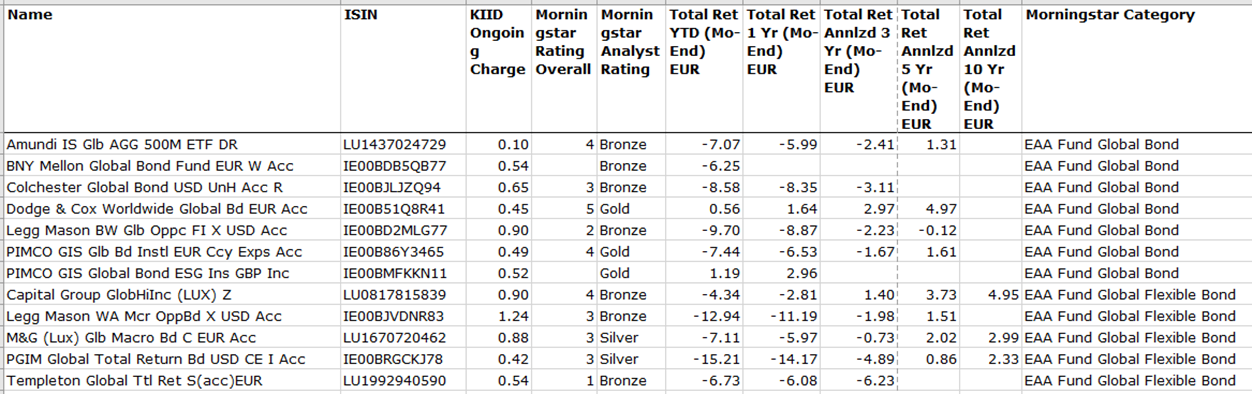

En dit is een overzicht met positief beoordeelde obligatiefondsen in de Morningstar categorieën Global Bond en Global Flexible Bond.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/K37XP2B425AIRFXOASS7WIGPLM.jpg)