Het potentieel dat schuilgaat in Amazon komt niet helemaal tot uitdrukking in de huidige beurskoers, concludeert Morningstar-analist R.J. Hottovy. Hij analyseerde de afzonderlijke divisies en gaf daar een waardering aan op basis van de resultaten en groeiperspectieven van elk onderdeel. Die sum-of-the-parts analyse laat zien dat de markt de onderliggende waarde van Amazon als geheel nog niet helemaal onderkent. Daarover leest u hier meer:

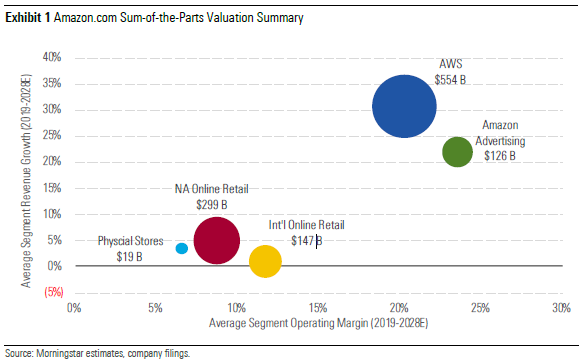

De sum-of the-parts analyse van Amazon met de waardering per divisie en de bedragen is handig weergegeven in onderstaande afbeelding:

In dit tweede artikel over de waardering van Amazon gaan we dieper in op de waardering van de afzonderlijke divisies. Centraal staat de business waarmee Amazon groot is geworden en zijn plek in het retaillandschap veroverd heeft; online retail in de Verenigde Staten en internationaal.

North America Retail

Gemeten naar omzet is North America Online Retail de grootste divisie van Amazon met 118 miljard dollar omzet in 2018 en een schatting van 136 miljard dollar voor 2019, ofwel een stijging van 15%. Het is tevens de divisie die het meest in ontwikkeling is. Want terwijl voorheen alles gericht was op de groei van het aanral Prime-abonnees, gaat het nu om zoveel mogelijk omzet maken per abonnee (‘membership engagement’) en om de marktplaatsfunctie voor derde partijen.

Deze rol als platform en knoopunt voor derde partijen die hun assortiment kunnen aanbieden via Amazon wordt steeds belangrijker en is ook winstgevender dan de eigen verkoop. De brutomarge voor het segment derde partijen is 70% tegen 60% voor die uit eigen verkoop. De kosten voor derde partijen verkoop bestaan voornamelijk uit distributiekosten, terwijl voor het eigen aanbod Amazon ook kosten moet maken voor de content, zoals bij Prime Video en Prime Music. Dit resulteert in een operationele marge voor de divise van 5,1%.

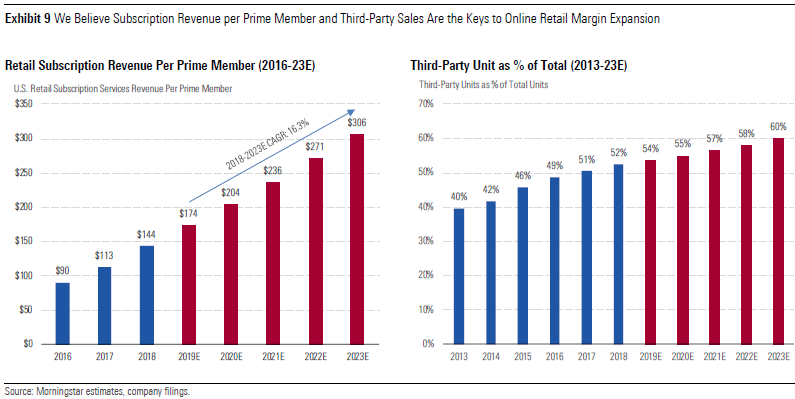

Het aantal Prime-abonnementen in de Verenigde Staten is al gegroeid naar ruim 90 miljoen op een markt van 65-70 miljoen huishoudens, dus de rek begint er een beetje uit te raken. Aangezien er getalsmatig niet meer zo’n snelle aanwas te verwachten is, zet Amazon nu in op het maximaal benutten van de bestaande klanten. De abonnementsprijs per US Prime abonnee beliep 144 dollar in 2018 en dat zal geleidelijk stijgen naar 174 dollar in 2019 en 306 dollar in 2023, dankzij Amazon Music, Audible Unlimited en Amazon Channels.

Op de langere termijn, en met meerekening van AmazonFresh voor (verse) boodschappen en toepassingen voor gezondheidszorg, kan dat stijgen naar 400-500 dollar.

Dit leidt tot een waardering van 300 miljard dollar voor dit bedrijfsonderdeel volgens de calculaties van Morningstar-analist R.J. Hottovy.

Onderstaande grafiek maakt de verwachte groei voor abonnementsprijzen en derde partijen omzet inzichtelijk:

International Online Retail

Amazon heeft in Europa stevig voet aan de grond en heeft in de afgelopen jaren flink marktaandeel gewonnen. De mogelijkheden tot grensoverschrijdende distributie en levering en de aanwezigheid in alle dichtbevolkte landen in Europa zijn sleutelelementen voor de sterke groei en de huidige stevige marktpositie.

De aanwas van Prime abonnees is tot nu toe nog niet op het niveau dat we in de Verenigde Staten zien, dus daar zit nog ruimte. De analist acht 60% groei per jaar nog mogelijk. Wat winstgevendheid betreft was die in Europa de afgelopen jaren vrij bescheiden. Dat komt door de kosten die het grensverkeer tussen de Europese landen met zich meebrengt.

Daardoor zal de operationele marge sowieso structureel iets lager liggen dan die in de VS. Voor Europa rekent analist Hottovy op 4-5%.

De waardering voor het segment internationale online retail komt volgens de calculaties van de Morningstar-analist op 150 miljard dollar.

In internationaal opzicht kunnen we niet om China heen, maar daar heeft Amazon zijn online retailactiviteiten dit jaar juist gesloten. India is een veelbelovender land, waar Amazon sinds het daar in 2013 begon al zo’n 10 miljard dollar in heeft geïnvesteerd. Dat leidt wel tot aanloopverliezen van naar schatting 1,2-3 miljard dollar over de afgelopen drie jaar. India is een van de laatste grote landen waar nog gepionierd wordt en waar nog niet duidelijk is wie de grootmachten op de markt zullen zijn. Amazon doet er alles aan om ook in India een sterke marktpositie te verwerven, net als in al zijn andere regio’s.

Fysieke winkels

Terwijl Amazon groot geworden is met online verkopen en daarmee het traditionele winkellandschap op zijn kop heeft gezet, zo niet volledig ondermijnd heeft, doet zich het opmerkelijke verschijnsel voor dat Amazon intussen zelf ook fysieke winkels heeft geopend. Dat is volgens analist Hottovy nog een experiment, waarmee amazon wil testen wat het er allemaal mee kan: welk productenaanbod is passend, welke technologie, wat is er mogelijk op het gebied van distributie.

Het is niet voor het eerst dat Amazon experimenteert met fysieke winkels en in het verleden is dat niet allemaal succesvol geweest. Door de overname van supermarktbedrijf Whole Foods Markets was Amazon ineens in het bezit van een winkelketen. Dat zorgde voor herbezinning en opnieuw verkennen van de mogelijkheden van winkels.

Een van de mogelijkheden is een fysiek platform bieden aan derde partijen. Die kunnen hun assortiment op een meer vertrouwde manier uitstallen en bekend maken bij de consument, onder de vlag van Amazon. Op die manier fungeren de winkels als een binnenkomer voor partijen die vervolgens ook via het online platform van Amazon gaan verkopen en zo wordt het vliegwiel aangejaagd.

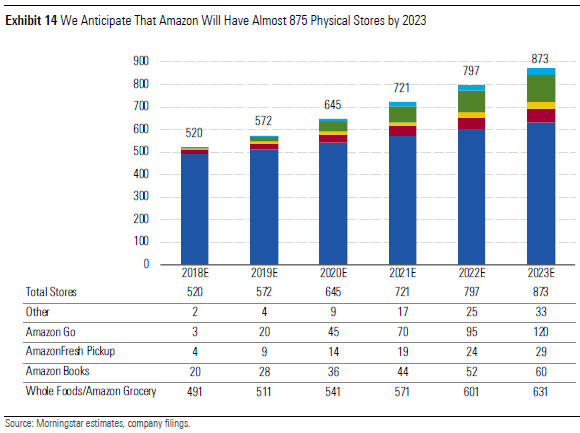

Met inbegrip van de 491 Whole Foods supermarkten in de VS had Amazon per eind 2018 in totaal 520 fysieke winkels. Daaronder vallen ook de 20 Amazon boekwinkels en een aantal pick-up points. Volgens Morningstar kan dat groeien naar zo’n 875 in 2023.

De waardering van de fysieke winkels beloopt 20 miljard dollar. Daarin is de 13,7 miljard dollar die Amazon heeft betaald voor Whole Foods meegecalculeerd.

Lees meer: